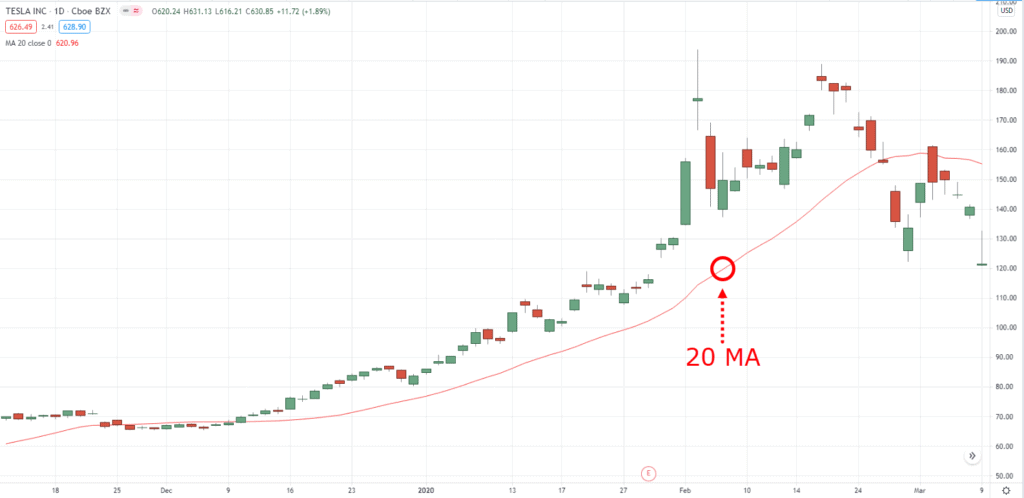

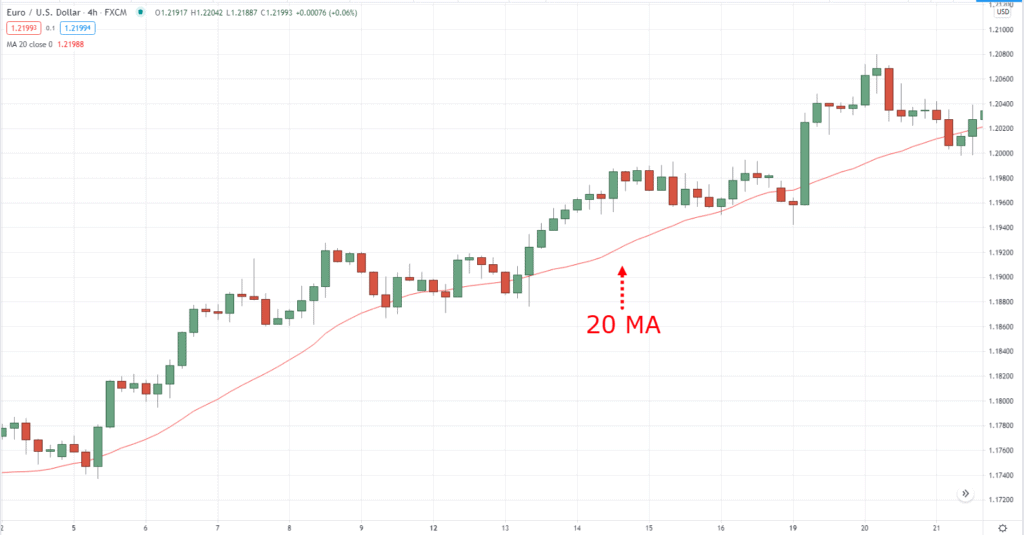

Индикатор скользящая средняя рассчитывает среднюю цену за определенный период. Таким образом, для 20-дневной скользящей средней индикатор вычисляет среднюю цену за последние 20 свечей. Вот как это выглядит.

Как работает индикатор скользящяя средняя?

Представьте, что акция ABC имеет следующие цены закрытия для каждого из последних 20 дней…

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20 долларов.

Итак, какова средняя цена за последние 20 дней?

Нам нужно сложить каждую из цен за последние 20 дней и разделить на 20. Это дает нам:

[1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 17 + 18 + 19 + 20] / 20 = 10,5

Это означает, что значение скользящей средней за 20 дней составляет 10,5 долларов США. Если акции ABC закрываются на уровне 30 долларов на 21- й день, какова будет 20-дневная скользящая средняя? Опять же, мы сложим 20 последних цен закрытия и разделим их на 20. Это дает нам:

[2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 17 + 18 + 19 + 20 + 30] / 20 = 11,95

Это означает, что значение скользящей средней за 20 дней составляет 11,95.

Значение скользящей средней за 20 дней будет отображаться на графике в виде «точки». По мере формирования новых цен 20-дневная скользящая средняя пересчитывается, и она будет отображаться на графике в виде новой «точки». Когда вы соединяете «точки», это становится линией на вашем графике.

Как использовать 20-дневную скользящую среднюю для определения сделок с высокой вероятностью пробоя?

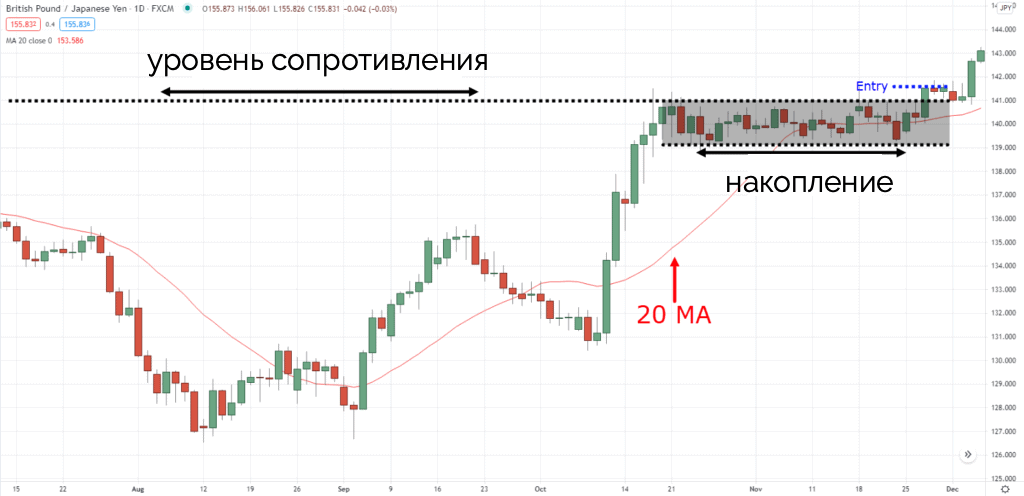

Если вы хотите найти возможности для торговли на пробоях с низким риском и высокой прибылью, тогда вы должны искать пробои с нарастанием — плотной консолидацией, которая формируется перед пробоем.

Что важно достаться нарастания цены?

Это признак силы

Когда образуется нарастание, это означает, что покупатели готовы покупать по более высоким ценам (даже перед сопротивлением). Это признак силы, указывающий на то, что рынок может вырваться вверх.

Благоприятное соотношение риска к прибыли

Если вы торгуете на «обычных» пробоях, ваш стоп-лосс обычно находится ниже минимума диапазона (или поддержки). Как вы понимаете, это слишком широкий уровень стоп-лоссов. Но если вы торгуете на пробоях с нарастанием, то вы можете опираться на минимум нарастания, чтобы установить свой стоп-лосс.

Это уменьшает размер вашего стоп-лосса, позволяет вам увеличивать размер позиции и улучшает соотношение риска к прибыли по сделке.

Как правильно его идентифицировать?

Что ж, вы можете взглянуть на свой график и посмотреть, нет ли нарастания, который формируется. В качестве альтернативы вы можете использовать 20-дневную скользящую среднюю, которая может помочь вам с этим.

- Пусть цена приблизится к сопротивлению.

- Подождите, пока 20-дневная скользящая средняя «догонит» минимум нарастания.

- Покупайте пробой, когда цена пробивает сопротивление.

Означает ли это, что нарастание используется только тогда, когда рынок находится в диапазоне? Нет. Потому что вы также можете применить ту же концепцию к трендовому рынку, о чем я расскажу дальше.

Пробои продолжения тренда

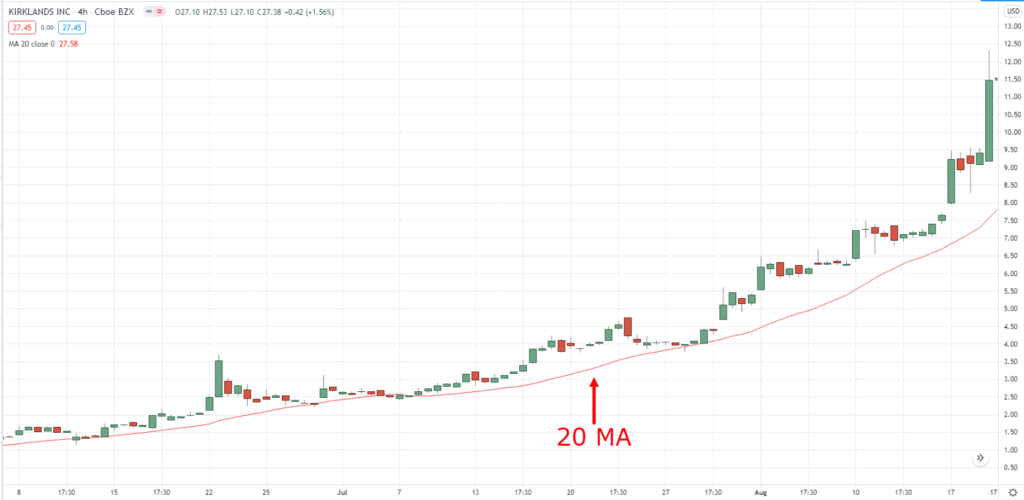

Посмотрите на эту график ниже.

Новому трейдеру кажется трудным уловить часть движения. Но если вы понимаете концепцию наращивания, то это другая история. Вот как это работает для трендового рынка.

- Определите трендовый рынок.

- Пусть цена нарастает.

- Позвольте 20-дневной скользящей средней догнать рост цены.

- Покупайте на пробое, когда цена прорывается выше нарастания.

20-дневная скользящая средняя: как точно рассчитать время для входа на откат

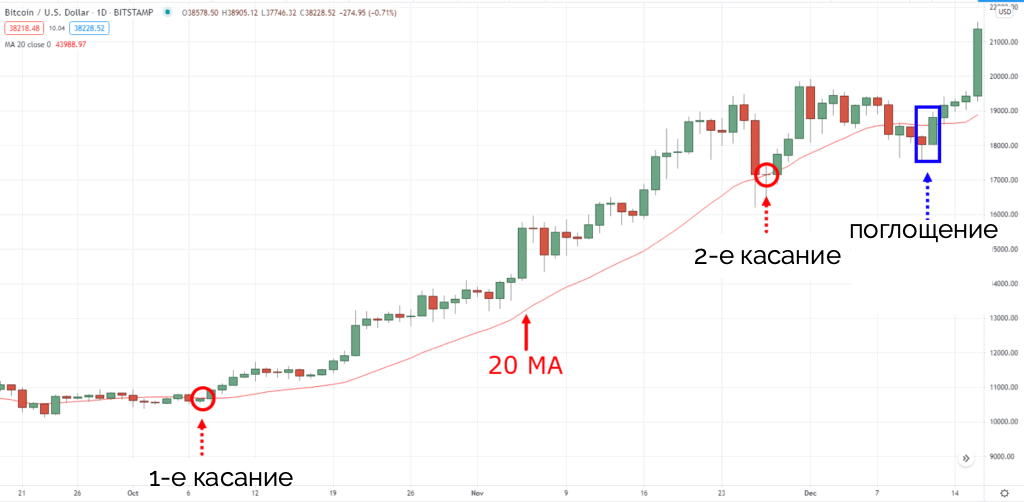

На рынке с сильным трендом глубина отката непродолжительна, что может быть затруднительно при выборе времени для входа, если вы не знаете, что искать. Вот почему в таких рыночных условиях полезна 20-дневная скользящая средняя, потому что она может достаточно быстро реагировать даже на короткий откат.

Вот как это работает.

- Определите трендовый рынок, который отскочил от 20-дневной скользящей средней как минимум дважды.

- Дождитесь отката к 20-дневной скользящей средней.

- Ищите бычий откат цены около 20-дневной скользящей средней.

- Открывайте длинную позицию на следующий день.

Что лучше: 20-дневная скользящая средняя или 30-дневная скользящая средняя?

Лучшей скользящей средней не существует, потому что главное — это концепция. Позвольте мне привести вам пример.

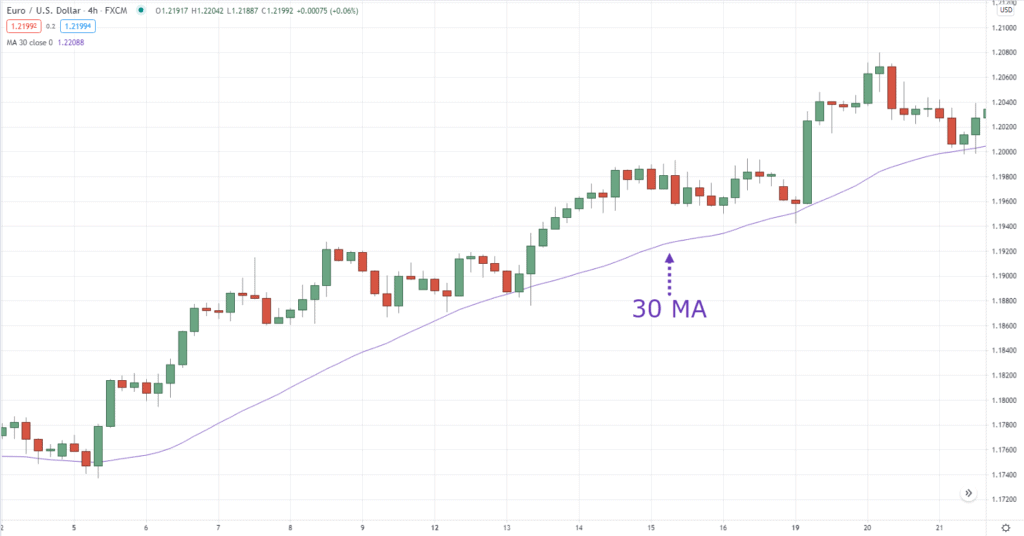

На рынке с сильным трендом вы можете использовать 20-дневную скользящую среднюю для определения времени входа при откате. Но если вы решите использовать 30-дневную скользящую среднюю, будет ли это иметь большое значение?

Это 20-дневная скользящая средняя (красная линия).

Это 30-дневная скользящая средняя (фиолетовая линия).

Иногда цена лучше учитывает 20-дневную скользящую среднюю, а иногда 30-дневную скользящую среднюю. Но если вы посмотрите на картину в целом, это не имеет большого значения. Главное — это концепция, а не поиск лучших настроек скользящей средней или чего-то еще.

Заключение

20-дневная скользящая средняя — это индикатор, который вычисляет среднюю цену за последние 20 свечей.

Вы можете использовать 20-дневную скользящую среднюю для торговли на пробоях. Позвольте 20-дневной скользящей средней «догнать» минимум нарастания, прежде чем покупать на пробое (та же концепция применима к трендовому рынку)

На рынке с сильным трендом цена может найти поддержку на уровне 20-дневной скользящей средней. Вы можете войти рядом со скользящей средней после отклонения бычьей цены.

Не существует такой вещи, как лучшая скользящая средняя. Главное — это концепция.

Благодарим за, как всегда, Тщательную подготовку статей и скурпулезное разъяснение сложных и «простых» моментов для начинающих! Изучаем хрестоматийные «секреты трейдинга» пока на уроне успешного «ликбеза»! Впереди еще очень много полезного, приятных сюрпризов и откровений на Вашем замечательном авторском сайте! СПАСИБО Вам, Уважаемый АЛЕКСАНДР Паркер, Здоровья Вам и творческих успехов!!!