Технические трейдеры используют индикаторы для определения закономерностей и тенденций рынка. Большинство индикаторов делятся на две категории: опережающие и отстающие. Сегодня мы рассмотрим наиболее популярные опережающие и запаздывающие индикаторы и разберем особенности их использования.

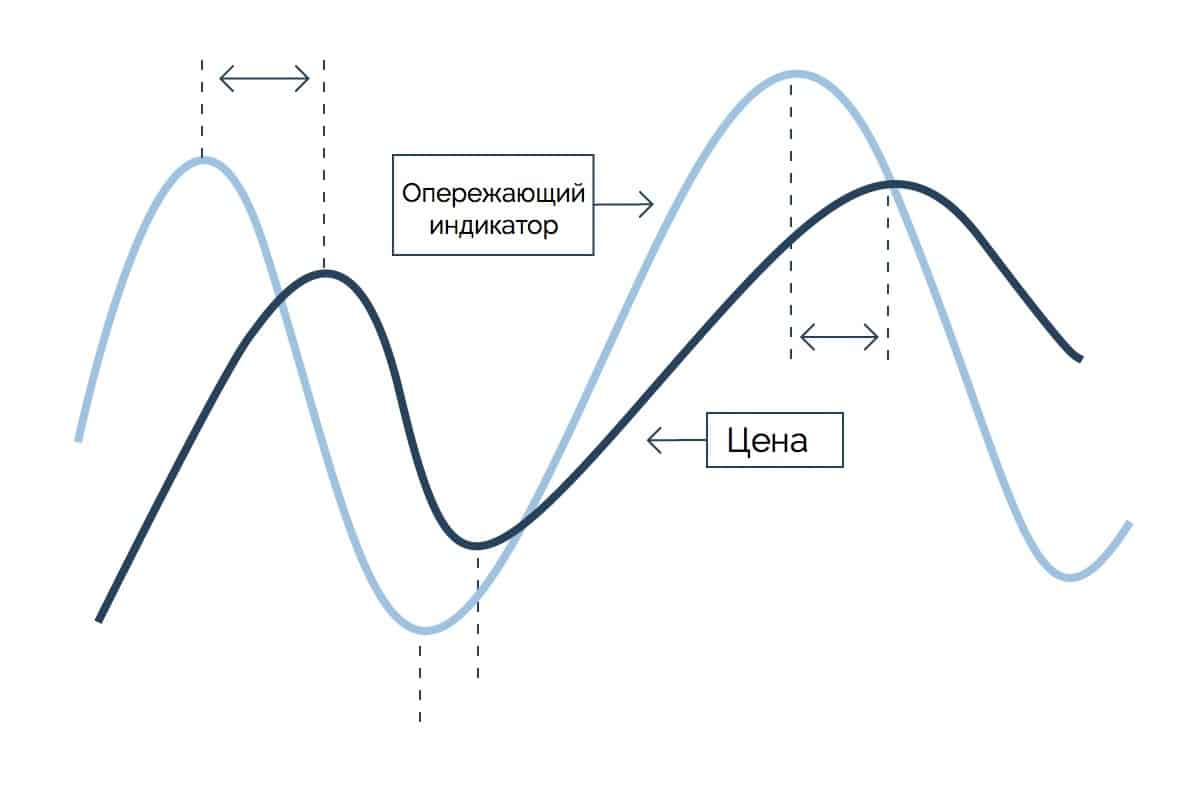

Что из себя представляют опережающие индикаторы?

Опережающий индикатор — это инструмент, предназначенный для прогнозирования будущего направления рынка, который помогает трейдерам заранее спрогнозировать движение цены.

Если опережающий индикатор дает правильный сигнал, трейдер может войти до движения рынка в самом начале тренда. Однако опережающие индикаторы ни в коем случае не являются точными на 100%, поэтому их часто объединяют с другими инструментами технического анализа и прайс экшен.

Популярные ведущие индикаторы:

- Индикатор RSI.

- Стохастик.

- Williams %R

- Балансовый объем (OBV)

Многие популярные опережающие индикаторы попадают в категорию осцилляторов, поскольку они могут определить возможное изменение тренда до того, как он произойдет. Однако не все опережающие индикаторы будут использовать одни и те же вычисления, поэтому существует вероятность того, что разные индикаторы будут показывать разные сигналы.

Индикатор RSI

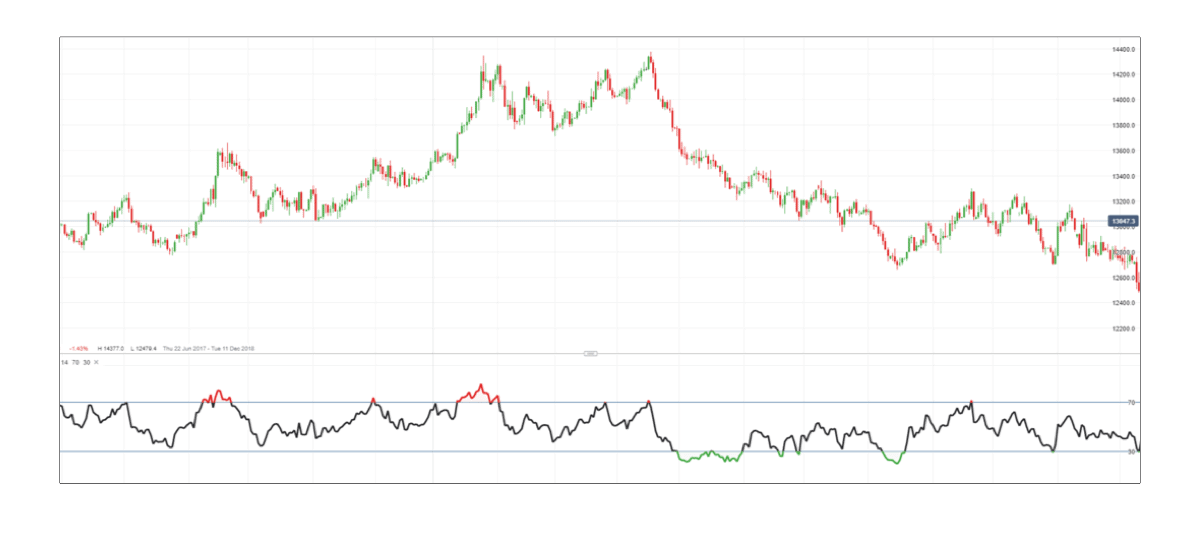

Индекс относительной силы (RSI) является импульсным индикатором, который трейдеры могут использовать для определения зон перекупленности или перепроданности. Когда RSI дает сигнал, считается, что рынок развернется. Это признак того, что трейдер может войти или выйти из своей позиции.

RSI является осциллятором, поэтому он показан в масштабе от нуля до 100. Если RSI выше 70, рынок часто воспринимается как перекупленным и отображается красным цветом на графике. Если индикатор падает ниже уровня 30, рынок обычно считается перепроданным и отображается зеленым цветом на графике.

Как уже упоминалось, опасность с опережающими индикаторами заключается в том, что они могут давать преждевременные или ложные сигналы. С RSI, возможно, что рынок будет поддерживать условия перекупленности или перепроданности в течение длительных периодов времени без разворота.

Стохастик

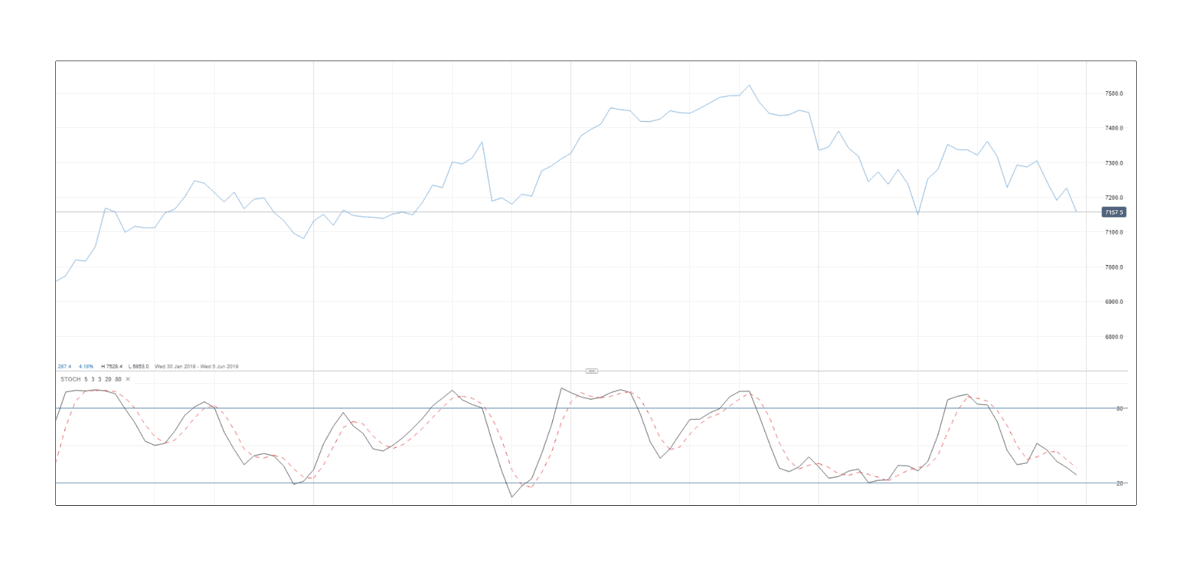

Другим популярным примером опережающего индикатора является стохастик, который используется для сравнения недавних цен закрытия с предыдущим торговым диапазоном.

Стохастик основан на идее, что импульс рынка меняет направление гораздо быстрее, чем объем или цена, поэтому его можно использовать для прогнозирования направления движения рынка. Если осциллятор достигает значения 80 или выше, рынок будет считаться перекупленным, а все, что ниже 20, будет считаться перепроданным.

Осциллятор показан в виде двух линий на графике %K (черная линия на графике ниже) и %D (красная пунктирная линия ниже). Когда эти две линии пересекаются, это считается опережающим сигналом об изменении направления рынка.

В нестабильных рыночных условиях стохастик подвержен ложным сигналам. Чтобы это не влияло на ваши сделки, вы можете использовать стохастик в сочетании с другими индикаторами или использовать его как фильтр для ваших сделок, а не как триггер. Это будет означать вход в рынок после подтверждения тренда, как если бы вы использовали запаздывающий индикатор.

Williams %R

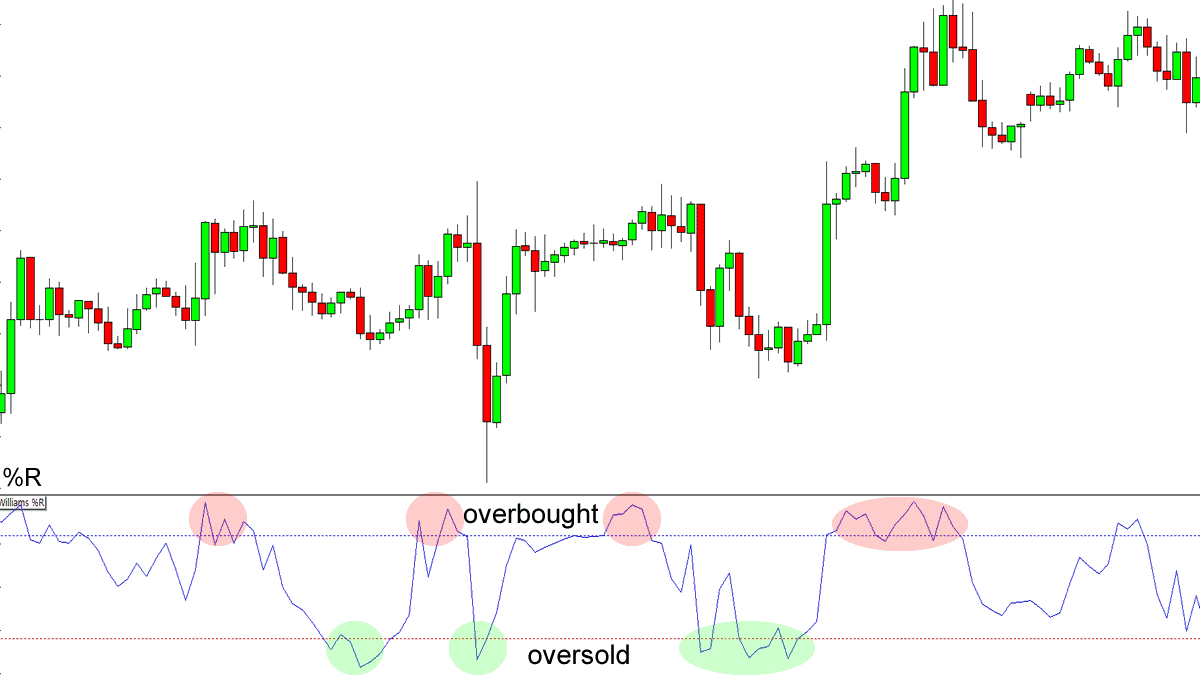

Процентный диапазон Уильямса, более известный как %R по Вильямсу, очень похож на стохастический осциллятор. Основное отличие состоит в том, что он работает по отрицательной шкале — поэтому он колеблется от нуля до -100 и использует -20 и -80 в качестве сигналов перекупленности и перепроданности соответственно.

На графике ниже зеленая зона -80 указывает на то, что цена, вероятно, будет расти. В то время как красная зона -20 указывает на вероятность падения цены.

Индикатор очень отзывчив направлению движению цены. Это означает, что он может двигаться к максимумам или минимумам, даже если действительная рыночная цена не соответствует его показаниям. Поскольку Williams% R опережает рынок, его сигналы могут быть преждевременными и менее надежными, чем другие сигналы на вход, поэтому некоторые трейдеры предпочитают использовать -10 и -90 в качестве более экстремальных сигналов.

Балансовый объем (OBV)

Балансовый объем (OBV) — еще один ведущий импульсный индикатор. Он рассматривает объем, чтобы трейдеры могли делать прогнозы относительно рыночной цены. OBV широко используется в торговле акциями, поскольку объем хорошо документирован фондовыми биржами.

Трейдеры, которые используют OBV в качестве ведущего индикатора, будут сосредоточены на увеличении или уменьшении объема, без эквивалентного изменения цены. Считается, что это свидетельствует о том, что цена будет расти или уменьшаться в ближайшее время.

Являясь ведущим индикатором, OBV склонен давать ложные сигналы, тем более что сигналы индикатора могут быть искажены скачками волатильности после неожиданных для рынка новостей. Несмотря на изменение объема, это не всегда указывает на тренд и может привести к преждевременному открытию позиций трейдерами.

Как и в случае с другими опережающими индикаторами, OBV часто используется в сочетании с запаздывающими индикаторами и тщательной стратегией управления рисками.

Что из себя представляет запаздывающий индикатор?

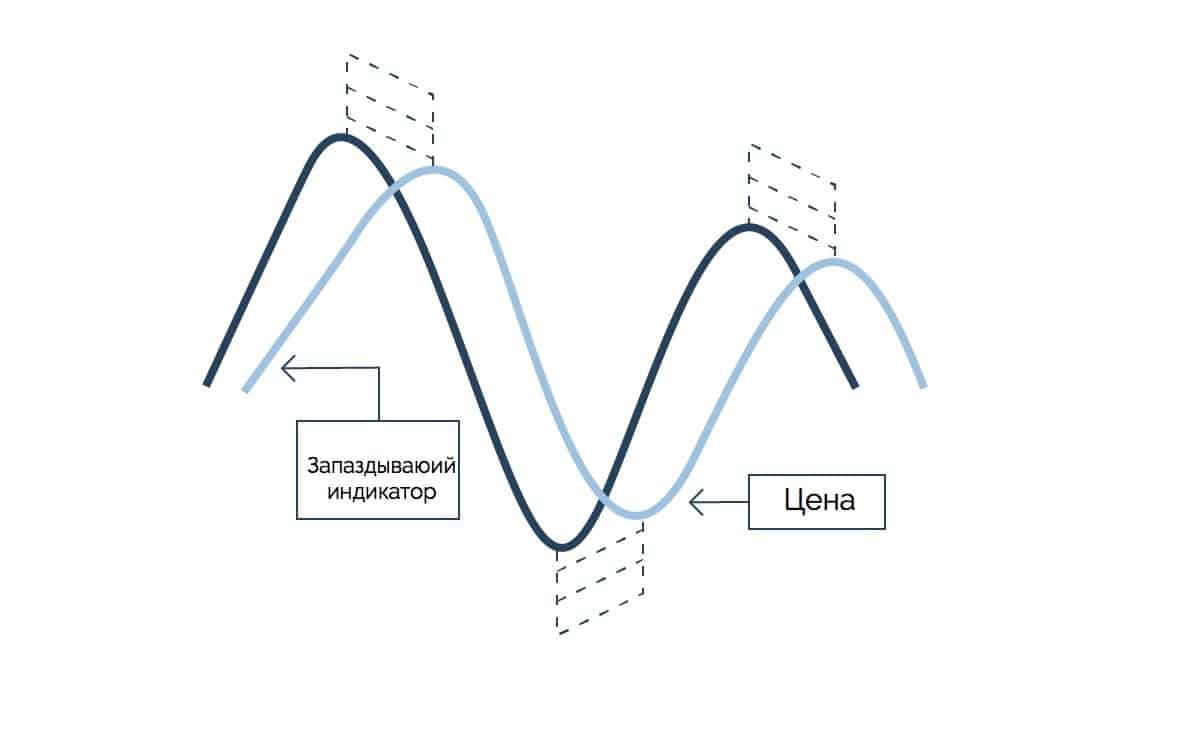

Запаздывающий индикатор — это инструмент, который предоставляет более поздний сигнал на вход в рынок.

Эти индикаторы обычно используются трейдерами, торгующими по тренду — они не показывают предстоящих движений цены, но подтверждают, что тренд движется полным ходом. Это дает трейдерам больше уверенности в том, что они верны в своих предположениях.

Популярные запаздывающие индикаторы:

Отстающие индикаторы в основном используются для фильтрации шума от краткосрочных движений рынка и подтверждения долгосрочных тенденций. Они рисуются на самом ценовом графике, в отличие от опережающих индикаторов, которые обычно появляются в отдельных окнах.

Скользящие средние

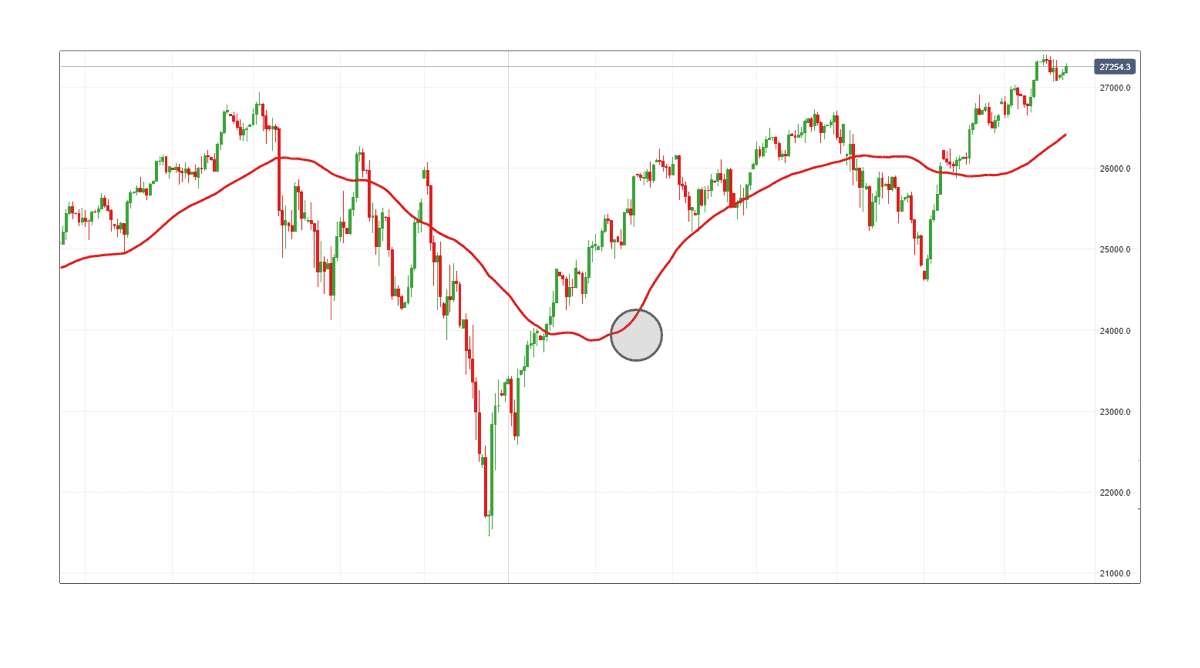

Скользящие средние (MA) классифицируются как запаздывающий индикатор, поскольку они основаны на исторических данных.

Сигналы на покупку и продажу генерируются, когда линия цены пересекает МА или когда две линии МА пересекают друг друга. Однако, поскольку скользящая средняя рассчитывается с использованием предыдущих ценовых данных, текущая рыночная цена будет опережать скользящую среднюю.

В приведенном ниже примере 50-дневной скользящей средней скользящая средняя пересекла цену сверху, что указывает на разворот цены вверх. Тем не менее, мы можем видеть, что медленная МА медленнее улавливает бычий тренд, когда он происходит.

Скользящие средние можно рассчитать за любой таймфрейм, в зависимости от целей трейдера, но чем длиннее таймфрейм, тем дольше задержка. Таким образом, МА на 300 дней будет иметь гораздо более длительную задержку, чем МА на 50 дней.

Отстающие индикаторы могут выдавать ложные сигналы, но это менее вероятно, поскольку они медленнее реагируют на изменения рынка.

Индикатор MACD

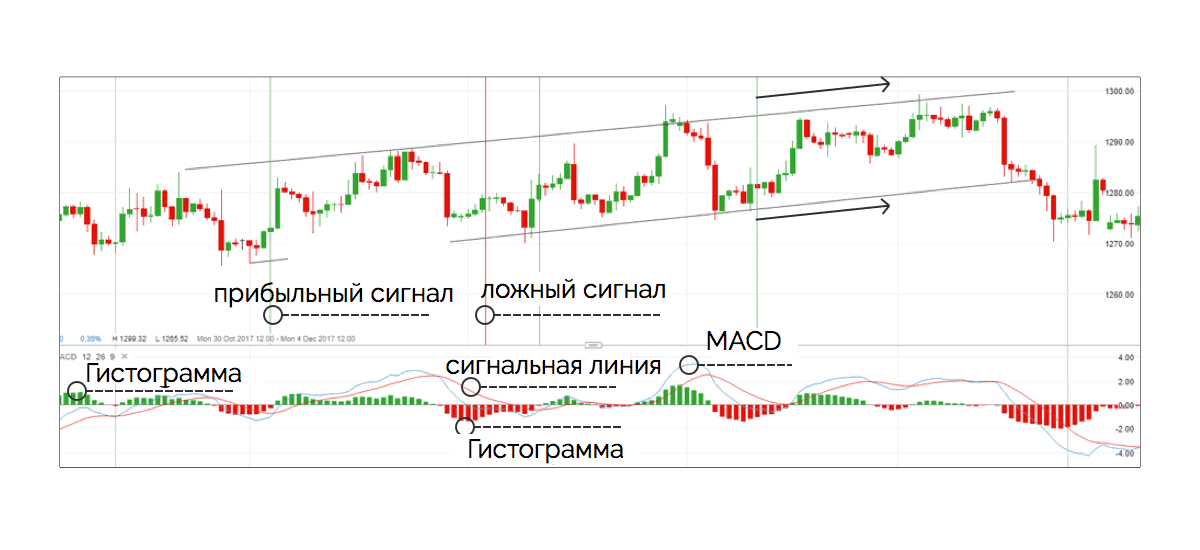

Скользящие средние могут использоваться самостоятельно, или они могут быть основой других технических индикаторов, таких как сходимость скользящей средней (MACD). Поскольку данный индикатор основан на MA, MACD по своей сути является индикатором следования за трендом или отстающим. Тем не менее различные компоненты MACD предоставляют трейдерам новые возможности.

Инструмент состоит из трех компонентов: две скользящие средние и гистограмма. Две скользящие средние (сигнальная линия и линия MACD) являются неизменно запаздывающими индикаторами, поскольку они обеспечивают сигналы только после того, как две линии пересеклись, и к этому времени тренд уже находится в движении.

Гистограмма MACD иногда считается опережающим индикатором, поскольку она используется для прогнозирования пересечения сигналов между двумя скользящими средними. Столбцы на гистограмме представляют разницу между двумя MA — поскольку столбцы перемещаются дальше от центральной нулевой линии, это означает, что MA движутся дальше друг от друга. Как только это расширение закончится, на гистограмме появится «горб», который является знаком того, что может произойти пересечение МА.

Хотя гистограмму можно использовать для входа в позиции перед пересечением, скользящие средние значения отстают от рыночной цены. Так что в целом это запаздывающий индикатор. Это означает, что есть случаи, когда рыночная цена может достичь точки разворота еще до того, как сигнал будет сгенерирован, что будет считаться ложным сигналом.

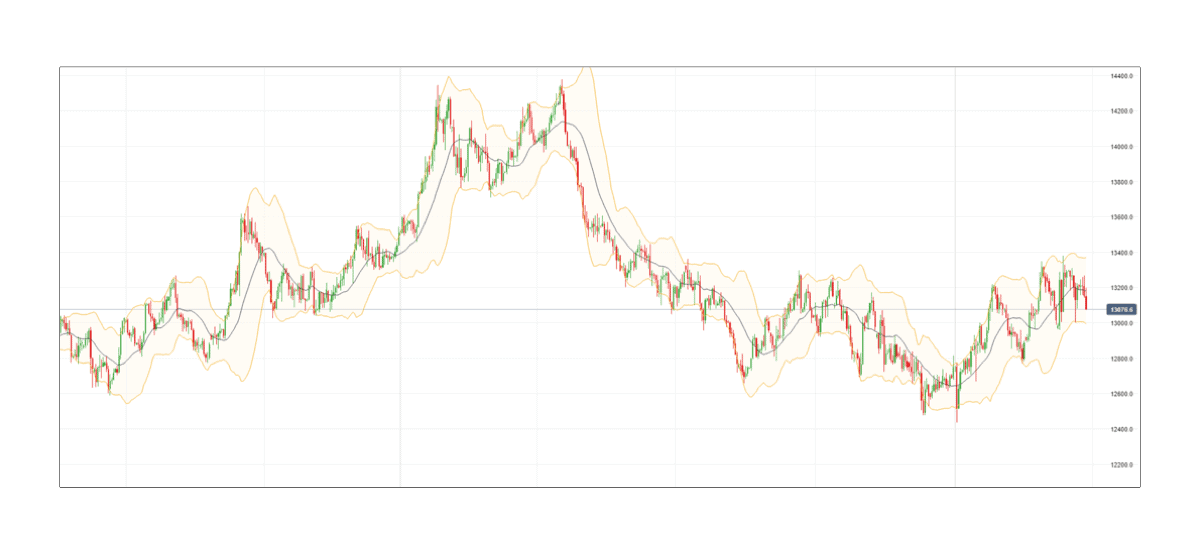

Полосы Боллинджера

Индикатор полосы Боллинджера является запаздывающим индикатором, поскольку он основан на 20-дневной простой скользящей средней (SMA) и двух внешних линиях. Эти внешние полосы представляют положительные и отрицательные стандартные отклонения от SMA и используются в качестве меры волатильности. Когда уровни волатильности возрастают, полосы расширяются, а когда волатильность уменьшается, они сжимаются.

Когда цена достигает внешних полос Боллинджера, она часто служит триггером для цены, чтобы отскочить назад к центральной 20-периодной скользящей средней.

Существуют стратегии, которые предполагают, что полосы имеют опережающие свойства, но сами по себе они не дают опережающих торговых сигналов. Полосы Боллинджера не могут дать точного указания, когда именно может произойти изменение волатильности или в каком направлении будет двигаться цена. Они являются лишь признаком того, что вскоре может произойти пробой, предоставляя бычьи или медвежьи сигналы.

Вот почему трейдеры часто подтверждают сигналы полосы Боллинджера с помощь прайс экшен или используют данный индикатор вместе с другими индикаторами, такими как RSI.

Как следует использовать опережающие и отстающие индикаторы?

Наиболее очевидное отличие заключается в том, что опережающие индикаторы предсказывают движение рынка, а запаздывающие индикаторы подтверждают тенденцию, которая уже имеет место. И опережающие, и запаздывающие индикаторы имеют свои преимущества и недостатки, поэтому очень важно ознакомиться с принципами работы каждого из них и решить, какой из них соответствует вашей стратегии.

Ведущие индикаторы быстро реагируют на движение цены, что может быть хорошо для краткосрочных трейдеров, но делает их склонными к ложным сигналам. Часто это происходит, когда сигнал указывает, что пришло время входить в рынок, но тренд быстро меняет направление. И наоборот, запаздывающие индикаторы реагируют гораздо медленнее, что означает, что трейдеры будут иметь больше точности, но могут опоздать со входом в рынок.

Полагаться только на один тип индикаторов может оказать негативное влияние на вашу стратегию, поэтому многие трейдеры будут стремиться найти баланс из опережающих и отстающих индикаторов.

Спасибо! Выбор за стохостиком и полосами BA.

ТРЕЙДИН ЭТО КАЗИНО — общеизвестно, не нуждается в доказывании.

Чушь.