Технический анализ используется для принятия торговых решений на основании изменении цены (или объемов) в прошлом. Его инструментами могут быть: уровни, свечные паттерны, графические модели, индикаторы, тренды. Технический анализ не сделает вас прибыльным трейдером. Вам по-прежнему понадобятся грамотное управление рисками, дисциплина и работающая торговая стратегия.

Когда вы занимаетесь трейдингом, вы должны тщательно применять аналитический подход как часть вашей торговой стратегии. Я считаю, что технический анализ — это самая важная часть торгового арсенала трейдера. В этой статье мы собираемся обсудить, что такое технический анализ и как с помощью него вы можете улучшить свою торговлю.

Что из себя представляет технический анализ?

Технический анализ представляет собой анализ торгового инструмента на графике в попытке найти ценовые модели и закономерности, которые могут дать подсказки для будущего направления цены. Технический анализ опирается на исторические данные, которые учитываются при определении потенциальных уровней поддержки и сопротивления. Общепринято, что если цена отскакивает от определенного уровня или точки разворота, цена, вероятно, будет учитывать этот уровень в будущем.

Одним из инструментов технического анализа также является прайс экшен. Многие трейдеры также используют различные индикаторы. Комбинируя различные инструменты, трейдеры могут выполнять подробный анализ ценовых графиков, чтобы в конечном итоге определить лучшие торговые возможности на выбранном таймфрейме.

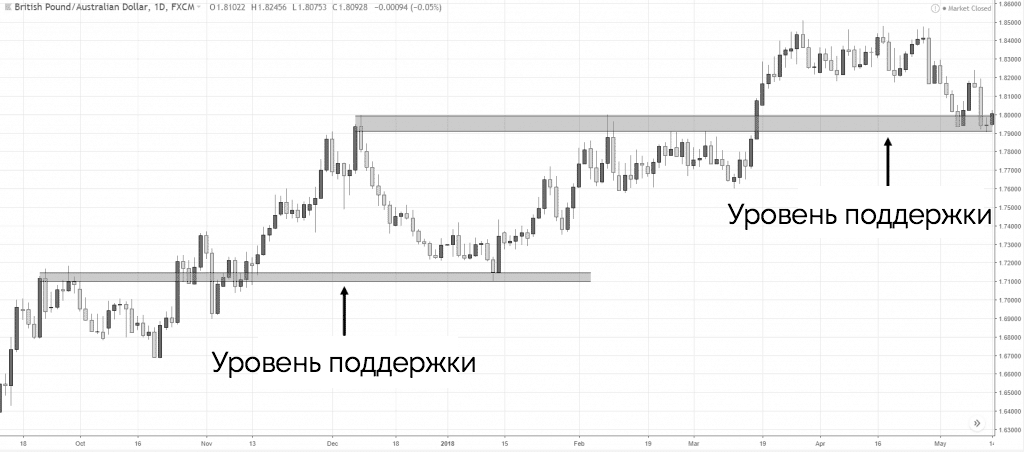

Уровни поддержки и сопротивления

Если вы хотите изучать технический анализ, вы должны начать с понимания того, что такое поддержка и сопротивление.

Уровни поддержки и сопротивления — это ценовые уровни на графике. Если цена создает вершину, возможный возврат к этому уровню. Иногда цена пробивает уровень и продолжает свое движение. Однако во многих случаях достижение уже созданного уровня может вызвать скачок цены. По этой причине трейдеры используют уровни поддержки и сопротивления для поиска точек входа и выхода своих сделок.

Уровень поддержки — это определенный уровень на графике, который тестирует цена, когда она движется вниз. Таким образом, поддержка расположена ниже текущей цены. Если цена встретит поддержку на пути вниз, есть большая вероятность, что цена отскочит в бычьем направлении.

С другой стороны, если цена пробьет критическую важную область поддержки на графике, мы ожидаем, что снижение продолжится до следующего более низкого уровня поддержки цены. В этом случае соответствующий уровень поддержки может быть хорошей точкой выхода. Вы можете торговать на пробой уровня или на ложный пробой.

Сопротивления на графике действуют точно так же, но в противоположном направлении. Когда цена растет и начинает колебаться на определенном уровне, мы говорим, что цена встретила сопротивление.

Давайте посмотрим на график ниже, который иллюстрирует уровни поддержки и сопротивления в действии:

Обратите внимание, как цена зажата между двумя четко определенными уровнями на графике. Обра уровня много раз тестировались, и оба они удерживали цену в течение относительно длительного периода времени. В то же время, есть несколько случаев, когда цена опускалась ниже двух психологических уровней, но данные пробои оказывались ложными.

Сопротивление тестировалось примерно 7 раз, а поддержка — 6 раз. В седьмой раз, когда цена тестирует поддержку, происходит настоящий пробой этого уровня. После пробития поддержки начинается консолидация, и цена в конечном итоге тестирует уже сломанную поддержку в качестве сопротивления. Затем цена отскакивает вниз, создавая новые минимумы.

Каждый отскок цены от поддержки можно использовать для открытия длинных сделок, которые могут быть закрыты, когда цена взаимодействует с сопротивлением. Кроме того, каждое взаимодействие с сопротивлением может использоваться для открытия коротких сделок. Когда цена встретит поддержку, вы можете закрыть эти сделки.

Затем, когда вы заметите пробой на стороне поддержки, вы можете подготовиться к открытию короткой позиции в предположении дальнейшего снижения. Более агрессивные трейдеры будут входить в точке пробоя, а менее агрессивные трейдеры будут ожидать повторного тестирования, прежде чем войти в короткую позицию.

Как правильно рисовать уровни? Я использую трехэтапную технику, которая может быть применена к любым инструментам:

- Уменьшите масштаб ваших графиков.

- Нарисуйте самые очевидные уровни.

- Уровни должны проходить через наибольшее число касаний цены. При этом неважно, будут ли это тени или тела свечей.

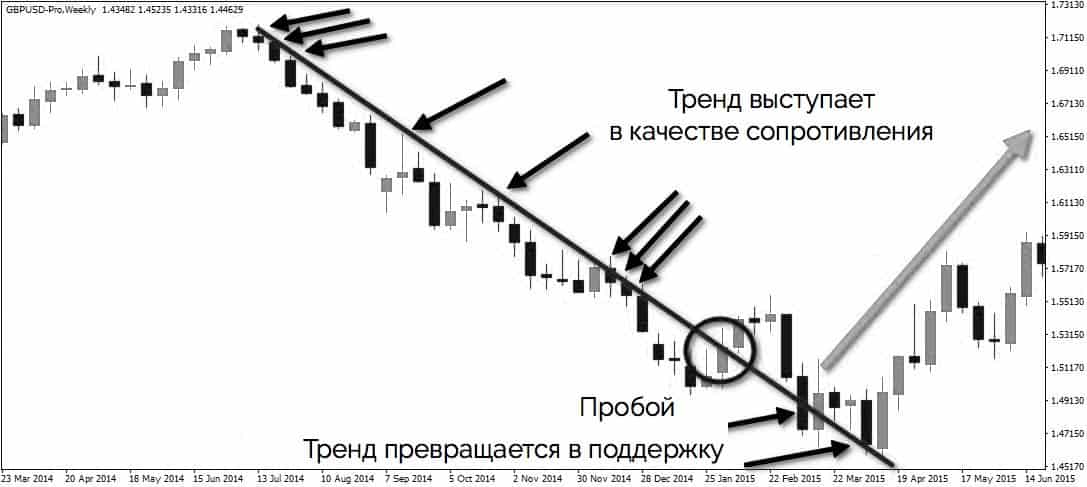

Трендовые линии

Другим важным инструментом технического анализа является использование трендовых линий. Линии тренда выступают в качестве диагональной поддержки и сопротивления, которые измеряют масштаб ценовой тенденции. Линия тренда — это прямая диагональная линия на графике, которая соединяет вершины или основания цены в зависимости от направления общего тренда.

Линия бычьего тренда — это прямая линия, которая соединяет наклонные минимумы на графике во время восходящего тренда. Таким образом, линия бычьего тренда всегда находится ниже действия цены. Поскольку бычья линия тренда расположена ниже, на пути вверх цена часто отскакивает от нее. Таким образом, линия бычьего тренда выступает в качестве поддержки движения цены.

Если на графике есть бычья тенденция, и цена возвращается к линии бычьего тренда и отскакивает вверх, то у нас есть хорошая возможность для длинной сделки. Однако, если цена проходит через бычью линию тренда, мы говорим, что у нас есть медвежий пробой в тренде. Когда бычий тренд сломается, мы ожидаем, что цена изменит свое направление и начнет двигаться вниз.

Линия медвежьего тренда действует так же, как и линия бычьего тренда, но в противоположном направлении.

На графике изображен медвежий тренд. Стрелки на графике указывают на моменты тестирования тренда. Кружок на графике показывает момент, когда цена создает бычий пробой. Две последние стрелки в конце тренда показывают момент, когда медвежий тренд превращается из сопротивления в поддержку.

Прайс экшен

Торговля по прайс экшен — это разновидность технического анализа, которая больше полагается на анализ цен и графиков, чем на использование индикаторов. Торговля по прайс экшен может быть основана на уровнях поддержке и сопротивления, линиях тренда, свечных паттернах и моделях, а также сами свечах.

Свечные паттерны — это специфические формирования, которые создаются отдельными или несколькими свечами на ценовом графике. Существуют две основные классификации свечных паттернов — свечные фигуры разворота и свечные фигуры продолжения.

Образцами разворотных свечей являются свечи, которые имеют тенденцию полностью изменять направление текущей цены. Паттерны свечей продолжения являются свечами, которые имеют тенденцию продолжать движение цены в том же направлении. Примерами паттерном могут быть пин бар, внутренний бар, модель поглощения.

Фигуры технического анализа — это специфические формации, которые создаются общим ценовым действием на графике. Как и паттерны свечей, ценовые фигуры также подразделяются на два типа — разворот и продолжение.

Наиболее надежные фигуры разворотных графиков в торговле: двойная вершина, двойное дно, тройная вершина, тройное дно, голова и плечи.

Паттерны продолжения используются для прогнозирования продолжения общей тенденции. Наиболее популярными среди шаблонов продолжения диаграммы являются флаги, клинья и треугольники.

Изображение начинается с движения цены после линии бычьего тренда. Внезапно, тренд прерывается в медвежьем направлении, что создает короткий сигнал на пробой. Цена начинает снижаться. Возникает пин бар. Как видите, вскоре после этого цена начинает движение вверх. На пути вверх медвежья линия тренда ломается.

Формируется хорошо известный паттерн разворота двойное дно. После того, как цена закрывается выше сопротивления, мы ожидаем повышение цены, равное размеру формирования.

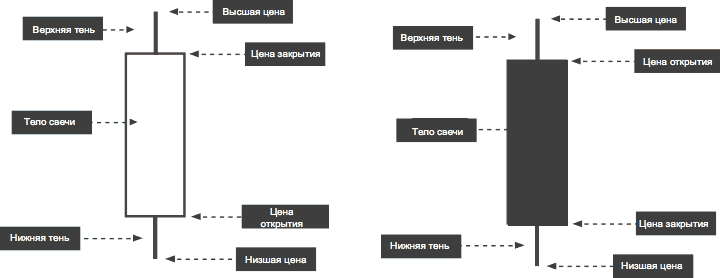

Чтение свечей на графике

Свечи помогают нам визуализировать движение цены на графике. По ним мы определяем точку входа в рынок.

Каждая свеча состоит из:

- Цены открытия.

- Максимума.

- Минимума.

- Цены закрытия.

Вот несколько свечных паттернов, которые помогут нам найти точку входа:

- Пин бар.

- Внешний бар.

- Утренняя звезда

Больше о свечных паттернах вы можете прочесть в статье Свечи на форекс – как их использовать в трейдинге?

Пин бар

Пин бар — это разворотная свечная модель, которая показывает отскок от более низких или высоких цен. Он характеризуется:

- Небольшой или отсутствующей тенью.

- Цена закрывается в районе 1/4 диапазона свечи.

- Нижняя тень примерно в 2 или 3 раза больше длины тела.

Что означает пин бар? Возьмем для примера бычий пин.

- Вначале продавцы взяли цену под свой контроль и протолкнули ее вниз.

- В самый разгар продаж возникло давление покупателей, которые заставили цену двигаться наверх.

- Давление покупателей оказалось настолько сильным, что свеча закрылась выше цены открытия.

Внешний бар

Внешний бар — это паттерн, который состоит из двух свечей, причем вторая свеча полностью поглощает первую.

Разберем ситуацию, когда первая свеча медвежья, а вторая бычья.

- На первой свече продавцы все еще контролируют ситуацию.

- На второй свече появилось настолько сильное давление покупателей, что свеча закрылась выше максимума первой свечи. Это говорит нам о том, что покупатели в данный момент полностью подавили продавцов.

Утренняя звезда

Утренняя звезда — это свечной паттерн, который формируется после снижения цены. Он показывает нам, что силы продавцов закончились, и теперь инициатива переходит к покупателям.

- Первая свеча медвежья.

- Вторая свеча имеет небольшой диапазон.

- Третья свеча — агрессивная бычья и ее размер более 50% первой свечи.

Что означает данная модель?

- Сначала продавцы контролируют ситуацию на рынке.

- На второй свече на рынке наблюдается нерешительность, так как силы покупателей и продавцов теперь находятся в равновесии (диапазон свечи невелик).

- На третьей свече покупатели выиграли битву, и цена закрылась значительно выше цены открытия.

Графические модели

В отличие от свечных паттернов, которые формируются одной, двумя или тремя свечами, графические модели или фигуры формируются гораздо более длительное время. Вот почему графические модели чрезвычайно полезны для понимания рыночного контекста, а также определения значимых областей на графике.

Вот некоторые фигуры, на которые я обращаю внимание:

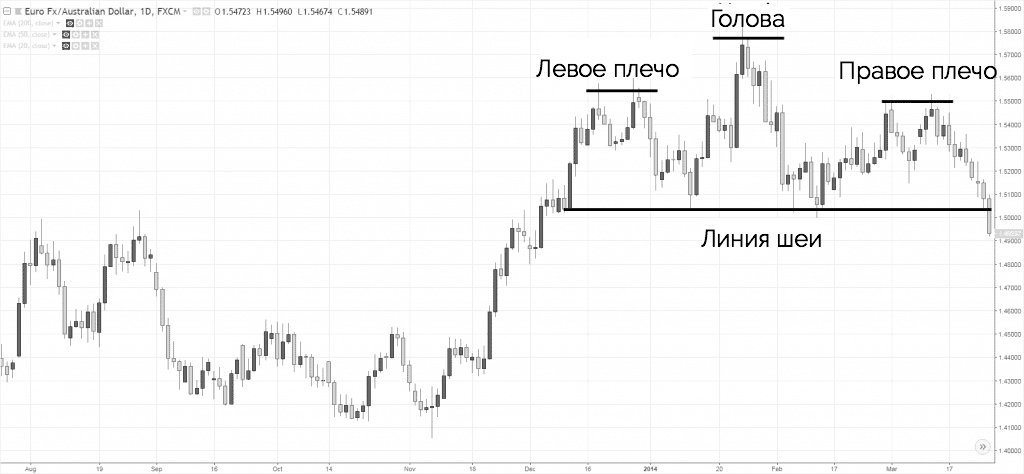

Голова и плечи

Фигура Голова и плечи — это разворотный паттерн, который сигнализирует о возможной смене тренда. Он состоит из четырех частей:

- Левое плечо.

- Голова.

- Правое плечо.

- Линия шеи.

Левое плечо — рынок совершает откат. На данный момент нет никакого способа определить, развернется ли рынок, потому что на трендовом рынке регулярно происходят откаты.

Голова — рынок торгуется выше предыдущего максимума. Затем продавцы взяли цену под свой контроль и подтолкнули ее вниз к предыдущему минимуму, формируя линию шеи.

Правое плечо — покупатели делают последнюю попытку протолкнуть цену наверх, но они не могут пробиться выше предыдущего максимума (головы). Затем продавцы берут цену под свой контроль и толкают ее в сторону шеи.

Шея — это последняя линия обороны для покупателей. Если цена опустится ниже этого уровня, начнется нисходящий тренд.

Треугольник

Треугольник — это модель продолжения тренда, которая сигнализирует о том, что рынок собирается продолжить свое движение.

Разберем восходящий треугольник. Он состоит из двух частей:

- Повышающиеся минимумы.

- Зона сопротивления.

Серия более высоких минимумов говорит нам, что на рынке присутствует постоянный спрос несмотря на то, что цена продолжает расти.

Если бы в районе области сопротивления присутствовало сильное давление со стороны продавцов, цена бы не смогла оставаться на уровне сопротивления в течение длительного времени. Если цена все еще колеблется возле уровня сопротивления, это означает, что давление со стороны продавцов отсутствует.

Модель восходящего треугольника является признаком силы, поскольку покупатели продолжают поддерживать более высокие цены, и рынок может вырваться из диапазона и совершить скачок наверх.

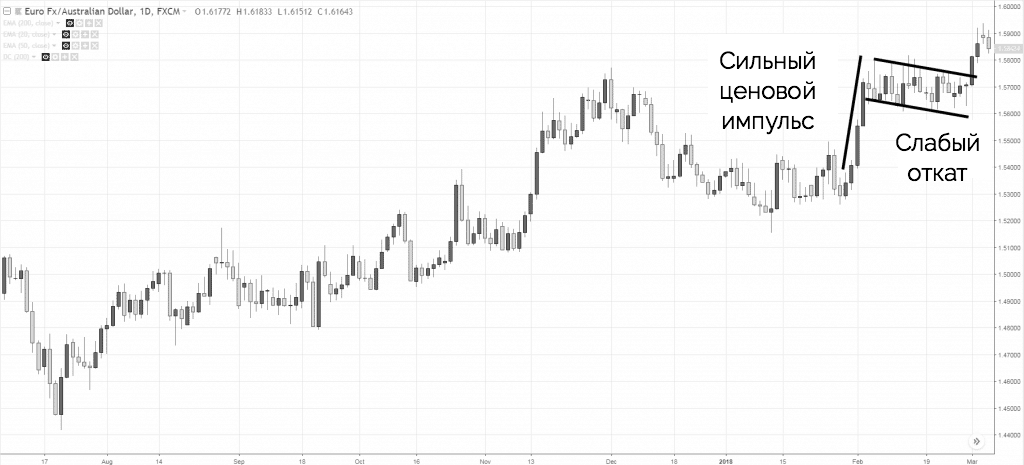

Флаг

Флаг — это модель продолжения тенденции, которая сигнализирует, что рынок, вероятно, продолжит свое движение.

Он состоит из 2 частей:

- Сильный ценовый импульс.

- Слабый откат.

Сильное импульсное движение с большими свечами говорит нам, что покупатели полностью контролируют ситуацию. На рынке присутствует сильный импульс в сторону роста.

Слабый откат с небольшим размером свечей говорит нам, что силы покупателей и продавцов находятся в равновесии.

Если ничего не изменится, давление покупателей продолжит проталкивать цену дальше наверх.

Индикаторы технического анализа

Многие трейдеры используют индикаторы в дополнение к горизонтальным линиям и линиям поддержки и сопротивления, а также линиям тренда. Существует два типа индикаторов технического анализа, основанных на сигналах, которые они дают. Это запаздывающие и опережающие индикаторы. Давайте обсудим каждый из этих типов.

Отстающие индикаторы также известны как индикаторы, подтверждающие тренд. Причина этого заключается в том, что сигналы отстающих индикаторов происходят после того, как определенное событие произошло на графике. Таким образом, сигнал получает подтверждения.

Преимуществом запаздывающих индикаторов является то, что они обеспечивают относительно высокий уровень успешности сигналов. Отрицательный момент заключается в том, что запаздывающие индикаторы показывают нам торговую возможность довольно поздно. Из-за этого вы обычно пропускаете относительно большую часть движения цены.

Некоторыми из наиболее популярных запаздывающих индикаторов являются скользящие средние, Parabolic SAR и MACD.

Опережающими индикаторами обычно являются осцилляторы. Они считаются опережающими, потому что эти индикаторы дают вам сигнал до того, как на графике действительно произойдет потенциальный разворот цены. Самым большим преимуществом опережающих индикаторов является то, что они могут привести вас к потенциальному развороту рынка на ранней его стадии.

Однако самый большой минус осцилляторов заключается в том, что они могут выдавать много ложных сигналов, что приводит к относительно более низкой частоте успешных сделок. Вот почему опережающие индикаторы не являются хорошими инструментами для анализа сделок. Трейдерам, которые используют опережающие индикаторы, следует объединять свой анализ с другими инструментами, такими как свечи, уровни поддержки и сопротивления.

Одними из наиболее широко используемых опережающих индикаторов являются Стохастик, RSI и индикатор Momentum.

Рассмотрим для примера осциллятор стохастик. Стохастик дает два сигнала — перекупленность и перепроданность. Таким образом, индикатор имеет три области — область перекупленности, область перепроданности и среднюю область. Когда индикатор входит в область перепроданности, мы получаем длинный сигнал. Когда цена входит в область перекупленности, мы получаем короткий сигнал. Когда цена находится в средней зоне, мы не получаем никаких сигналов.

Ккружки на индикаторе показывают три сигнала перекупленности, которые привели к разворотам цены. Каждый сигнал имеет свою стрелку, которая показывает движение в результате сигнала. Как видите, существует связь между сигналами индикатора и поведением цены. Когда Стохастик входит в область перекупленности, впоследствии происходит снижение цены. Когда мы видим сигнал перепроданности, мы наблюдаем рост цены.

Что стоит учитывать в торговле по индикаторам?

Индикаторы в техническом анализе часто используются трейдерами совершенно неправильно. Всегда важно понимать, как работает выбранный вами индикатор и чем он может быть вам полезен.

К примеру, если вы открываете позицию в шорт только потому, что индикатор RSI находится в состоянии перепроданности или открываете лонг только потому, что MACD показывает медвежью дивергенцию, тогда вы просто потеряете свои деньги.

Вы должны использовать правильные индикаторы в соответствии с текущей рыночной фазой и вашими предпочтениями в торговле.

Давайте изучим 3 мощных индикатора:

Скользящие средние

Скользящая средняя (Moving Average) — это индикатор, который показывает направление тренда.

Он высчитывается исходя из средних ценовых значений за выбранный промежуток времени. К примеру, значение скользящей средней за 20 периодов получается из среднего закрытия последних 20 свечей.

Скользящая средняя с периодом 200 (200 MA):

Мы можем использовать скользящую среднюю для:

- Определение тренда.

- Поиска значимой области.

Определение тренда

Если цена находится выше скользящей средней за 200 периодов, на рынке присутствует долгосрочный восходящий тренд.

Если цена находится ниже скользящей средней за 200 периодов, на рынке присутствует долгосрочный нисходящий тренд.

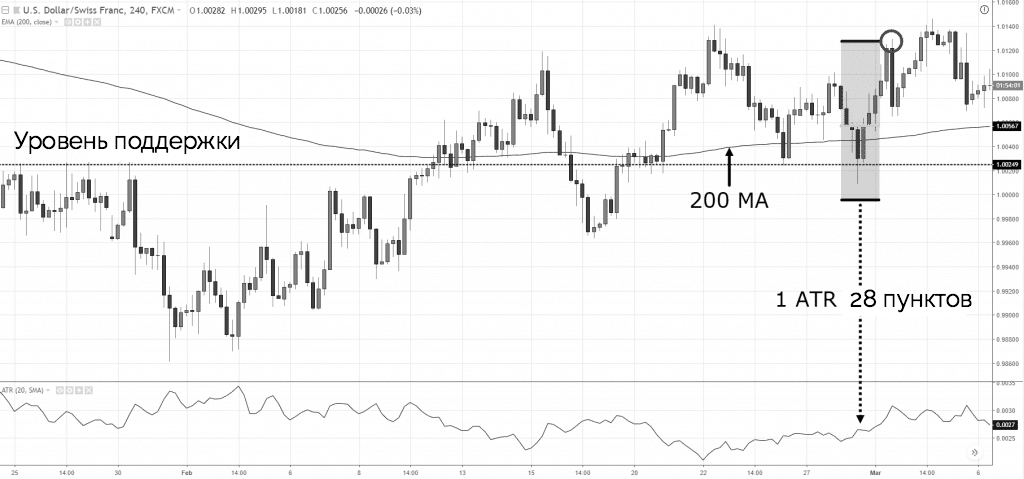

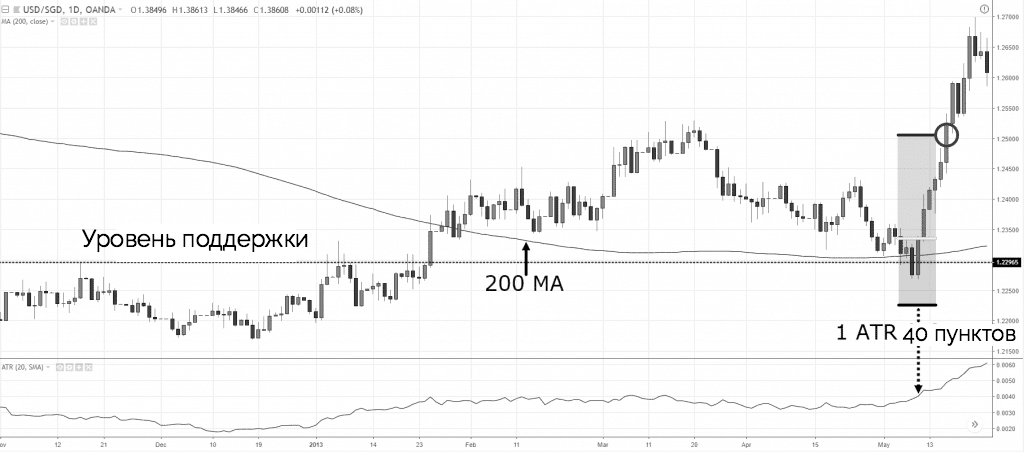

Поиск значимой области

В трендовых рынках скользящая средняя выступает в качестве значимой области. По ней вы можете рассматривать потенциальную возможность для входа в рынок.

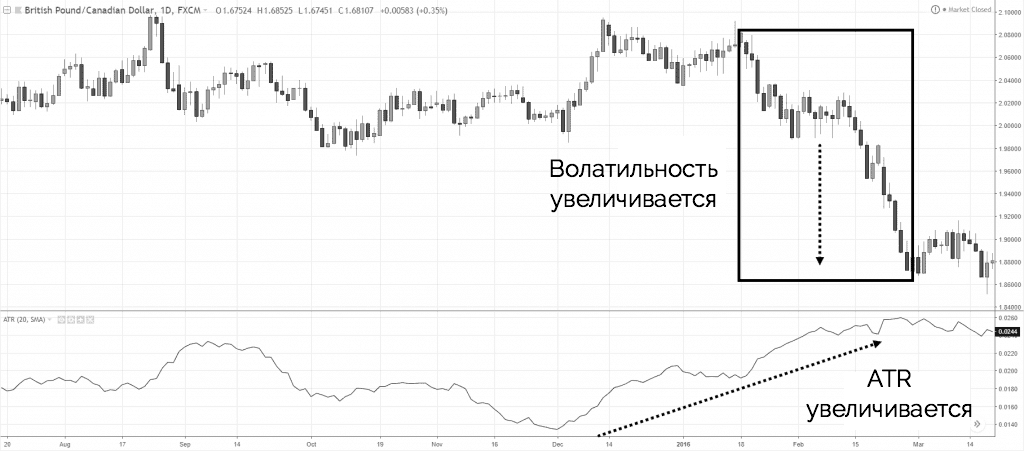

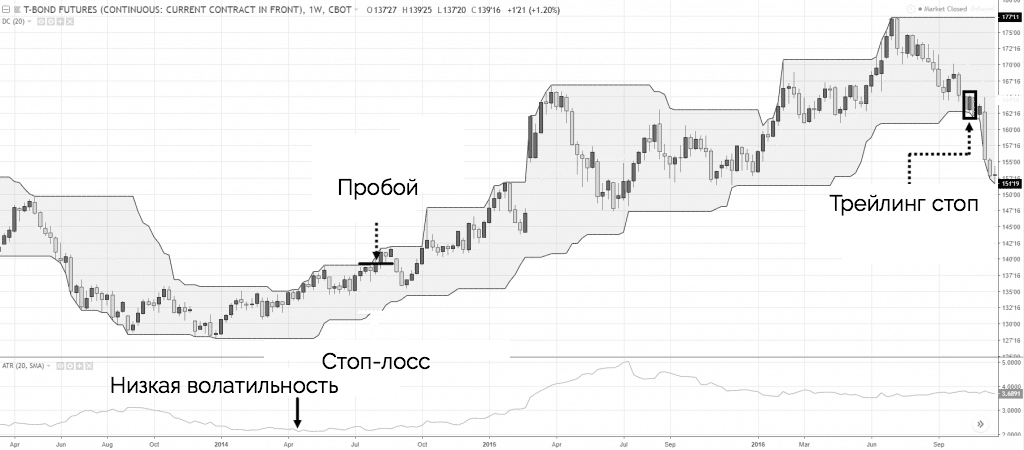

Индикатор ATR

Средний истинный диапазон (Average True Range) — это индикатор, который измеряет волатильность. Когда диапазон свечей расширяется, значение ATR будет увеличиваться (и наоборот).

Мы можем использовать ATR для:

- Постановки стоп-лосса.

- Определения периода низкой волатильности.

Постановка стоп-лосса

Когда трейдеры размещают свои стопы чуть выше уровня поддержки (или чуть ниже уровня сопротивления), они часто задеваются случайными движениями цены.

Поэтому хорошей идеей будет использовать дополнительный буфер, который обезопасит ваш стоп-лосс. Этим буфером может служить индикатор ATR. Установите свой стоп-лосс на расстоянии 1 ATR ниже уровня поддержки (или выше уровня сопротивления).

Период низкой волатильности

На рынке постоянно меняются циклы волатильности: период низкой волатильности сменяется высокой, и наоборот.

Когда рынок находится в состоянии низкой волатильности, это означает, что волатильность, вероятно, расширится в ближайшем будущем. Это дает нам возможность войти в рынок с плотным стоп-лоссом и получить существенную прибыль, когда диапазон волатильности вновь увеличится.

Канал Дончиана

Канал Дончиан также является трендовым индикатором.

Он состоит из трех частей:

- Верхняя полоса — 20-дневный максимум.

- Средняя полоса — среднее значение верхней и нижней полосы.

- Нижняя полоса — 20-дневный минимум.

Мы можем использовать канал Дончиана для:

- Поиска сделок на пробой.

- Получения прибыли с сильных трендов.

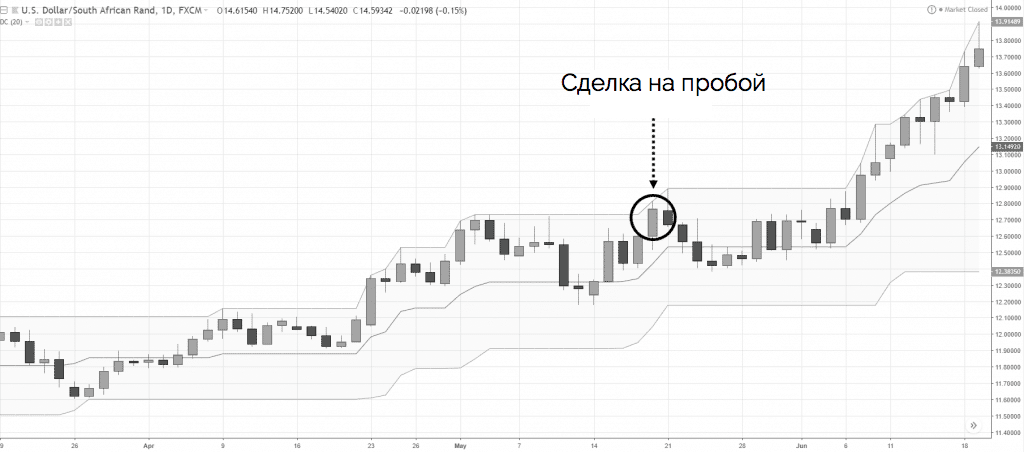

Сделки на пробой

Большинство трейдеров хотят получить максимум прибыли с сильных трендов. Чаще всего они пытаются войти в рынок на откате. Однако часто случается ситуация, когда рынок движется стремительно вверх без всяких откатов. Что же делать в такой ситуации? Решение — торговать пробои.

Если вы начнете торговать пробои, у вас появится возможность войти в начале каждого нового тренда. Но как это можно сделать? Для этого нам понадобится канал Дончиана. Когда цена «соприкасается» с верхней полосой канала Дончиана, мы будем открывать длинную позицию.

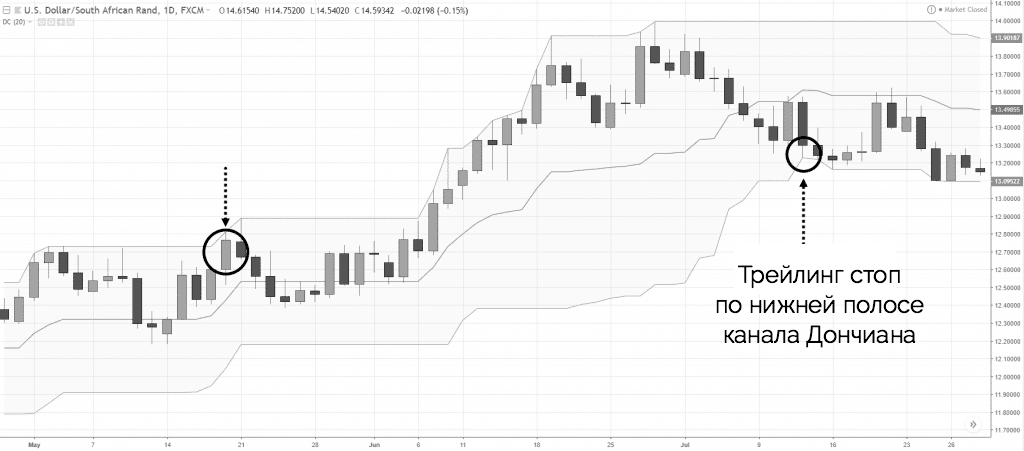

Получение прибыли с сильных трендов

Как мы знаем, канал Дончиана показывает 20-дневный максимум и минимум (верхняя и нижняя полоса). Вы можете использовать его для перестановки стоп-лосса и получения максимума прибыли с сильных трендов.

Мы будем переносить стоп-лосс по 20-дневному минимуму и выходить из сделки только тогда, когда цена достигнет нижней полосы.

Как использовать технический анализ?

Большинство торговых стратегий подпадают под одну из следующих категорий:

- Трендовая торговля.

- Торговля пробоев.

- Торговля консолидаций.

- Контртрендовая торговля.

После того, как вы выберете тип стратегии, который вам больше всего нравится и подходит, вы можете подобрать необходимые торговые инструменты.

Трендовая торговля

Когда я торгую по тренду, мне нравится использовать формулу: тренд + значимая область + сигнал для входа.

Тренд

Для определения тренда вы можете использовать скользящие средние или канал Дончиана.

Значимая область

Значимая область — это горизонтальные уровни, трендовые линии или скользящие средние.

Сигнал для входа

В качестве сигнала для входа мы возьмем изученные нами свечные паттерны.

Вот шаблон, который вы можете использовать:

- Если цена находится выше скользящей средней за 200 периодов, на рынке пристутствует долгосрочный восходящий тренд.

- Мы ожидаем момента, когда цена откатится к уровню поддержки.

- На уровне мы ожидаем появления разворотной свечной модели.

- Затем мы открываем длинную позицию со стоп-лоссом в размере 1 ATR ниже минимума разворотной свечи. Прибыль будем фиксировать по ближайшему уровню.

Вместо горизонтальных уровней поддержки и сопротивления вы можете использовать трендовые линии. Не бойтесь экспериментировать и подберите для себя подходящий стиль и инструмент для торговли.

Торговля пробоев

Волатильность на рынке постоянно изменяется. Периоды с низкой волатильностью сменяются на периоды с высокой. Это означает, что лучшее время для торговли пробоев — это период низкой волатильности. В данном случае мы можем использовать стоп-лосс небольшого размера, а потенциал нашей прибыли будет достаточно велик.

Определяем волатильность

Мы будем использовать индикатор ATR для определения текущего состояния рынка. Низкая волатильность в течение длительного времени является верным признаком того, что назревает нечто «большее».

Сигнал для входа

Канал Дончиана подскажет нам момент пробоя. К примеру, пробой 20-дневного максимума (или минимума).

- Если цена находится в периоде низкой волатильности, ожидаем, пока не случится пробой 20-дневного максимума.

- Если цена пробивает 20-дневный максимум, мы открываем длинную позицию. Стоп-лосс переносим по уровню 20-дневного минимума.

Работает ли технический анализ?

Я уверен, что начав заниматься трейдингом, вы не раз задавали себе следующие вопросы: «Работает ли технический анализ?» «Торговать так же просто, как рисовать линии на графике?» «Технический анализ — это все, что мне нужно для прибыльной торговли?» Как вы сейчас ответите на данные вопросы?

- Вы можете ответить «Да». Все, что вам потребуется для прибыльной торговли, можно прочесть по графикам?

- Вы можете ответить «Нет». Потому что трейдинг не так прост на первый взгляд? И нужно объединять технический анализ с фундаментальным, читать новости и проверять экономический календарь?

Какой из ответов правильный?

Технический анализ используется для прогнозирования движения цены на основании закономерностей в прошлом. Инструментами анализа могут быть уровни поддержки и сопротивления, свечные модели, технические индикаторы, объемы, фазы рынка.

Чтобы проверить эффективность работы технического анализа, мы можем выполнить следующее:

- Протестировать выбранную торговую стратегию технического анализа по историческим данным.

- Сравнить полученные результаты со стратегией покупки и удержания индекса S&P500.

Если наша торговая стратегия покажет лучшие результаты, чем метод покупки и удержания, тогда мы можем заключить, что технический анализ действительно работает.

Если вы посмотрите на исторические данные, то увидите, что стратегия покупки и удержания S&P500 приносит прибыль около 10% в год с максимальной просадкой в 56%.

Как разработать свою торговую стратегию?

В интернете вы сможете найти множество самых разных торговых стратегий. Самое важное — это понять, почему данная торговая стратегия работает, и какая концепция лежит в ее основе. Не сосредотачивайтесь на поиске идеального параметра, к примеру самой лучшей скользящей средней или лучшего индикатора. Это не главное.

Если вы ленивы и не хотите вносить какие-либо изменения в выбранную торговую стратегию, вы можете сразу начать ее использовать. Но если вы хотите разработать свою собственную стратегию, вот несколько вещей, которые следует учитывать:

- Таймфрейм.

- Критерии входа.

- Критерии выхода.

- Рыночная фаза.

- Управление рисками.

- Активы и рынки для торговли.

Если вы слишком сильно измените выбранную вами стратегию и добавите в нее много новых правил, возможно, она уже перестанет работать. Поэтому вносите любые изменения вдумчиво и осторожно. Как правило, чем меньше у вас правил, тем лучше торговая стратегия покажет себя.

Никогда не полагайтесь на результаты и рассказы других трейдеров. Вы должны всегда проверять выбранную торговую стратегию самостоятельно. Поэтому если что-то пойдет не так, за это будете ответственны только вы сами.

Есть 2 способа проверить свою торговую стратегию: использовать предварительное тестирование на исторических данных или сразу же торговать на реальном рынке, но с наименьшим лотом.

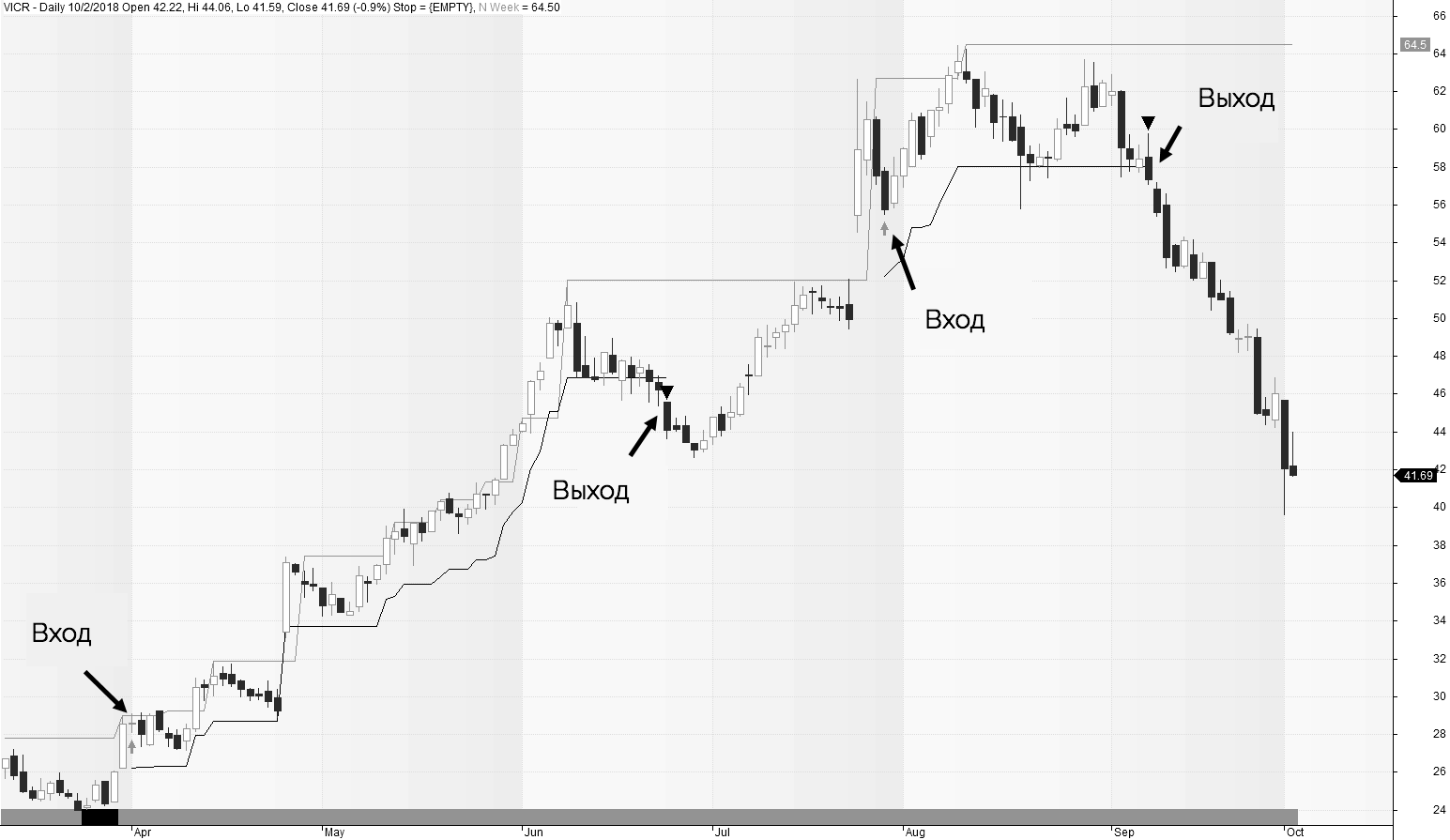

Насколько эффективна ваша торговая стратегия?

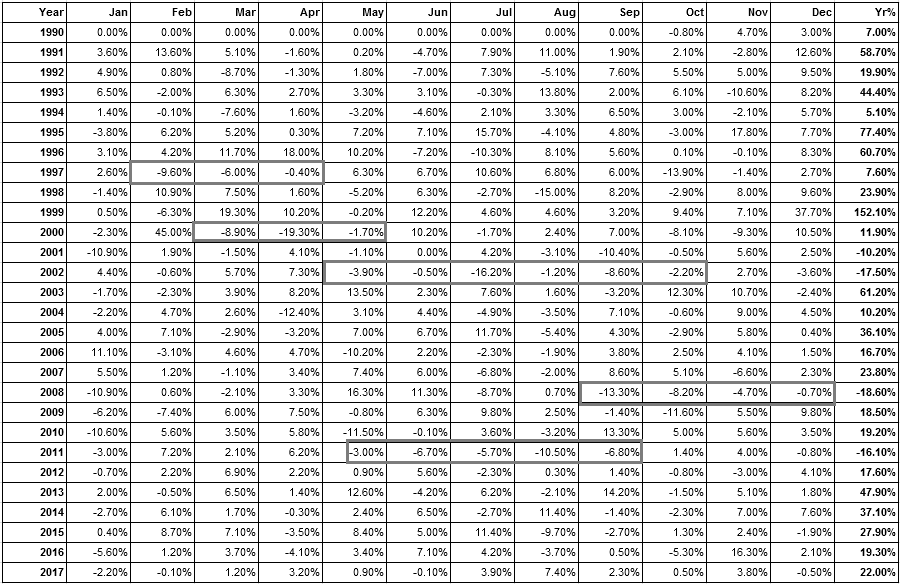

Давайте для примера протестируем стратегию импульсной торговли по индикатору Моментум.

Входить в рынок будем, когда цена достигнет 40-недельного максимума. Стоп-лосс будем переносить на растояние 10% от текущей цены.

Для начала выберем 20 акций из индекса Russell 3000, которые отмечались наибольшим ростом за последние 40 недель. Затраты на одну сделку будут не больше 10$. Вход в рынок — на открытие понедельника. Тестовый период: 1990 — 2017. Размер позиции: 5%.

Вот пример торговой установки:

Результаты тестирования:

- Количество сделок: 4630.

- Процент прибыльных сделок: 45.83%.

- Коэффициент прибыльных сделок: 1.5.

- Годовая доходность: 23.47%.

- Максимальная просадка: 53.02%.

Таблица результатов за 28 лет:

Как мы видим, эта торговая стратегия имеет более высокий годовой доход и более низкую просадку по сравнению со стратегией покупки и удержания S&P500. И в целом, данная торговая стратегия вполне рабочая.

Технический анализ — это все, что вам потребуется для прибыльной торговли?

Некоторые из вас могут согласиться с этим утверждением. Однако все не так просто. Вам нужно не забывать о возможных рисках.

Как мы помним, выбранная нами торговая стратегия имела максимальную просадку 53,02%. И это без всякого кредитного плеча. Если трейдер решит использовать второе плечо, просадка составит уже более чем 100%, и он потеряет свой депозит.

Вот еще один пример. Возьмем двух трейдеров. Первый из них торгует агрессивно и рискует 25% от своего счета в каждой сделке. Второй из них — консервативный, который рискует только 1% своего депозита. Оба они используют торговую стратегию, которая прибыльна в 50% случаев со средним соотношением риска к прибыли в размере 1:2. В течение следующих 8 сделок, результаты будут следующими: 4 убыточные сделки, 4 прибыльные сделки. Первый трейдер потеряет сразу же свой депозит (-25% -25% — 25% — 25% = -100%). Второй трейдер получит 4% прибыли (-1% -1% -1% -1% + 2% + 2% + 2% + 2% = +4%).

Поэтому если у вас нет надлежащего управления рисками, вы будете торговать в убыток, даже если ваша торговая стратегия имеет преимущество на рынке.

Если вы посмотрите на результаты тестирования, вы заметите, что иногда убыточные периоды продолжались в течение многих месяцев. И иногда просадка достигала 20%:

Готовы ли вы справиться с полосой неудач, когда она наступит? Потому что у вас может быть торговое преимущество и надлежащее управление рисками, но если у вас не хватит твердости выдержать долговременную просадку, вы не сможете стать прибыльным трейдером в долгосрочной перспективе.

Поэтому торговая психология очень важна и с ней нужно постоянно работать.

Одного технического анализа недостаточно, чтобы стать прибыльным трейдером. У вас должны быть:

- Прибыльная торговая стратегия.

- Грамотное управление рисками.

- Правильная торговая психология.

Если у вас недостаточно проработан хотя бы один из этих факторов, вы не сможете добиться успеха в трейдинге.

Рекомендации и советы

Если вы думаете, что технический анализ — это хрустальный шар, который будет вам предсказывать движения рынка — значит вы ошибаетесь. Нельзя в своем трейдинге полагаться только на него. Потому что без правильного риск-менеджмента самая лучшая торговая стратегия в мире не спасет вас от потери депозита. Однако, если вы будете комбинировать технический анализ, риск-менеджмент и самодисциплину — тогда у вас все должно получиться.

Недельные вершины и впадины

Недельная вершина — высшая точка, которую цена достигла за неделю. Недельная впадина — низшая точка, достигнутая ценой за неделю. Эти точки полезны для определения уровней на графике, от которых лучше всего открывать сделки.

Если на недельных графиках вы видите медвежий сетап, лучше всего искать сделки в шорт в течение следующей недели. Если вы торгуете внутри дня, обращайте внимание на дневные вершины и впадины.

Открытие лондонской сессии

Если вы внутридневной форекс трейдер, обращайте внимание на открытие лондонской сессии. Это время очень важно, потому что именно в часы лондонской сессии на рынке возрастает волатильность и рынок начинает свое движение.

Мы можем торговать пробои, чтобы поймать движение пробоя на открытии Лондона. Или мы можем торговать по тренду, чтобы целиком словить его дневной импульс. В любом случае, обращайте пристальное внимание на открытие лондонской сессии.

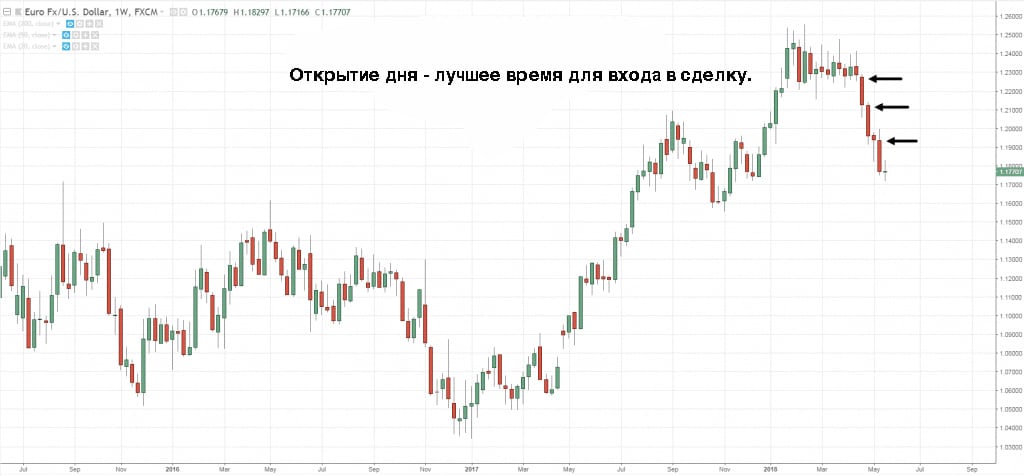

Лучшее время для открытия сделок на форекс

Хотелось бы вам взять как можно больший импульс движения цены? Или вы бы предпочли находиться в сделке еще до того, как цена начнет двигаться в вашу пользу? Тогда открывайте сделки в самом начале торгового дня. Потому что в начале дня дневной потенциал движения цены еще не исчерпан, и у вас есть все шансы захватить его как можно больше.

Посмотрите на дневной график. Вы заметите, что начало дня — лучшее время для входа в сделку.

Если вы торгуете интрадей, старайтесь открывать свои сделки в начале торгового дня. Если вы свинг-трейдер, открывайте большинство сделок в начале недели.

Волшебство скользящей средней

Скользящая средняя — мощный индикатор технического анализа, который может улучшить ваши результаты в трейдинге. Она может вам помочь с поиском тренда, определением лучших точек для входа и местом для постановки стоп-лосса.

Как использовать скользящую среднюю для определения тренда?

Если вы иногда сомневаетесь и не знаете, какой сейчас на рынке тренд, скользящая средняя поможет вам разобраться с этим. Вы можете использую скользящую среднюю для определения направления тренда.

Если цена находится выше 200 MA — тренд восходящий. Ниже — нисходящий.

Как ловить большие движения тренда с помощью скользящей средней?

Если вы хотите брать целиким большие тренды, вам нужно использовать скользящую среднюю и подтягивать стоп по ней вслед за движением цены. Сделка закрывается только тогда, когда цена пересекает скользящую среднюю.

Чтобы брать движение долгосрочных трендов можно использовать 200 MA. Для краткосрочных лучше всего будет использовать 20 MA.

Скользящая средняя — индикатор для входа в рынок

В фазе консолидации рынка мы входим в сделку по линиям поддержки либо сопротивления. В трендовых рынках лучше всего использовать скользящую среднюю.

Цена часто не возвращается к уровням после их пробоя, но используя скользящую среднюю, мы всегда сможем войти в движущийся тренд. Искать точки входа мы будем на откатах к скользящей средней.

Как покупать на уровне поддержки и продавать на уровне сопротивления?

Уровни поддержки и сопротивления — основа технического анализа форекс. Поддержка — это область на графике с потенциальным давлением покупателей, а сопротивление — область на графике с потенциальным давлением продавцов. Но нам не нужно слепо входить в покупки возле поддержки и в продажи возле уровня сопротивления. Вместо этого мы ждем особые рыночные условия, которые бы увеличили вероятность нашей сделки.

Мы смотрим положение цены относительно 200 MA. Если цена находится ниже — значит рынок в долгосрочном нисходящем тренде, и мы можем искать продажи возле уровня сопротивления, если цена находится выше — рынок в восходящем долгосрочном тренде, поэтому ищем покупки возле поддержки.

Низковолатильные диапазоны

Состояние рынка всегда меняется от периода высокой волатильности к периоду низкой волатильности.

Поэтому лучше всего будет входить в рынок, когда он находится в фазе низкой волатильности. Это позволит нам использовать более плотный стоп и уменьшить наши риски. Если волатильность снова увеличится, мы уже будем в сделке.

Первый откат

Первый откат происходит после того, как цена вырывается из диапазона в новый тренд. Лучшей возможностью войти здесь в сделку будет использовать фигуру флаг. Подобные откаты, как правило, небольшие, с маленькими свечами, что дает нам отличную возможность для постановки короткого стопа.

Технический анализ на форекс — берем самое лучшее

Технический анализ — это не панацея от всех неудачных сделок. Рекомендации, которые мы привели, помогут вам в вашем трейдинге. Но помните, что не существует идеальной стратегии, паттерна или фигуры.

Все зависит от вас и от ваших целей в торговле. Если у вас что-то не получается, всегда можно усовершенствовать один из элементов своего трейдинга и стать еще лучше. К примеру, в трендах нужно учиться, как работать со скользящей средней. В боковых рынках — учимся работать с уровнями, определять возможные пробои уровней или торговать от ложных пробоев.

На черно-белых графиках, как правило бычья свеча белая, а медвежья черная. На ваших графиках вразнабой. Приведите их в нормальное соответствие. Материал достойный внимания и понимания!

Обра уровня много раз тестировались, и оба они удерживали цену в течение относительно длительного периода времени. «Обра» — опечатка.

Афигеть — я прочел от начала до конца. Уф. Давно столько времени не посвящал чтению.

Грандиозная работа однако проделана вами. благодарю.

malumotlar uchun rahmat

juda zur tatta raxmat

Прочитала с удовольствием. Благодарю!

Спасибо!

Спасибо!