Волатильность — самый важный фактор на финансовых рынках. Это основа движения цены и, следовательно, возможность для получения прибыли. Без волатильности цена бы вообще не меняла свое направление, и на финансовых рынках не было бы колебаний, которые дают возможность заниматься трейдингом или получать доход от инвестиций.

Что такое волатильность?

Волатильность имеет много определений применительно к финансовым рынкам.

Говоря о биткоине и пресловутой волатильности криптовалюты, здесь более уместно использовать стандартное определение «Оксфордского словаря»: волатильность — это явление, которое вызывает быстрые и непредсказуемые изменения, особенно в худшую сторону.

Волатильность — это то, что движет ценой и заставляет актив приближаться к каждому новому пику и минимуму, вместе со всеми приливами и отливами, которые происходят между ними. Постоянная динамика между покупателями и продавцами, создающая перетягивание каната между спросом и предложением, не могла бы произойти без волатильности.

Волатильность — это то, что приносит прибыль и открывает новые торговые возможности. Без нее не было бы причин торговать. Чем больше волатильности на рынке, тем больший торговый интерес она вызывает. Она увеличивает объем торгов, а значит и ликвидность.

Из-за всех этих факторов легко понять, почему волатильность является одной из самых важных движущих сил на финансовых рынках.

Чаще всего волатильность описывает степень отклонения в цене актива в течение определенного периода времени. Существуют также различные степени волатильности: низкая, средняя и высокая.

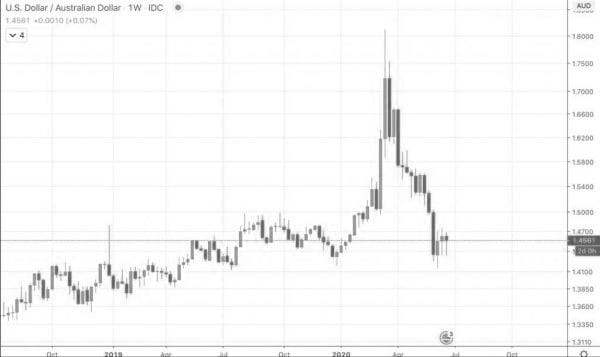

Рынок форекс — яркий пример рынка с низкой волатильностью. К примеру, валютная пара USDJPY весь прошлый год торговалась в диапазоне 7,5%.

Однако несмотря на низкую волатильность, на самом ликвидном рынке в мире все еще можно заработать много денег. Трейдеры могут увеличить частоту или размер своих сделок, чтобы компенсировать отсутствие интенсивных ценовых движений на рынке.

Фондовый рынок — рынок средней волатильности. Некоторые, возможно, считали его рынком с высокой волатильностью до появления криптовалют, таких как Биткойн.

К примеру, S&P 500 торговался в значительном диапазоне 40% в течение 2019 года. Первая половина года оставалась в диапазоне 28%, тогда как вторая половина торговалась в диапазоне 18%.

Биткойн является активом с высокой волатильностью. Сами по себе криптовалюты является спекулятивным классом активов, что делает их очень восприимчивым к диким колебаниям цен. В приведенном ниже примере за тот же годичный период 2019 года биткойн вырос на 250%.

В том же году он упал более чем на 62%. У него также было еще одно падение на 46%, рост на 42% и еще одно ралли на 165% за тот же период времени. Именно эти большие колебания придают этому классу активов самую высокую волатильность.

Типы волатильности

Существует несколько типов волатильности, каждый из которых дает трейдерам и аналитикам уникальное представление о движении цены в течение определенного периода времени и многое другое.

Историческая волатильность говорит о волатильности актива в течение определенного периода времени, оглядываясь на прошлое поведение цены.

Подразумеваемая волатильность прогнозируется по времени с использованием рыночной цены актива.

Внутридневная волатильность относится к колебаниям цен, происходящим в пределах небольшого однодневного периода.

Стандартный метод расчета и измерения волатильности включает в себя использование стандартного отклонения.

Первый шаг в вычислении волатильности сначала требует нахождения среднего значения цен за определенный период. Это делается путем сложения всех значений цены вместе, а затем деления на общее количество значений в наборе данных.

Следующий шаг включает вычисление разницы между каждым значением данных и средним значением. После того, как отклонения перечислены, следующим шагом будет возведение отклонений в квадрат.

Затем сложите все квадраты отклонений. Наконец, разделите общую сумму квадратов отклонений, но общее количество значений цены из первого шага.

Факторы, влияющие на волатильность

Волатильность — это то, что движет потенциальной прибылью, получаемой на финансовых рынках. Поскольку это неотъемлемая часть всего ценового движения, множество внешних факторов могут существенно повлиять на волатильность цен на всех типах рынков.

Тренды

Когда цена актива движется в сильном тренде в результате чего возникает высокая волатильность. Это связано с тем, что во время самых сильных трендов цена часто быстро и сильно движется в одном направлении.

Развороты рынка

Волатильность может резко возрасти во время разворота тренда из-за того, что противостоящие рыночные силы покупателей и продавцов приходят в сильный дисбаланс.

Новости

Выход новостей, влияющие на рынки или на денежно-кредитную политику, могут стать причиной резкого роста волатильности.

Негативные новости могут вызвать внезапный обвал рынка, а позитивные — вызвать его рост. Фейковые новости также могут иметь такое же влияние, поскольку рыночные цены перерабатывают ложную информацию.

Политические или экономические события

Как и в случае с новостями, определенные политические или экономические события могут вызвать повышение волатильности. Сюда входят президентские выборы, экономические кризисы, решения судов и многое другое.

Политическое влияние

То, как влиятельный политик рассматривает актив, может сильно повлиять на его стоимость. Если политик занял внезапную положительную или отрицательную позицию в отношении определенного актива, может возникнуть повышенная волатильность.

Влияние окружающей среды

Факторы окружающей среды могут иметь сильное влияние, в частности, на сырьевые товары. Экологические бедствия могут вызвать экономические затруднения, которые могут привести к нестабильности на финансовых рынках.

Регулирующее влияние

Подобно тому, как политика может вызвать всплеск волатильности, комментарии или внезапное изменение позиции регулирующего органа могут оказать значительное влияние на цены активов и текущую волатильность.

Экономическое влияние

Если экономика находится в затруднительном положении, некоторые активы могут испытывать повышение волатильности, чего в противном случае не произошло бы. Резкие изменения в экономике страны могут оказать сильное влияние на валюты, фондовые рынки и другие классы активов.

Влияние настроения

Настроения участников рынка, сильно склоняющиеся в одну или другую сторону, могут привести к всплеску волатильности. Когда настроение сильно склоняется в одном направлении, это может вызвать преобладание на рынке одного типа позиций.

Истечение срока действия

Когда истекает срок действия определенных типов деривативов, фьючерсов или опционных контрактов, это может привести к увеличению объема торговли и волатильности в результате того, что трейдеры будут открывать новые позиции или торговать на спотовых рынках.

Черные лебеди

Как недавно стало известно миру, когда наступает событие с черным лебедем, такое как недавняя пандемия, оно может принести с собой взрывную, рекордную волатильность.

Преимущества и недостатки волатильности

Как и все аспекты финансовых рынков, волатильность имеет как преимущества, так и недостатки.

Волатильность — это как хорошо, так и плохо для трейдеров. Волатильность — это способ получения прибыли, что, очевидно, является целью торговли, где открываются новые возможности. Тем не менее, волатильность во время самых экстремальных событий может быть совершенно неудобной даже для самых опытных и стойких трейдеров.

Вот основные плюсы и минусы волатильности, а также способы их избежать или использовать в своих интересах.

Увеличение доходов

Самым щедрым преимуществом, которое предлагает волатильность, является увеличение суммы прибыли, которую трейдеры могут получить от каждого колебания цены. Без волатильности финансовые рынки были бы в состоянии стагнации, и не было бы движения цены и подходящих возможностей для торговли.

Азарт

Волатильность также дает трейдерам азарт, когда рынки особенно активны. Скука может привести к потере интереса к торговле, поэтому чем более волатильными и оживленными являются рынки, тем более захватывающими они могут быть.

Торговые возможности

Когда рынки нестабильны, они предоставляют больше торговых возможностей. Когда происходят рекордные взлеты и падения, у трейдеров появляется больше возможностей учиться, получать прибыль и открывать новые позиции.

Повышенные риски

Волатильность вызывает резкие колебания цен. Это увеличивает потенциал прибыли, но также возрастает и потенциал убытков.

Эмоции

Волатильность также может усиливать определенные эмоции, такие как страх, неуверенность и сомнения. Трейдеры должны иметь твердый разум, чтобы противостоять сильной волатильности и не позволять ей влиять на их решения.

Индикаторы волатильности

Конкретные индикаторы технического анализа, например, полосы Боллинджера или индекс волатильности, могут использоваться для измерения волатильности. Рассмотрим список лучших доступных инструментов для измерения волатильности.

Индекс волатильности (VIX)

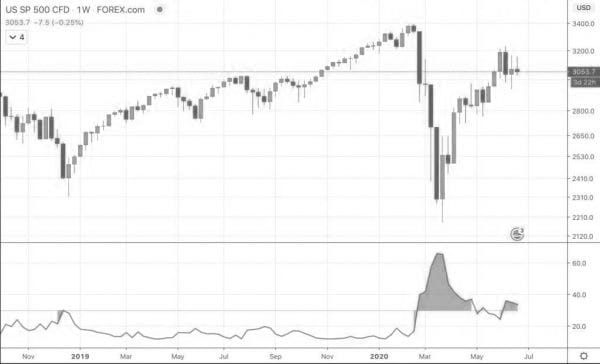

Чикагская биржа опционов предлагает институциональным трейдерам свой фирменный индекс волатильности VIX. Инструмент обеспечивает оценку ожидаемой волатильности S&P 500 на основе опционов на индекс. Однако он используется во всем мире в качестве эталона общей волатильности финансового рынка. Когда значение VIX резко увеличивается, S&P 500 также реагирует резким изменением волатильности.

В приведенном ниже примере всплеск VIX соответствует взрывному движению S&P 500.

Средний истинный диапазон — ATR

Уэллс Уайлдер-младший разработал индикатор средний истинный диапазон для измерения волатильности товарного рынка на основе того, сколько в среднем движется актив за период времени, чтобы определить его «истинный диапазон». Однако инструмент хорошо работает на любом рынке.

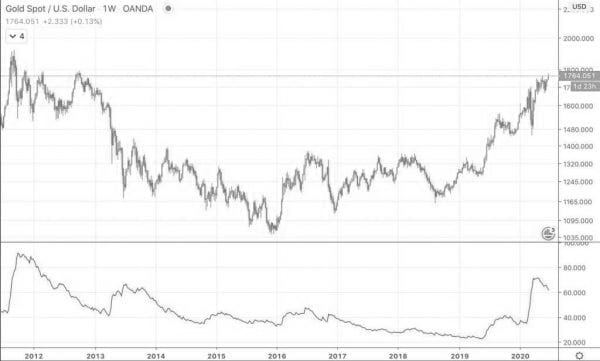

В приведенном ниже примере на паре XAUUSD индикатор среднего истинного диапазона показывает всплеск в периоды повышенной волатильности. Когда цены на золото стабилизировались от максимумов и консолидировались, средний истинный диапазон также уменьшился. Позже, когда цены на золото начали новый восходящий тренд, индикатор ATR указывает на рост волатильности.

Индекс средней направленности

Еще один инструмент, созданный Уайлдером, который также разработал Индекс относительной силы и Parabolic SAR. Индекс среднего направленности является инструментом измерения силы тренда.

Индикатор ADX может также выступать в качестве индикатора волатильности. В отсутствие тренда волатильность минимальна.

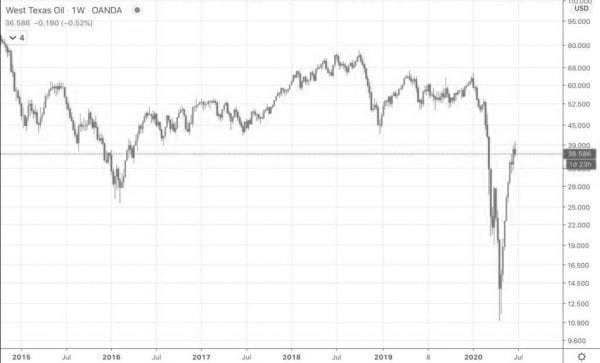

В приведенном ниже примере сырой нефти WTI, падающей по отношению к доллару США, можно увидеть рост ADX во время доминирующего тренда.

Полосы Боллинджера

Полосы Боллинджера — это инструмент технического анализа, который выполняет множество функций, включая измерение волатильности. Он состоит из простой скользящей средней и двух стандартных отклонений SMA.

Два стандартных отклонения действуют как верхняя и нижняя «полосы». Большая часть движения цены происходит внутри полос, поэтому, когда цена актива достигает или закрывается за пределами любой полосы, она часто действует как резиновая лента, отправляющая ценовое действие обратно в другую полосу.

Эти полосы расширяются и сжимаются в зависимости от текущей волатильности. Когда полосы сжимаются в течение длительного периода времени, вероятно, волатильность уменьшится. Во время сильной волатильности полосы расширяются.

В приведенном ниже примере промышленного индекса Доу-Джонса полосы сужаются и сжимаются перед взрывным движением. По мере роста волатильности полосы существенно расширяются.

Существует также модифицированная версия полос Боллинджера, обеспечивающая только визуальную оценку ширины полос.

Устраняя все другие аспекты инструмента, она обеспечивает еще более точную оценку волатильности рынка. Абсолютные минимумы также могут служить причиной взрывной нестабильности на рынке.

Волатильность на разных финансовых рынках

Все рынки разные и на них влияют различные факторы, которые придают им большую или меньшую волатильность. Например, волатильность криптоактивов намного выше, чем у высоколиквидного рынка форекс.

Фондовый рынок

С точки зрения волатильности финансового рынка фондовый рынок находится где-то посередине между чрезвычайно спекулятивным классом криптовалютных активов и относительно стабильным валютном рынке форекс.

Как и все рынки, на фондовом рынке бывают периоды резкого увеличения волатильности. Обычно это происходит во время экономического кризиса или политической напряженности. Черные лебеди, недавняя пандемия, которая охватила мир и привела к условиям изоляции, вызвала мощную рекордную волатильность на всех рынках.

Криптовалюты

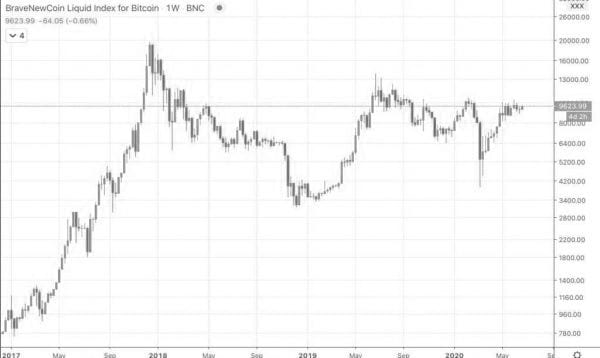

Рынок криптовалют печально известен своей дикой волатильностью, вызванной постоянными спекуляциями участников рынка.

Биткойн известен тем, что он делает людей богатыми и так же быстро делает людей разоренными. Те, кто купил актив на ранней стадии, смог получить доход в 1000000 процентов. Однако те, кто купил актив во время его роста до 20 000 долларов, возможно, потеряли целое состояние из-за его краха.

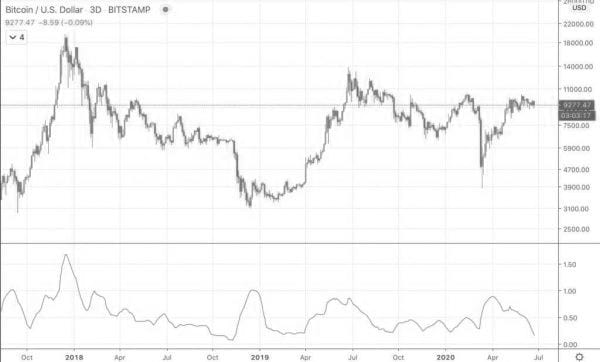

Взлет и падение биткоина — одни из лучших примеров сильной волатильности цен на любом рынке. Актив вырос с 1000 до 20 000 долларов всего за год, а год спустя торговался по цене чуть выше 3000 долларов. В следующем году актив снова вырос до 14 000 долларов, а затем снова упал до 4 000 долларов.

Форекс

Волатильность форекс довольно низкая по сравнению с другими рынками. Валюты торгуются по относительно стабильным ценам из-за огромного размера этих рынков и достаточной ликвидности. Из-за этого трейдеры форекс часто полагаются на кредитное плечо для увеличения доходности своих сделок.

Товарный рынок

Рынок сырьевых товаров в значительной степени зависит от окружающей среды, экономических и политических факторов, влияющих на волатильность. Сырьевые товары часто проходят фазы общей стабильности, а затем испытывают более существенную волатильность, когда событие или другие факторы, как упоминалось выше, тем или иным образом влияют на спрос и предложение.

Рынок сырьевых товаров — это рынок с низкой или средней волатильностью, в зависимости от самого актива.

Стратегии и методы по торговле на рынках с высокой волатильностью

В нестабильные времена с высокой волатильностью появляется больше возможностей для торговли с более значительным потенциалом прибыли. Поскольку цена дико колеблется взад и вперед под натиском покупателей и продавцов, есть возможность получить прибыль от направления движения цены, независимо от того, в какую сторону она движется.

На спотовых рынках покупка по низкой цене и продажа по высокой защищает капитал от риска и увеличивает маржу прибыли. Между тем, используя производные инструменты или контракты, такие как CFD, трейдеры могут открывать длинные или короткие позиции, не имея необходимости фактической возможности покупать или продавать базовый актив.

Каким бы ни был метод, именно волатильность напрямую влияет на прибыль трейдера и ситуацию на рынке. Подготовка к событиям чрезвычайной волатильности рынка путем установки ордеров стоп-лосс или тейк-профит может привести к большему успеху и меньшим убыткам.

Есть два основных способа торговать при высокой волатильности: свинг-трейдинг и дейтрейдинг.

Свинг-трейдинг использует преимущества торговли на более значительных ценовых колебаниях в краткосрочной и среднесрочной перспективе, созданных волатильностью.

Когда рынки достаточно волатильны для торговли на колебаниях, они, как правило, также более волатильны в течение дня, предоставляя еще больше возможностей для дейтрейдеров.

Каждый тип торговой техники требует уникальной стратегии, разного размера позиции и учета множества других факторов. Например, из-за более редкой торговли свинг-трейдеры могут предпочесть рискнуть больше для получения более высокой прибыли, в то время как дневные трейдеры, которые совершают большее количество сделок , будут быстро входить и выходить даже при небольшой процентной прибыли за сделку.

В обоих методах торговли можно использовать одни и те же инструменты и индикаторы, но их следует настраивать на более короткие или более длительные периоды времени для дневной торговли и торговли на колебаниях соответственно.

Самая важная вещь, на которую следует обратить внимание во время чрезвычайной волатильности, — это правильно выставлять стоп-лосс и придерживаться торгового плана. Может потребоваться, чтобы стоп-лоссы были более широкими, чем обычно, поэтому корректируйте их соответствующим образом. Постоянное соблюдение торгового плана предотвратит принятие трейдером неверных решений из-за паники или эмоций.