Импульс является одним из наиболее важных понятий в техническом анализе. Импульс может быть измерен различными торговыми индикаторами, включая RSI, стохастик, а также индикатор моментум.

В сегодняшней статье мы обсудим индикатор моментум. Мы узнаем, что это за индикатор, как он рассчитывается и какие сигналы он дает. Далее мы обсудим торговые стратегии по индикатору моментум, а также посмотрим, как его можно сочетать с другими методами технического анализа.

Что из себя представляет индикатор моментум?

Индикатор моментум относится к классу осцилляторов. Показания индикатора колеблются от центральной оси 100, которая может отображаться или не отображаться в зависимости от текущих настроек индикатора. Кроме того, индикатор моментум является ведущим индикатором. Это означает, что он может предсказать потенциальное изменения тренда.

Данный индикатор измеряет скорость изменения или скорость движения цены финансового инструмента, сравнивая последнюю свечу до предыдущей за определенное количество периодов. Анализируя скорость изменения, мы можем измерить силу или импульс финансового инструмента.

Убывающая динамика говорит о том, что рынок истощается и вскоре может произойти откат или разворот. Состояние ускорения импульса предполагает, что тренд сильный и, скорее всего, он продолжится. Многие методы импульсной торговли, такие как пробой диапазона, опираются на идею ускорения импульса.

Индикатор моментум является универсальным индикатором и может использоваться несколькими различными способами. Его можно использовать как сигнал подтверждения тренда, а также как сигнал для торговли на разворот. Работа трейдера состоит в том, чтобы понять текущую рыночную среду и использовать наиболее подходящий сигнал индикатора с учетом общего контекста.

Например, в трендовой фазе мы можем рассмотрвать сигналы на продолжение тенденции, в то время как на рынке, который находится в консолидации, мы можем ограничиться сигналам на разворот. Важно помнить, что индикатор моментум предоставляет полезную информацию как на рынках, которые находятся в диапазоне, так и в трендовой фазе.

Индикатор состоит из одной линии, однако многие трейдеры также предпочитают добавлять в индикатор дополнительную линию, которая действует для сглаживания сигналов. Вторая линия обычно является скользящей средней определенного периода. Популярная настройка 9, 14 или 21.

Имейте в виду, что чем короче настройка периода X, тем более шумным могут быть показания второй линии, что может привести к ложным сигналам. Входы с более длительным периодом для настройки X приведут к получению сигналов более высокого качества, однако сигналы будут появляться намного позже.

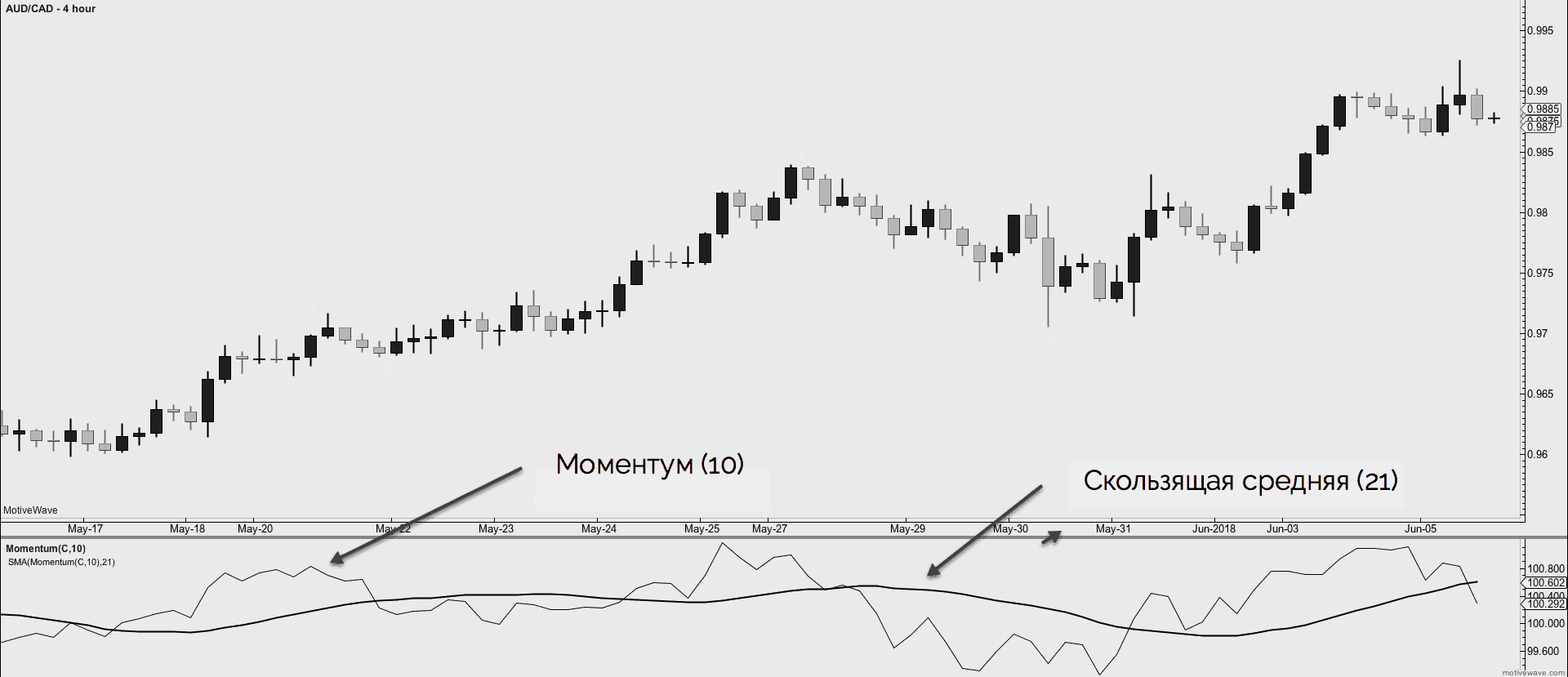

Как правило, индикатор моментум будет отображаться в отдельном окне в нижней части панели графика. Давайте посмотрим на график ниже, который отображает 10-периодный индикатор Momentum вместе с 21-периодной простой скользящей средней.

Как рассчитывается индикатор моментум?

Индикатор моментум сравнивает текущую цену закрытия с «n» периодами цены закрытия в прошлом. Период «n» является входным значением, которое определяется трейдером. Большинство программ для построения графиков используют значения индикатора импульса 10 или 14. Итак, если вы установите «n» равным 10, это будет сравнивать текущую цену закрытия с ценой закрытия 10 периодов назад.

M = (CP / CPn) * 100

Где M = импульс, CP = цена закрытия, n = цена закрытия n баров назад.

Давайте рассмотрим пример, используя следующие входные данные:

CP = 109,10

CPn = 102,50

М = (109,10 / 102,50) * 100

М = 106,43

Сигналы индикатора моментум

Осциллятор импульса помогает определить силу, стоящую за движением цены. Мы можем использовать импульс, чтобы точно определить, когда рынок, скорее всего, продолжит движение в направлении основного тренда. Кроме того, анализ импульса может помочь нам определить ситуации, когда ценовое движение теряет силу, чтобы мы могли подготовиться к потенциальному изменению тренда.

Три основных сигнала, которые предоставляет индикатор моментум:

- Пересечение 100 линии.

- Пересечение скользящей средней.

- Сигнал дивергенции.

Рассмотрим каждый из этих типов сигналов.

Пересечение 100 линии

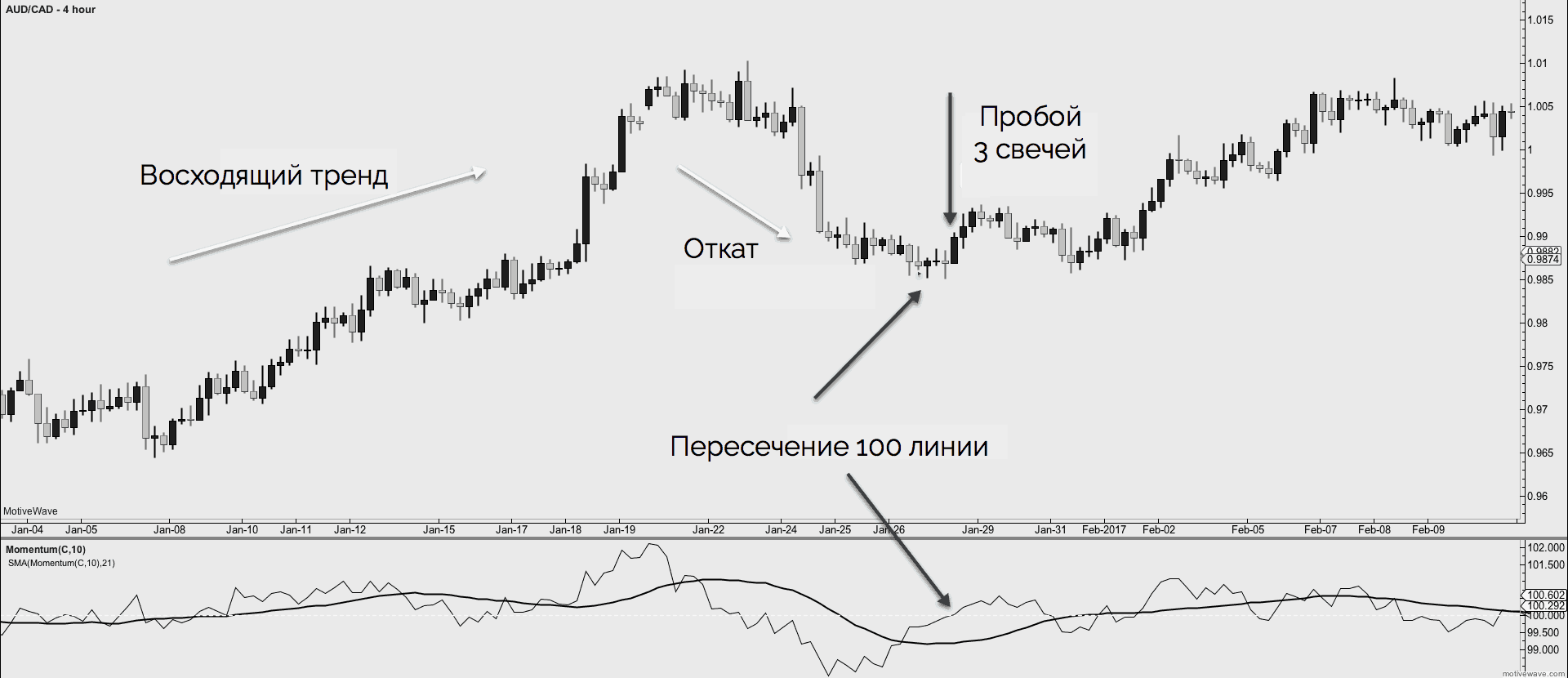

Одним из типов сигналов, предоставляемых индикатором, является пересечение 100 линии. Когда цена движется ниже линии 100 и пересекает ее вверх, это указывает на то, что цены движутся вверх, и вы можете открывать бычьи позиции. И точно так же, когда цена движется выше линии 100 и пересекает ее вниз, это указывает на то, что цены снижаются и что вы можете открывать медвежьи позиции.

Имейте в виду, что вы не должны использовать пересечение 100 линии изолированно. Суть в том, чтобы следить за ценой по отношению к линии 100 и использовать другие фильтры, чтобы найти наилучшие возможности для входа. Например, в восходящем тренде вы можете дождаться отката цены к линии 100 и войти в рынок после пересечения цены данной линии. Также вы можете отфильтровать это условие с помощью пробоя 3 свечей.

Пересечение скользящей средней

Для использования сигнала пересечения необходимо построить как линию импульса, так и линию МА.

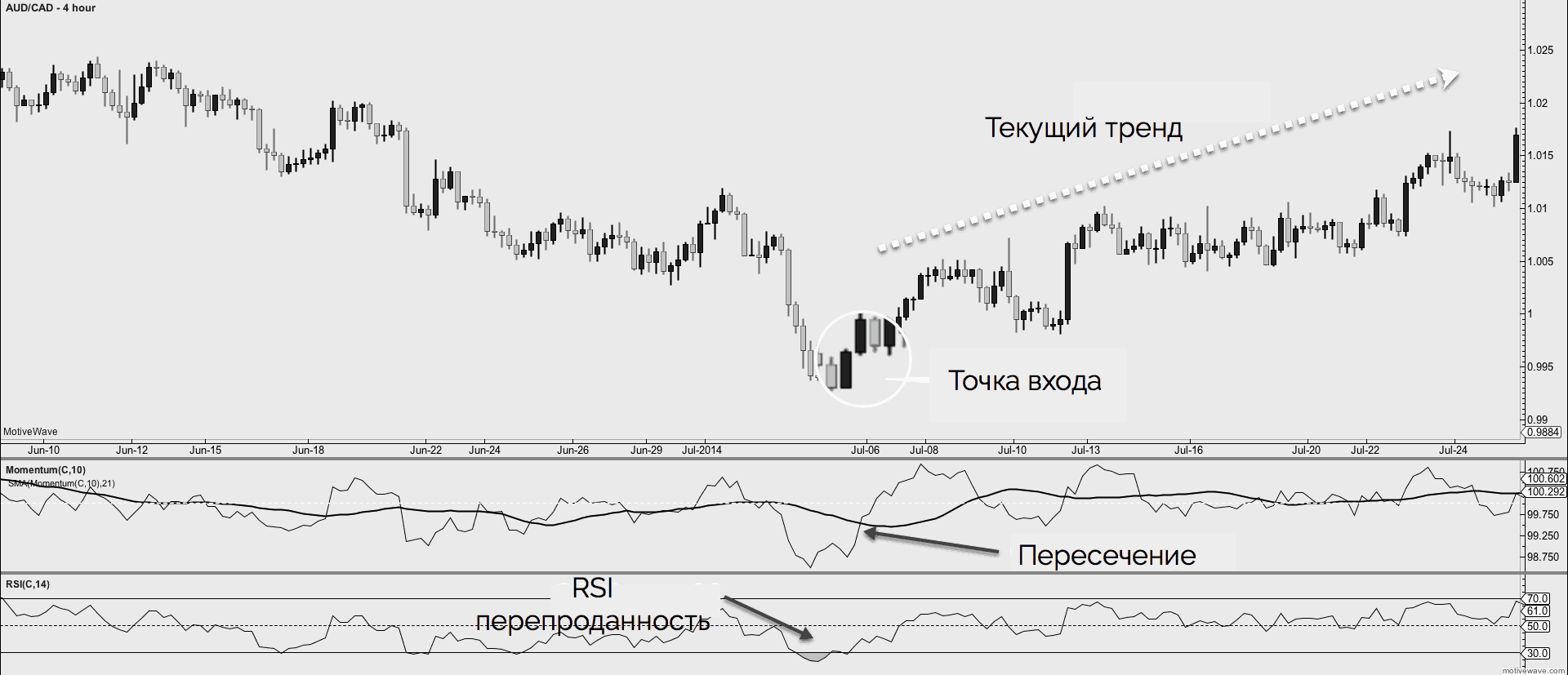

Основная идея заключается в том, чтобы покупать, когда линия импульса пересекает скользящую среднюю снизу, и продавать, когда линия импульса пересекает скользящую среднюю сверху. Мы можем усилить эти типы сигналов, совершая сделки только в направлении текущего тренда или принимая сигналы только после того, как будут выполнены условия перекупленности или перепроданности.

Посмотрите на график ниже, который показывает сигнал на покупку пересечения Momentum в сочетании со значением перепроданности индикатора RSI.

Сигнал дивергенции

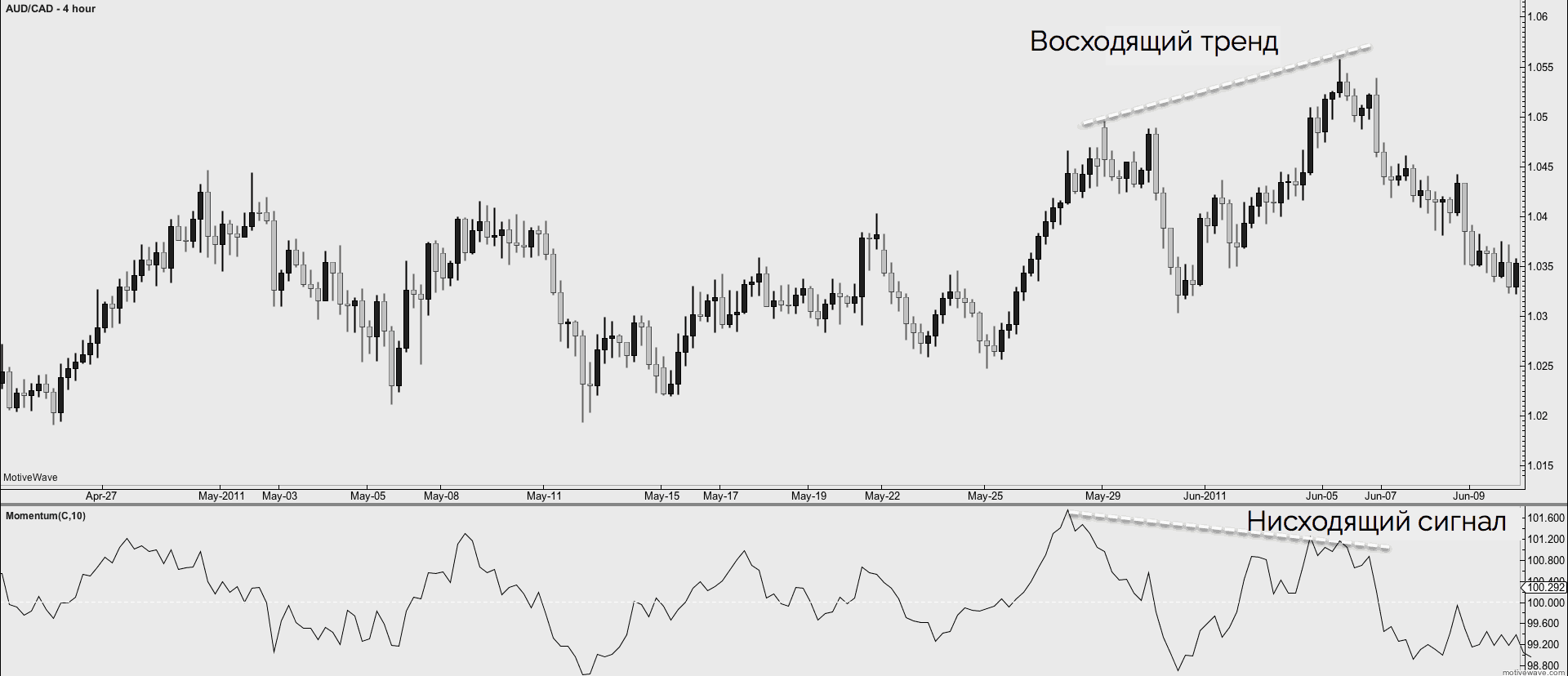

Дивергенция — это очень простая, но мощная концепция технического анализа. Бычья дивергенция возникает, когда цены достигают более низких минимумов, но индикатор моментум (или другой осциллятор) делает более высокие минимумы. Соответственно медвежья дивергенция возникает, когда цены достигают более высокого максимума, но индикатор моментум (или другой осциллятор) делает более низкий максимум.

Дивергенция дает трейдеру намек на ослабление импульса, что может привести к полному изменению тренда. Расхождения импульса, как правило, происходят в крайних рыночных условиях, когда цены зашли слишком далеко, и, подобно эффекту резиновой ленты, они должны вернуться в значимую область.

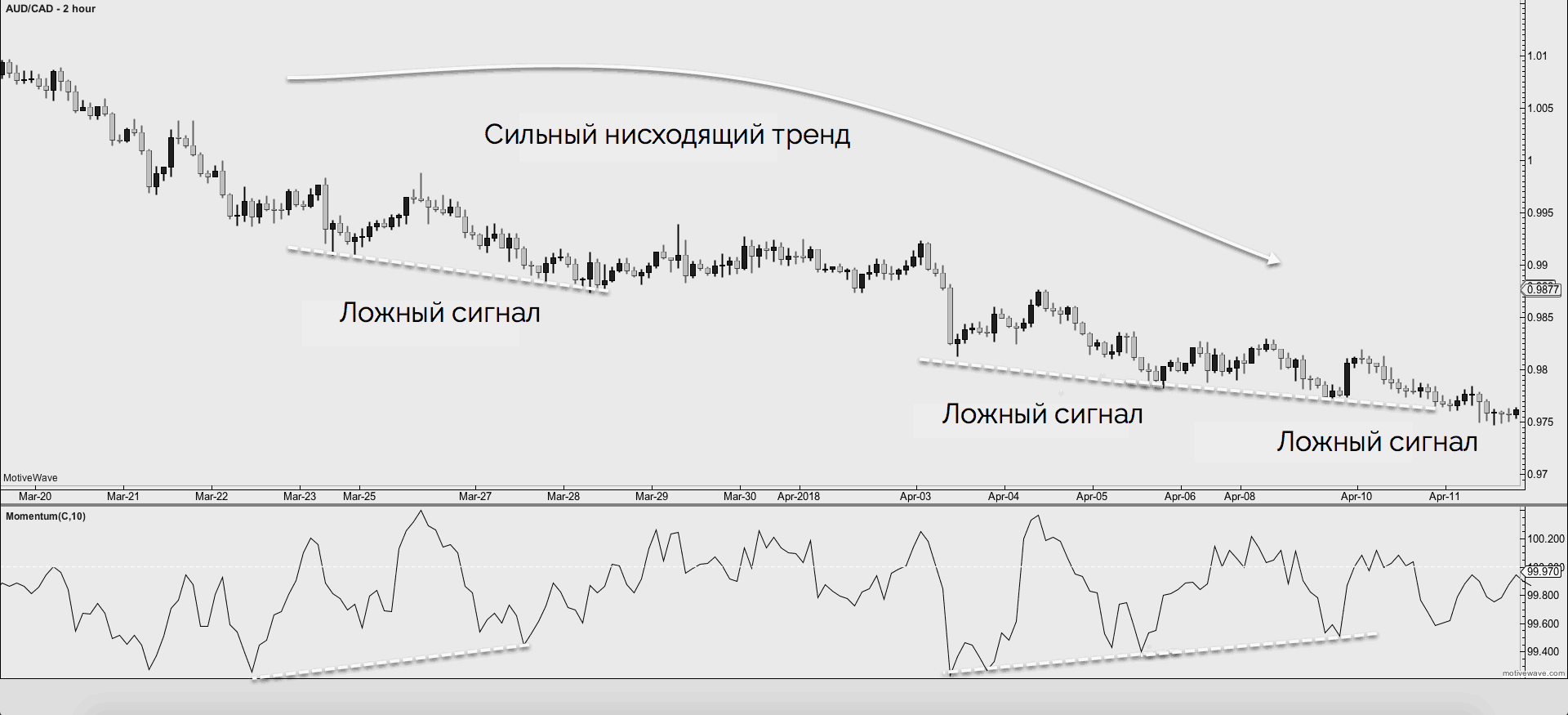

Стоит учитывать, что во время сильных трендов дивергенции будут давать много ложных сигналов. Поэтому важно не использовать дивергенцию в изоляции. Понимание того, что происходит на старшем таймфрейме, часто очень полезно при фильтрации сделок. Поиск ключевых областей уровней поддержки и сопротивления и использование этого в качестве фона для установки дивергенции может значительно увеличить ваши шансы на прибыльную сделку.

Во время трендового рынка вы также можете искать откат, когда цена отклоняется от индикатора моментум. Торговля по дивергенции, которая происходит по тренду, обеспечит более высокий уровень успеха, чем торговля против тренда и попытка войти на вершине или основании рынка.

При попытке торговли против тренда по дивергенции важно, чтобы у вас были дополнительные доказательства вероятности разворота. Неважно, насколько расширился рынок или насколько хорошо выглядит сигнал дивергенции встречного тренда, это вполне может быть ложным сигналом, и трендовое движение может продолжиться. Вспомните старую поговорку: «Рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными».

Обратите внимание на крайний правый угол графика, где цена показывает более высокий максимум, а импульсный осциллятор делает более низкий максимум. Это качественная установка дивергенции. Теперь давайте взглянем на дивергенции, которые произошли во время сильного снижения рынка.

На графике выше видно, что цена находится в сильном нисходящем тренде. Далее отмечены три сигнала дивергенции импульса. Все они оказались ложными, поскольку ценовое движение продолжило тенденцию к снижению. Это должно заставить вас дважды подумать о торговле дивергенциями во время сильных трендов.

Дивергенция и индикатор Zig Zag

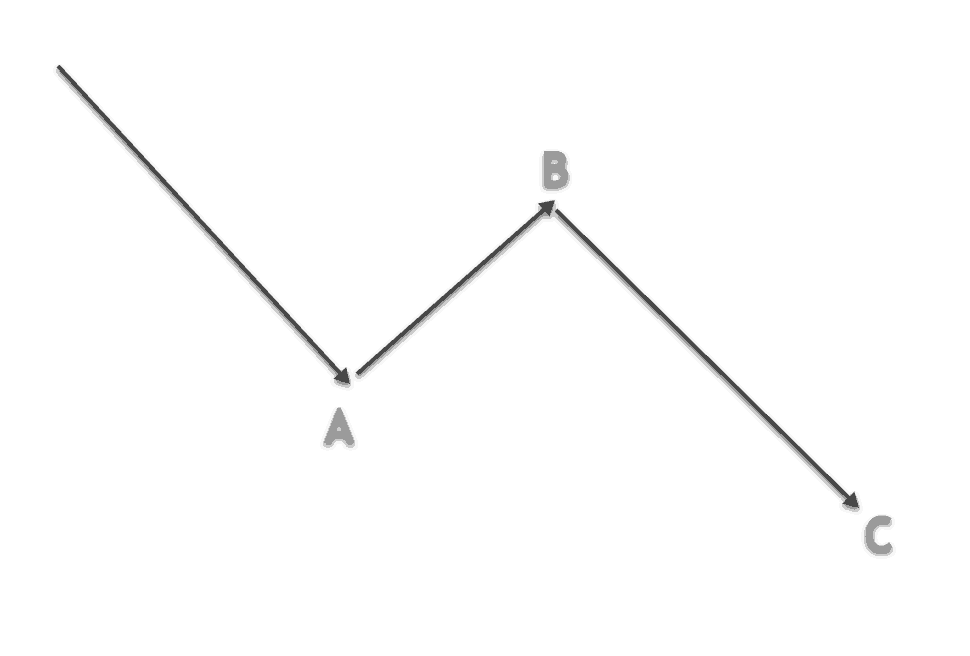

Паттерн Zig Zag — это довольно простой паттерн, основанный на теории волн Эллиотта. Он состоит из трех волн — A, B и C. Волна A — это начальная волна паттерна, которая продолжается волной B. Волна B должна откатиться менее чем на 100% от волны А. Волна С движется в том же направлении, что и волна А, и должна выходить за ее пределы.

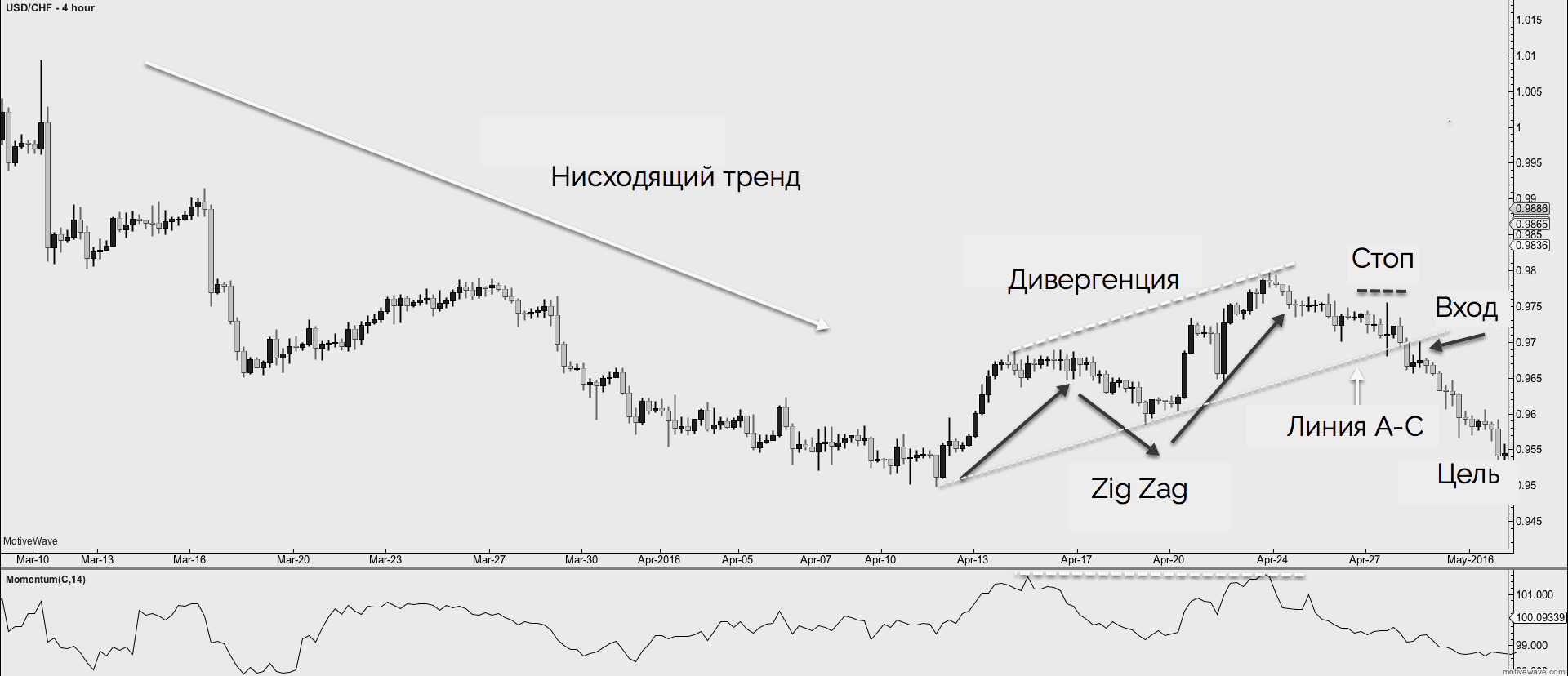

Давайте объединим все элементы для создания торговой стратегии. Во-первых, мы ищем трендовый рынок. Во-вторых, мы хотим увидеть коррекцию зигзага на этом трендовом рынке. И затем, наконец, мы дожидаемся образования дивергенции в рамках модели зигзага.

Если мы сможем подтвердить дивергенцию индикатора Momentum и ценой, то это будет нашей торговой настройкой. Наш сигнал на вход будет происходить на пробое линии тренда, которая начинается от начала волны A и соединяется с началом волны C. Мы будем называть это линией тренда A-C.

Мы постараемся разместить наш стоп-лосс за пределами самого последнего колебания, созданного до пробоя линии тренда A-C. А для тейк-профита мы нацелимся на область как раз в начале волны А.

В дальнем левом углу графика видно, что цена находится в устойчивом нисходящем тренде. В какой-то момент ценовое движение начинает ускоряться, и вскоре на графике формируется модель зигзаг. Также мы видим, что формируется паттерн медвежьей дивергенции. Все это свидетельствует о возможном развороте, поэтому мы рассматриваем короткие позиции.

Через некоторое время после того, как сформировалась модель дивергенции, у нас происходит сильный пробой, и цена закрепляется за пределами линии тренда A-C. Это сигнал входа, которого мы ждем для входа в шорт.

Стоп-лосс будет размещен чуть выше пин бара, который появился несколько свечей назад. Сразу после нашего входа цена протестировала пробитую линию тренда A-C и затем резко сместилось в сторону снижения.

Моментум, дивергенция и горизонтальные уровни

Уровни поддержки — это области, где цена может изменить свое направление или найти спрос (давление покупателей). Уровни сопротивления — это области, где цена может найти предложение (давление продавцов). Когда уровень поддержки пробивается, он превращается в новое сопротивление. Когда уровень сопротивления пробивается, он превращается в новую поддержку. Важно отметить, что поддержка и сопротивление должны рассматриваться как зоны или области, а не как фиксированная линия.

Одна из главных ошибок, которую совершают трейдеры, заключается в том, что они обычно смотрят только на один таймфрейм — свой торговый период. Делая это, они упускают из виду то, что происходит на более широкой картине, часто открывая позиции прямо на ключевом уровене поддержки и сопротивления, даже не подозревая об этом. Поэтому всегда важно знать, где находятся основные области поддержки и сопротивления, чтобы вы могли ориентироваться на них в своей торговле.

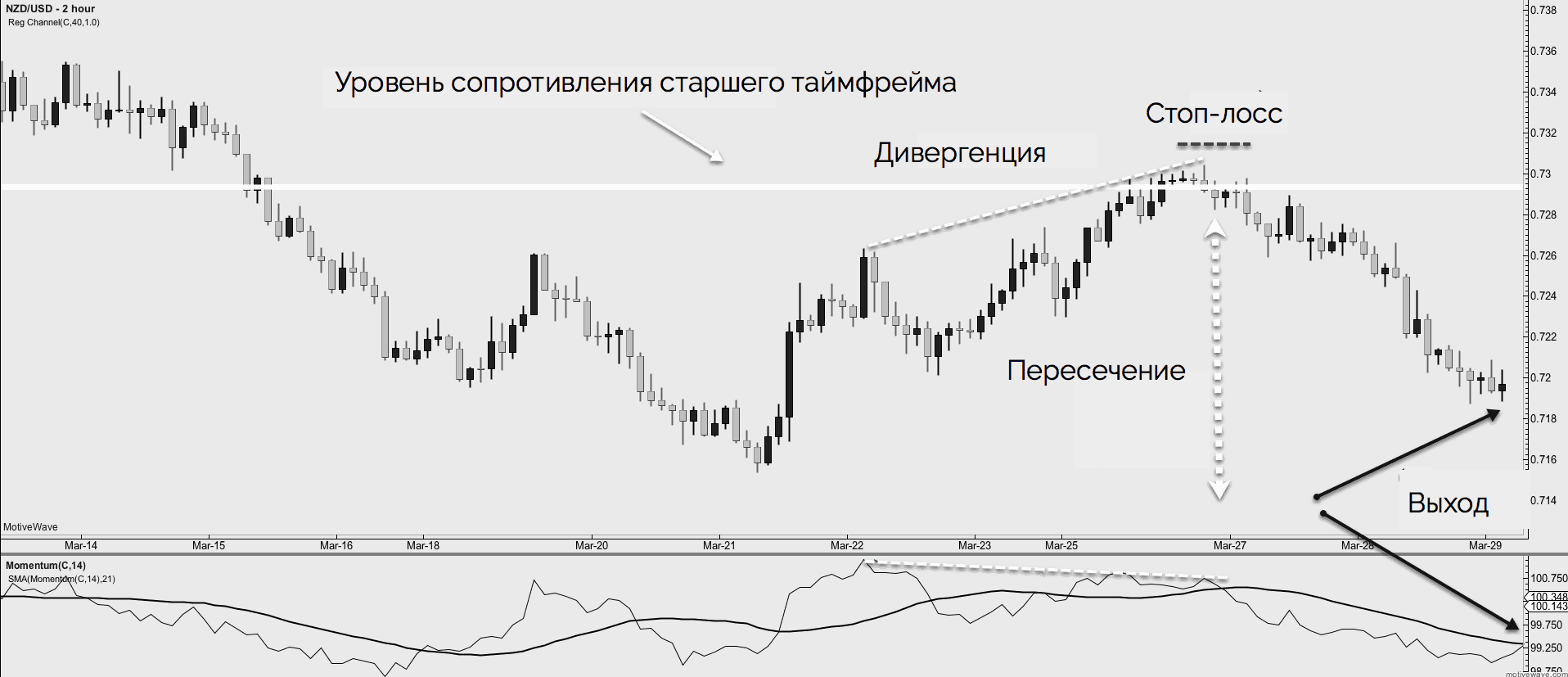

На этот раз мы будем торговать дивергенцией от ключевых уровней более высокого уровня таймфрейма. Таким образом, если вы торгуете на 60-минутном графике, ваши ключевые уровни будут отображаться на 240-минутном графике, который является следующим более высоким таймфреймом. Или, если вы торгуете на 240-минутном графике, ваши ключевые уровни будут отображаться на дневном графике. Как правило, старший таймфрейм будет в 4-6 раз больше вашего торгового периода.

В этой стратегии мы сначала будем ждать, пока цена приблизится к ключевому уровню, основываясь на более высоком таймфрейме. Затем мы внимательно следим за движением цены и дожидаемся появления дивергенции вблизи уровня. Наш сигнал на вход будет происходить при пересечении индикатора моментум.

Для стоп-лосса мы будем использовать самые последние колебания до сигнала пересечения моментум. Для выхода будем ждать пересечения индикатора моментум в обратном направлении.

Цена находится в нисходящем тренде. Когда движение вниз стало замедляться, цена начала разворачиваться. Когда цена достигла уровня сопротивления, сформировалась хорошая модель дивергенции. Это подтолкнуло нас к потенциальной сделки на шорт.

Далее нам нужно будет дождаться сигнала пересечения индикатора моментум, прежде чем мы сможем совершить сделку. И действительно, этот сигнал вскоре появился. В результате мы бы открыли короткую позицию и разместили наш стоп-лосс выше недавнего максимума колебания, как отмечено на графике. Цены быстро упали, и спустя несколько дней на индикаторе моментум произошел перекрестный сигнал, на котором мы могли закрыть сделку с хорошей прибылью.

Подведем итоги

Есть три основных торговых сигнала, которые могут использоваться с индикатором моментум. Эти сигналы включают пересечение 100 линий, пересечение импульса и сигнал дивергенции. Лучшим сигналом индикатора моментум является сигнал дивергенции. Но независимо от того, какой тип сигнала вы используете, настоятельно рекомендуется использовать другие структурные факторы технического анализа.

Вы не должны торговать индикатором моментум без предварительного анализа основного общей картины на рынке. Если вы будете придерживаться этого принципа, то вы будете менее подвержены ошибкам и ложным точкам входа.