Волны Эллиота – это авторская теоретическая разработка, которая представляет процесс развития со всеми его изменениями в нашем обществе и на финансовых рынках в частности путем формирования специальных моделей распознавания. Создателем является Ральф Эллиот, который смог выделить восемь волн, каждая из которых имеет место повторяться через определенные временные промежутки, при этом пять волн всегда идут по тренду, а другие три – против тренда.

Краткая историческая справка

Ральф Нельсон Эллиот выдвинул предположение о том, что рыночное движение имеет волновой характер, в 30-х годах прошлого столетия. Он занимался тщательным изучением графиков, что позволило заметить определенные закономерности развития цен на биржевых рынках. Каждая закономерность соответствовала определенной модели. В свою теорию автор заложил математическую основу в виде чисел Фибоначчи – числовой последовательности, которая была открыта еще в 18-ом столетии.

Модели закономерностей, которые смог обосновать Эллиот, имели повторения по своей форме, но могли отличаться временной и амплитудной характеристиками. Автором было выделено 13 подобных моделей, именуемых волнами, которые постоянно возникали в данных о ценах рынка. Он смог не просто обозначить их, но также представить графически с полноценным обоснованием:

- иллюстрация каждой модели

- взаимосвязь между всеми волнами;

- формирование более масштабных аналогичных моделей, каждая из которых может формировать еще большие по размеру такие же волны.

Таким образом, теория была названа волновым принципом, а в 1938-ом году Ральф Эллиот выпустил собственную книгу с таким же названием – «Волновой принцип».

В дальнейшем существенный вклад в популяризацию данной теории внес финансист Роберт Пректер, который также способствовал развитию и актуальности данного подхода как одного из методов рыночного анализа.

Что такое волны Эллиота и их особенности

Волны Эллиота можно интерпретировать как графический метод технического анализа, благодаря которому удается дать оценку поведению участников рынка путем изучения непосредственного ценовых волн движения.

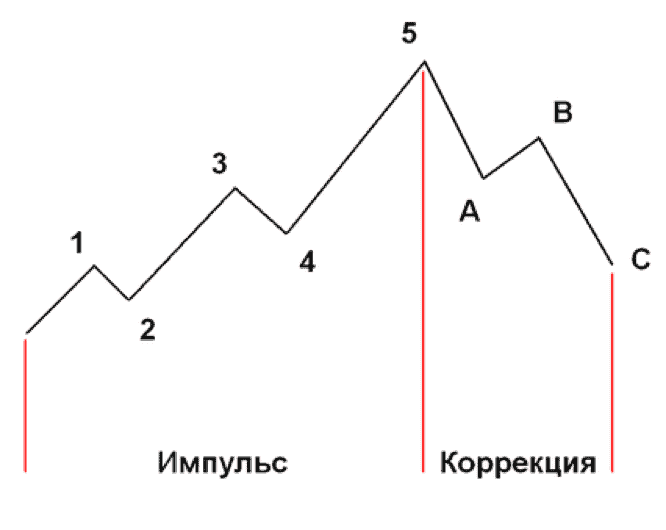

У каждого тренда есть свои структурные участки, именуемые волнами, и они часто повторяются. Принято выделять два типа волн – импульсные и коррекционные.

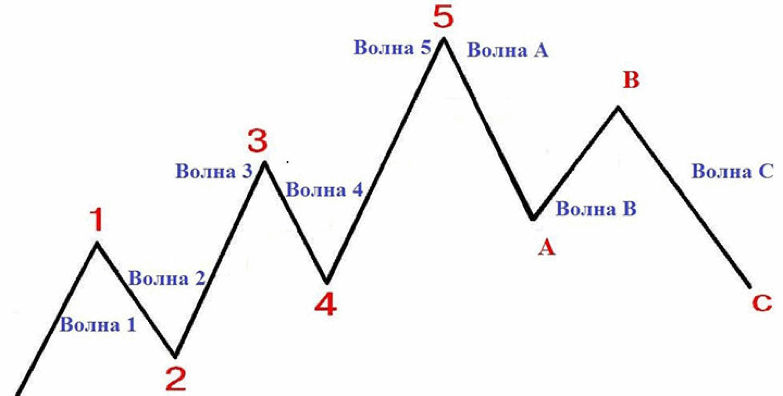

Импульсным моделям характерно движение по главному тренду, а коррекционные отображают адаптацию движения под них. Ключевая аналитическая фигура представлена в виде комбинации импульсной и коррекционной волны. Схематически это указывается как 1-2-3-4-5/АВС. Далее происходит деление на волны младшего порядка.

Все волны импульсного типа обозначаются цифрами от 1-го до 5-ти, а коррекционным присваивается буквенное значение А, В и С. Как утверждал в своей теории Ральф Эллиот, в каждом тренде прослеживается комбинация пятерок и троек, то есть сочетание импульсных и коррекционных моделей.

Пятиволновая модель

Рыночное движение цен отображается в виде формы из 5-ти волн. Первая, третья и пятая – это волны направленного движения, то есть импульсные. Вторая и четвертая – это волны противоположного движения, то есть коррекционные, или откатные.

Автор теории приписывает три неизменных свойства пятиволновой модели:

- вторая волна никогда не пересекает исходную точку движения первой волны;

- третья волна никогда не характеризуется самой короткой длиной из всех пяти;

- четвертая волна никогда не может зайти на ценовую территорию первой волны.

Движущим моделям присуща пятиволновая структура, а коррекционным – трехволновая с различными вариациями. В одном полном цикле можно насчитать две фазы и восемь волн:

- формируется пятиволновая движущая фаза (цифровое обозначение);

- затем появляется трехволновая коррекционная фаза (буквенное обозначение);

- при условии того, что вторая волна корректирует первую, тогда последовательность А-В-С будет корректировать последовательность 1-2-3-4-5.

Каждая тенденция будет длиться такое время, в течение которого образуются все пять волн, а далее может последовать коррекция либо разворот. Во втором случае будут наблюдаться две волны импульсного типа, структура которых представлена десятью сегментами.

Как отмечалось выше, 1-я, 3-я и 5-я волны характеризуются как импульсные, поскольку следуют трендовому движению. Зато 2-я и 4-я волны будут коррекционного типа. Анализируя структуру А-В-С, ситуация будет изменяться следующим образом:

- эта структура входит в состав нисходящей волны;

- А и С становятся импульсными волнами;

- В – это волна, которая направлена вверх и носит характер коррекционной.

Преимущества волновой теории Эллиота

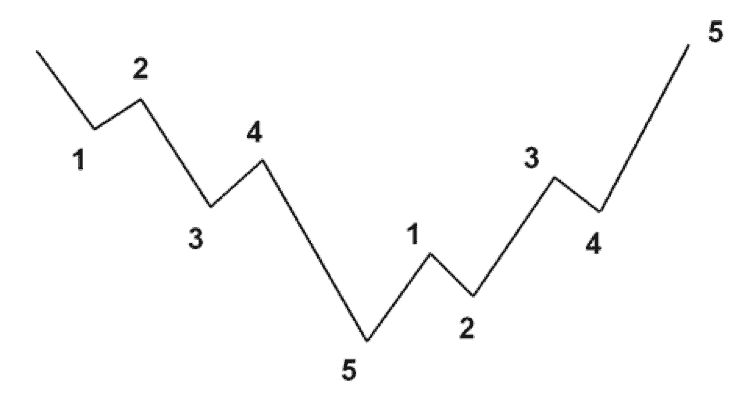

Главное преимущество, которое является и уникальной характеристикой, данного метода технического анализа заключается в том, что подобные структуры формируются как при возрастающем, так и при убывающем тренде.

Если рассматривать второй случай, когда рынок принадлежит медведям, то рыночная ситуация будет зеркальным отображением бычьей структуры:

- импульсные волны 1-3-5 становятся нисходящими;

- волны 2-4 – это восходящие коррекционные;

- А и С становятся коррекционными восходящими, а В – коррекционной нисходящей.

Важно учитывать тот факт, что структура тенденции не привязана к временным рамкам, поэтому интервалы никак не могут повлиять на образование волн.

Правила волновой теории Эллиота

На самом деле, не так сложно на глаз или просто визуально увидеть пятиволновую модель. Если вы умеете считать до десяти, тогда милости просим – просто взгляните на график и укажите цикл. Однако есть подвох – и заключается он в субъективных суждениях. Два трейдера, анализируя одновременно один и тот же график, могут высказать совершенно разные вариации и мнения о структуре волн, которые сформированы на тренде.

Именно с целью того, чтобы фактор субъективности не создавал помеху, были разработаны ключевые правила образования волн Эллиота. Автор сам частично внедрил их, а остальные принципы были добавлены уже другими теоретиками и экспертами спустя время.

Базовые правила теории волн Ральфа Эллиота заключаются в следующем:

- вторая импульсная волна не может опускаться до уровня отправной точки первой волны. Если такое явление имеет место быть, значит, не стоит утверждать о формировании тренда;

- третья импульсная волна не может быть выше максимальной точки первой волны, при этом она не может быть самой короткой среди всех трех, если только речь не идет о долгих временных интервалах;

- четвертая импульсная волна не может быть ниже минимальной точки первой волны. Иногда данное правило можно обойти, но при этом нельзя игнорировать следующий принцип, написанный ниже;

- пятая импульсная волна всегда должна быть выше максимальной точки третьей.

К дополнительным правилам, определяющим правильное и корректное определение волн, относятся такие постулаты:

- внутриимпульсные коррекции должны быть различными по сложности, а также иметь свой уникальный параметр номинального размера или времени создания. Если значения хотя бы одного параметра совпадают, значит нельзя утверждать о формировании тенденции. Всегда сохраняется вероятность того, что в текущий момент времени происходить образование сложной коррекционной модели;

- если структура соответствует всем правилам построения, тогда одна из движущих волн всегда будет растянутой, таким образом, ее номинальный размер будет больше двух других импульсных волн;

- три подряд волны, которые образуют волновую структуру, должны появляться в различные по времени сроки.

Беря во внимание все перечисленные правила, трейдер может анализировать график и выявлять, где имеет место импульсная структура, а где – коррекционная. Если все правила соблюдены, значит сейчас на графике отображается волна импульсного типа. Если же одно или несколько правил не выполняются, можно предполагать, что ситуация характеризуется как коррекция или еще не полностью сформировавшаяся волна импульса.

Как правильно определять волны Эллиота на ценовом графике?

Придерживайтесь следующих рекомендаций, чтобы грамотно и эффективно выявлять волновые структуры на графике при анализе:

- в случае, когда третья волна будет больше по сравнению с первой и пятой, тогда они будут равными по своей длине – этот прием полезен, когда вы анализируете состояние рынка на стадии завершения пятой волны. Если длина пятой волны оказывается больше третьей, а длина третьей – больше первой, значит, пятая волна полностью сформирована и теперь ориентируемся на вершину четвертой;

- при изучении структур эксперты выделили такую закономерность – коррекционные волны вторая и четвертая могут быть с различными размерами, при этом допустимо чередование через определенные промежутки времени. Например, сила коррекции во второй волне могла быть достаточно ощутимой, следовательно, в четвертой она уже будет намного слабее, и наоборот. Данная рекомендация полезна, чтобы вычислять время наступления коррекции к моменту появления четвертой волны;

- если завершается коррекционная волна А-В-С, то этот процесс должен происходить только в минимальной точке четвертой волны.

Волны Эллиота и их графическая интерпретация

Все начинается с графиков, поэтому для применения волновой теории понадобится использовать индикаторы. Лучше всего отображать график в виде японских свечей, который сочетает в себе информативность и объективность.

На графике волновая структура выглядит следующим образом:

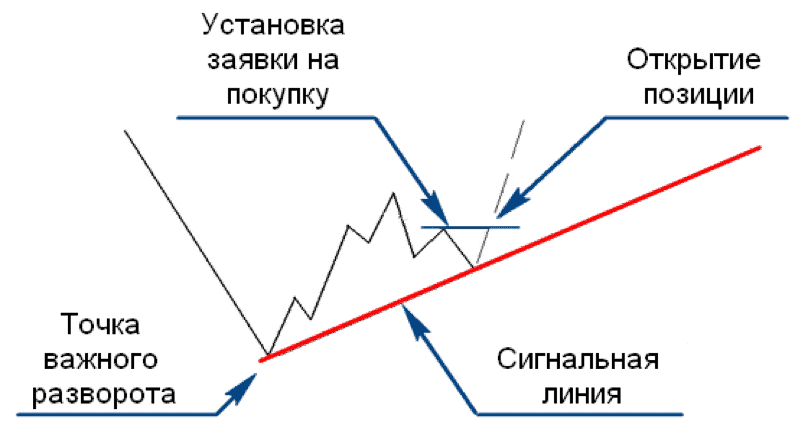

Важно выполнять такую последовательность действий:

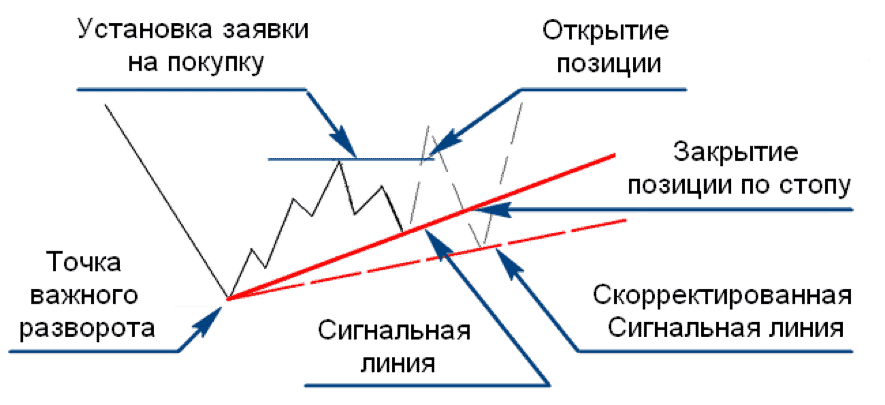

- определяем значимую разворотную точку, чаще всего это реализуется посредством инструмента «Сигнальная линия». Когда она пересекается, будет начинаться новый период – он и будет нашим объектом анализа;

- когда мы определились с точкой разворота, необходимо обозначить каждую волну в структуре. Данный процесс считается самым сложным и от его грамотности зависит качество последующего проводимого анализа. Всегда помните о том, что присваиваемое структурное обозначение нельзя в будущем пересмотреть или изменить, если не появятся веские для этого причины. Вы сами определяете временной масштаб, но лучше использовать такой интервал, который будет не длиннее 30-ти микроволн. Теперь можно расставлять все метки движения;

- заключительная стадия характеризуется уплотнением волны, когда ей будет присваиваться соответствующий номер структурного элемента в системе большего масштаба. График будет собираться из нескольких целых структур в одну большую – микроволны будут формировать комплексную модель.

Таким образом, мы можем увидеть рыночное построение и делать прогнозы о его дальнейшем развитии.

Практическая интерпретация волн Эллиота

Чаще всего к волновой теории Эллиота для реализации своей торговой стратегии прибегают трейдеры, когда появляется импульсная волна от точки трендового разворота. Все сделки открываются в рамках первых трех движущих волн, при этом крайне важно соблюдать внимательность, поскольку всегда остается риск того, что выбранная структура может оказаться элементом коррекционной модели.

Если сформировалась импульсная волна, выжидаем момент, когда случится первая коррекция. На моменте ее завершения можно получить сигнал для вхождения в рынок. Далее будут рассмотрены методы торговли с помощью волн.

Открываем сделки по консервативному методу

Когда возобновляется движение в сторону исходного импульса, мы проводим сигнальную линию через разворотную точку и точку предположительного окончания коррекции.

Длинную позицию уместно открывать на максимуме первой волны движения. Если ценовой график не достиг уровня ордера и начинается его разворот с пробоем сигнальной линии, значит, вы отслеживаете его поведение, чтобы падение не дошло до разворотной точки и ниже. При возобновлении роста линия будет корректироваться относительно нового минимального уровня.

В случае, если вы выставляли ордер сразу, вы продолжаете отслеживать поведение сигнальной линии. При достижении цены и касании ею данного уровня необходимо закрывать сделку и выставлять новую заявку, уровень которой будет соответствовать крайнему максимуму.

Если после касания сигнала график цен снова двинется в направлении тренда, не нужно отчаиваться и паниковать. Такие рабочие моменты происходят часто, поэтому воспринимайте подобные явления с философской точки зрения. Вы всегда сможете компенсировать полученные убытки, если откроете новый контракт.

Открытие сделок по умеренной или агрессивной методике

Начальный этап торговли при использовании умеренной стратегии остаются такими же, как при консервативной методике. Однако существенное отличие заключается в том, что размещение заявки приходится на конечную точку коррекционной волны В. Помните о том, что предполагаемая коррекция может длиться дольше ваших ожиданий. Сигнальную линию корректируем по принципу консервативного подхода, аналогично ему закрываем и торговую позицию. Данный вариант актуален в трейдинге, если вы новичок.

Если вы ведете торговлю по агрессивному методу, это предполагает, что выставление ордера произойдет только после того, как случится пробой сигнальной линии. Сам факт пересечения является сигналом завершения структуры и начала построения новой волны.

Как индикаторы применяются при торговле по волнам Эллиота?

Не существует идеального индикатора, с помощью которого можно было бы быстро и эффективно сформировать волновой цикл. Сейчас предлагает большой выбор различных модификаций, и трейдеры могут выбирать инструменты, которые подходят под их стратегию и поставленные финансовые цели.

Самыми популярными индикаторами для технического анализа и выявления волновых структур являются такие:

- Elliot Wave Oscillator;

- Elliot Wave Prophet;

- Watl.

Рассмотрим каждый из них в подробностях.

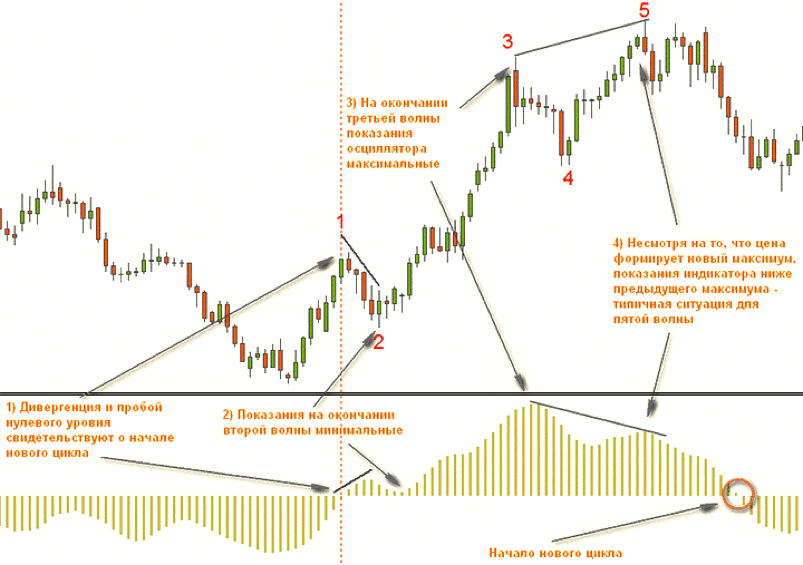

Elliot Wave Oscillator

Данный индикатор отображает гистограмму, напоминает MACD. Самые высокие вершины будут соответствовать третьей движущей волне. Можно использовать для анализа любого таймфрейма, при этом лучше не применять, если вы торгуете на слишком коротких временных интервалах.

При пересечении гистограммой нулевой отметки в направлении снизу или сверху будет появляться дивергенция, которая сигнализирует об окончании очередной волновой структуры.

Когда при первом коррекционном движении осциллятором пробивается нулевой уровень в обратном направлении, тогда создание третьей волны должно подтверждаться новой дивергенцией. Если она не происходит, значит, вычисление стартовой точки модели произошло некорректно.

При падении гистограммы на 30-50 процентов по отношению к локальному экстремуму является свидетельством того, что третья волна завершилась и начинается формироваться второй коррекционный отрезок. Завершение создания пятой волны должно сопровождаться дивергенцией, то есть восхождение или снижение графика цен подкрепляется соответственным уменьшением или увеличением столбиков гистограммы.

Ссылаясь на первое торговое правило, трейдер должен дождаться момента, когда будет пересечен нулевой уровень с подтверждением этого действия. Когда у нас наблюдается растущий тренд, гистограмма будет отображаться выше уровня середины, если падающий – тогда ниже уровня середины. Открывать сделку можно после первой дивергенции. Растущие цены и падение значений осциллятора будут указывать на благоприятный момент открытия короткой позиции, а если случается обратное расхождение, тогда актуальна длинная позиция.

Если коррекционное движение опускается или поднимается примерно на треть по отношению к первой импульсной волне, можно входить в рынок после этого. Выставление стоп-лосса приходится на уровень экстремума и сигналом для завершения торговой операции будет момент после появления новой дивергенции.

Elliot Wave Prophet

Данный индикатор пользуется популярностью среди трейдеров, которые предпочитают проводить технический анализ с помощью волн Эллиота. Это позволяет определять не только завершенные структуры, но и прогнозировать начало следующих и предполагать ценовое движение. Построение волновой модели происходит автоматически. Если трейдер не согласен с заданными системой параметрами исходных условий, он может указать их вручную.

Watl

Считается удобным индикатором, который дает наглядную картину волновых моделей и показывает трендовые линии. Трейдеру предлагается сравнивать тренды на различных таймфреймах и прогнозировать будущие движения.

Почему критикуют волны Эллиота?

Выдвинутая Ральфом Эллиотом теория часто подвергалась критике и многие оппоненты утверждали, что она бесполезна для практического применения, поскольку характеризуется субъективным подходом. Некоторые трейдеры заявляют, что данный метод анализа приводит в большинстве случаев к убыткам, чем к прибыли.

По мнению Бенуа Мандельброта, прогнозы, которые получаются с помощью волновой теории, не имеют однозначности. Данное искусство субъективно, а ведь в приоритете должна быть объективная оценка на базе расчетов и комбинированных характеристик.

Критикуя авторскую методику Эллиота, чаще всего поднимаются такие аспекты:

- невозможно спрогнозировать движение цены, поскольку график может иметь существенные расхождения с образованными волнами;

- волновой анализ сопровождается многими нюансами, которые не каждый трейдер может понять. Например, не всегда можно определить начало и завершение волны;

- самые лучшие волны видны только на исторических графиках, а практическое их применение слишком затруднено из-за влияния различных факторов.

Заключение

Роберт Пректер отмечал, что Ральф Эллиот никогда не задумывался о том, почему на рынке образуется именно такая «5-3» модель волн. Он сосредоточился на анализе данных и сделал соответствующие выводы, действуя по принципу того, что все объясняется причиной неизбежных циклов, заложенных в природе и в психологии толпы.

К волнам Эллиота следует относиться как к теории, а не полноценному техническому методу анализа с гарантированной результативностью, при этом не забывать о факторе субъективности. Чтобы точно составлять прогнозы по волнам, потребуется много практики и накопления опыта.

очень много ошибок и противоречий в тезисах. Ощущение как будто автор сам еще не разобрался в теме