Один из самых распространенных вопросов среди трейдеров, которые торгуют на пробой уровня, заключается в том, стоит ожидать ретест пробитого уровня или можно входить в рынок сразу же после пробоя? Хотя ответ на этот вопрос достаточно субъективный, существует несколько правил, которые помогут вам решить, стоит ли торговать пробой или дожидаться ретеста.

Что из себя представляет ретест?

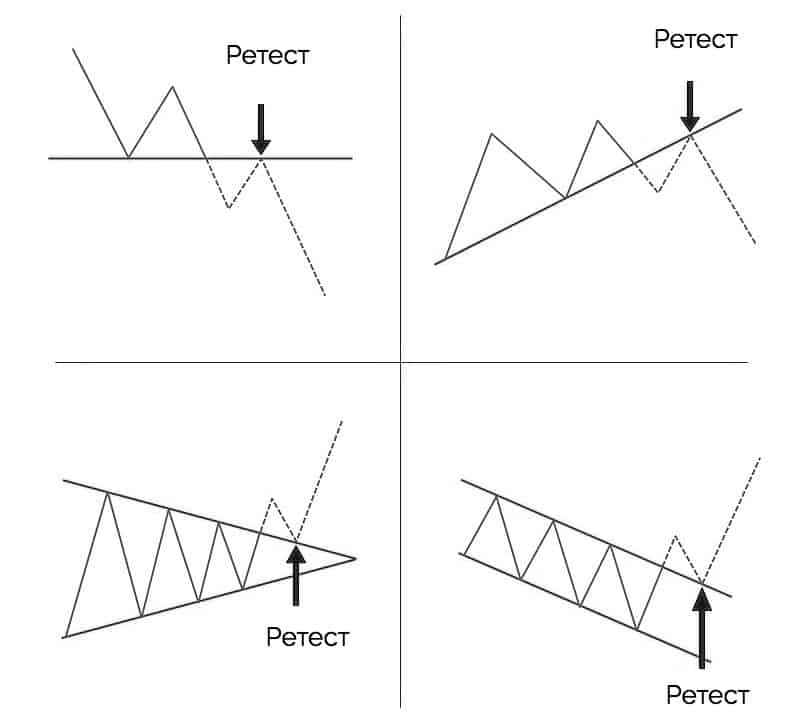

Ретест это возврат цены за линию тренда после ее пробоя. Ретесты бывает разных форм и размеров. К примеру, они могут случиться после того, как рынок сломает ключевой уровень поддержки или сопротивления или совершит пробой фигуры треугольник.

Независимо от того, как или где происходит ретест, его характеристики всегда одинаковы. Рисунок ниже иллюстрирует несколько различных способов ретеста:

На самом деле, я не могу вспомнить ни одного паттерна или фигуры, которым не свойственен ретест.

Практика ожидания ретеста научит вас терпению. Вам придется дожидаться более благоприятной возможности для входа в рынок, а не просто открывать свою позицию на пробое. Терпение, пожалуй, одно из самых важных качеств трейдера, и оно, безусловно, окажет положительное влияние на вашу торговлю. Научить себя всегда дожидаться повторного тестирования — отличный способ развить в себе это качество.

Ретест уровня или пробой

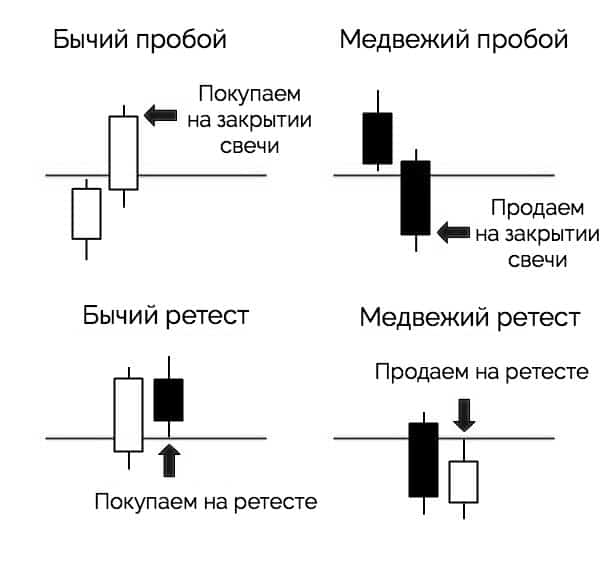

Очевидно, что вход в рынок на ретесте всегда будет торговлей на пробой. Тем не менее, в данной статье пробоем я буду называть метод торговли, при котором вы сразу же входите в рынок и не дожидаетесь повторного тестирования уровня. С другой стороны, ретест означает ожидание повторного тестирования пробитого уровня в качестве новой поддержки или сопротивления перед входом в рынок.

На иллюстрации ниже вы можете увидеть разницу:

При взгляде на рисунок выше вы можете подумать, разве не слишком опасно входить в рынок без ретеста? Ведь вся суть трейдинга сводится к понятию «покупать дешево и продавать дорого». Это правда, однако не всегда цена возвращается к уровню после его пробоя.

Динамика рынка и ретест

Ретесты можно воспринимать как способ перезагрузки рынка. Они необходимы, поскольку баланс между покупателями и продавцами постоянно меняется.

Каждый раз, когда вы покупаете или продаете, вы ожидаете движение рынка в намеченном направлении. Но для того, чтобы рынок начал двигаться в определенную сторону, ему необходим новый набор покупателей или продавцов.

Всегда есть трейдеры, которые не хотят больше удерживать свои позиции, и поэтому они преждевременно фиксируют свою прибыль. Также многие трейдеры торгуют на младших таймфреймах и часто закрывают свои позиции. В любом случае, все эти сценарии создают максимумы и минимумы ценовых колебаний.

Рассмотрим пример:

На графике выше мы видим нисходящий канал, который пересекается с долгосрочным уровнем поддержки. Эта область поддержки в конечном итоге привела к пробою уровня сопротивления.

Давайте подробнее рассмотрим динамику движения цены на пробое и ретесте, чтобы увидеть активность покупателей и продавцов:

Покупатели, которые входили в рынок на волнах А и Б, продолжают удерживать свои позиции. Однако часть из них фиксирует свою прибыль, что приводит к падению цены и ретесту. Поэтому всегда важно дождаться ретеста, чтобы войти в рынок по лучшей цене.

Волна С представляет собой самую сильную группу покупателей и сигнализирует о наибольшем потенциале для устойчивого роста цены.

Подтверждающий сигнал прайс экшен

Недостаточно просто увидеть, что рынок коснулся пробитого уровня. Нам нужно дождаться именно тестирование. А для этого лучше всего подходят паттерны прайс экшен. К примеру, пин бар:

Обратите внимание, как цена сформировала медвежий пин бар через несколько дней после пробития нижней границы треугольника. Трейдеры, которые вошли на пробое, могли быть выбиты по стопам. Трейдеры, которые открыли позицию на ретесте получили сделку с соотношением риска к прибыли в размере 4R.

Использование паттерна прайс экшен на ретесте дает нам отличное место для постановки стоп-лосса.

Еще один пример:

У нас есть модель треугольника, которая формировалась на дневном графике в течение нескольких месяцев. Было три касания как поддержки, так и сопротивления. Обратите внимание на медвежий пин бар, который сформировался после повторного тестирования уровня поддержки треугольника в качестве нового сопротивления.

Рассмотрим поближе, где бы мы могли разместить стоп-лосс для данной торговой установки:

Без хвоста пин бара нам было бы трудно определить соответствующий уровень для постановки стоп-лосса. Вход в рынок на 50% откате предоставил нам гораздо более благоприятное сотношение риска к прибыли, чем ожидание, когда цена пробьет основание пин бара.

Нет никаких гарантий ретеста

Как и все, что касается трейдинга, не существует никаких гарантий, что ретест вообще состоится. Когда дело доходит до конкретной торговой стратегии и поиска оптимальной точки входа, ничто не сможет гарантировать вам прибыль и то, что ситуация на рынке всегда будет развиваться по вашему сценарию.

Это означает, что если ваша торговая стратегия требует ожидания повторного тестирования пробитого уровня, существует вероятность, что вы останетесь без точки входа. Если вы торгуете в долгосрок, вы можете ожидать пробоя уровня несколько недель, а потом будете наблюдать, как рынок движется без вас. Это реальность, с которой стоит смириться. В конечном итоге, здесь все зависит от вашего стиля торговли и вашей готовности ждать.

Какой ваш стиль торговли?

Это, безусловно, один из самых важных факторов при рассмотрении вопроса о том, стоит ли сразу торговать на пробой или дожидаться ретеста.

Слишком много трейдеров тратят свое время на поиски волшебной формулы и не уделяют достаточно времени развитию своего собственного стиля торговли, который будет соответствовать их типу личности, образу жизни, целям в трейдинге и т. д.

Конечно, для того, чтобы найти подходящий стиль торговли, вам придется много экспериментировать. Но эти эксперименты не должны включать в себя ежедневное вбивание в поисковую строку слов «самая прибыльная торговой стратегия». Хотя вы получите много новой информации, на самом деле, вы должны двигаться в совершенно ином направлении.

То, что чрезвычайно прибыльно для одного трейдера, может оказаться совершенно убыточным для другого. Вот почему трейдеры, которые постоянно перебирают разные торговые стратегии, как правило, теряют свои деньги. Возможно, они смогут найти рабочую стратегию, однако они не смогут получать по ней стабильную прибыль, потому что эта стратегия не была разработана с учетом их типа личности и стиля торговли.

Какое все это имеет отношение к решению, торговать ли на пробой или дожидаться ретеста? Самое прямое.

Некоторые трейдеры приходят к тому, что постоянное ожидание повторного тестирования для них наиболее комфортно. Даже если это означает, что при этом они упускают некоторые торговые возможности. Эти трейдеры должны учитывать эту свою особенность при разработке свой стратегии, что позволит им оставаться предельно спокойными и уверенными в своей торговле.

В то же самое время другие трейдеры предпочитают более агрессивный стиль и, таким образом, будут чувствовать себя наиболее комфортно, принимая на себя дополнительные риски и входя в рынок сразу же после пробоя без отката. Именно эта стратегия в итоге будет лучше всего работать для этих трейдеров, потому что она больше всего им подходит.

Однако при любом торговом встиле вы не должны забывать о благоприятном соотношении риска к прибыли при открытии любой сделки.

Благоприятное соотношение риска к прибыли

Использование торговой стратегии только в случае благоприятного соотношения риска к прибыли является, пожалуй, самым важным аспектом становления успешного трейдера.

Я всегда ищу как минимум соотношение два к одному или 2R, где потенциальная прибыль вдвое превышает риск.

Прежде чем мы продолжим, я хочу подчеркнуть важность поиска собственного минимального множителя R. Чем больше множитель R у вас будет, тем дольше вам придется дожидаться подходящих возможностей для входа в рынок.

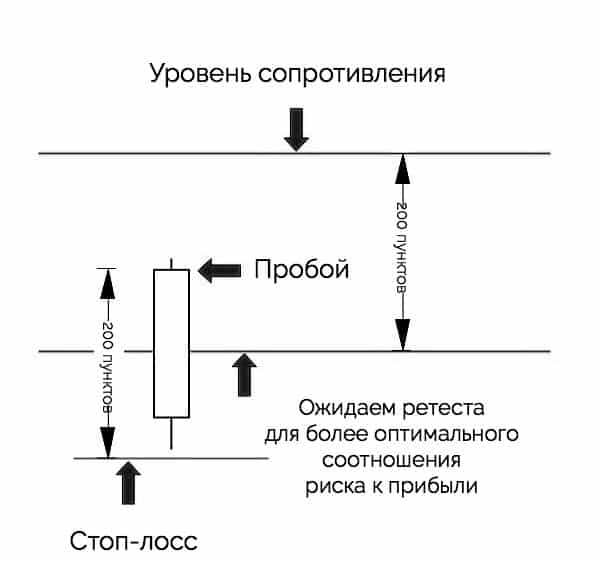

Независимо от вашего стиля торговли, минимально приемлемое соотношение риска к прибыли должно оставаться для вас решающим фактором в вопросе, ждать ли повторного тестирования или нет.

Обратите внимание, что расстояние от пробоя до уровня стоп-лосса составляет 200 пунктов. Расстояние от нового уровня поддержки до ключевого уровня сопротивления также составляет 200 пунктов.

Это означает, что если ваш минимальный коэффициент равен 2R, вам придется дождаться отката, чтобы удовлетворить ваши требования для точки входа. В противном случае вы бы открыли сделку с потенциальной прибылью в 100 пунктов, рискуя при этом 200 пунктами.

Знайте свои торговые инструменты

Последнее, но не менее важное — это конкретный инструмент, который вы используете в своей торговли. Как известно, каждый торговый инструмент имеет свою индивидуальность. Некоторые акции, валюты или товары, как правило, имеют тенденцию к более выраженному трендовому движению. Другие чаще всего торгуются в боковиках и им больше свойственны ложные пробои.

Также не забывайте, что рынок всегда динамичный, и специфика каждого торгового инструмента может со временем измениться. Поэтому всегда обращайте на предыдущее поведение цены возле уровней и не забывайте про прайс экшен.

На рисунке ниже показано сравнение двух инструментов, которые недавно преодолели ключевой уровень сопротивления:

На первом графике показана инструмент, на котором движение цены достаточно изменчиво. Здесь лучше всего дождаться ретеста, прежде чем искать точку для входа в рынок.

С другой стороны, график в нижней части иллюстрации показывает инструмент, который торгуется более технично и лучше отрабатывает уровни. В этом случае повторное тестирование пробитого уровня в качестве новой поддержки менее вероятно.

Еще одним моментом рассмотрения здесь является ценовой импульс. Импульс на втором графике выглядит намного сильнее, чем на первом. Следовательно, вероятность того, что второй инструмент вернется к уровню поддержки, меньше, чем у первого инструмента, где бычий импульс был не таким сильным.

Спасибо за статью :)

Спасибо за статью

Очень полезно и понятно! Спасибо!

Спасибо. Доходчиво и понятно. Осталось только применять и вырабатывать терпение.

Спасибо за статью

По этому методу можно торговать на разных рынках, я например применю ее на платформе биномо и получаю прибыль.

Полезная и важная статья. Благодарю!

Мне нужна всего одна возможность зайти в рынок, я слишком часто теряю деньги (много сделок). Нужно научиться ждать. Спасибо.

Все полезное в одном месте

Спасибо!без воды,все самое основное и главное простым доступным языком

Достойная статья! Зарабатывают только терпеливые (поспешишь людей насмешишь) и это факт.

Отличная статья. Всё понятно и легко усваивается.