Стоит ли закрыть сделку? Можно сказать, что это один из самых сложных вопросов в торговле. Он приносит слишком много проблем в мир любого трейдера, как новичка, так и профессионала. Сегодня мы поговорим о том, когда стоит держать сделку открытой, а когда стоит всё-таки закрыть ордер.

Всё дело в нашем эмоциональном состоянии. Многие трейдеры не дают себе в этом отчёт, и действуют по своему усмотрению. Как я уже писал в предыдущих статьях, касающихся психологического аспекта торговли: «Когда сделка открыта, объективность исчезает.» И, если вы действительно собрались начать зарабатывать себе на жизнь спекуляциями, то знание о том когда стоит закрыть ордер, а когда оставить его открытым — является ключевым для вас.

Как вы знаете, трейдеры тратят большое количество энергии на определении правильной точки входа в рынок. Если вы пролистаете многие форумы и блоги, то легко заметите, что все говорят только о входе.

Но нельзя забывать, что правильный выход из сделки играет такую же важную роль, как и точный вход. У многих людей торгующих на форекс есть чёткий план для входа в сделку, но когда дело доходит до её закрытия, многие теряются. Поэтому, давайте узнаем, какие вопросы помогут нам определить точку выхода из сделки.

Сколько вы готовы потерять?

Я всегда остаюсь верен правилам управления капиталом. Для того чтобы делать деньги, вы должны знать как управлять риском. Это то, что отличает трейдера от игрока.

Вы всегда должны знать, какую сумму вы ставите на кон. Убедитесь в том, что вы рискуете лишь таким количеством денег, которое не жалко потерять.

В каком месте вы остановите убыточную сделку?

Установка ордера стоп-лосс может существенно улучшить ваши торговые результаты или ухудшить их. Удостоверьтесь в том, что вы даёте цене достаточно пространства для движения, и ордер установлен на уровне соответствующем вашему управлению капиталом.

Непредвиденные обстоятельства всегда будут случаться, и мы должны быть к ним готовы. Важные экономические новости, речи управляющих банками могу выплёскивать тонны волатильности на рынок.

Поэтому перед каждым входом в сделку, просматривайте экономический календарь. Убедитесь, что впереди нет никаких важных новостей, которые могут двинуть сделку против вас. Узнайте настроение рынка, посмотрите канал Euronews, это поможет избежать ложных сигналов и убытков.

Будьте готовы ко всему!

Как долго вы планируете держать сделку открытой?

На заметку, вам необязательно устанавливать какой-то определённый промежуток времени. Тем не менее, будет полезно знать, сколько вы готовы ждать до закрытия сделки.

Иногда рынок попадает в затяжную зону консолидации цены, в таком случае лучше закрыть ордер раньше, так как следующее поведение рынка становится непредсказуемым.

Как вы можете заметить, выход из сделки является таким же важным фактором, как и вход, поэтому установите себе жёсткие правила выхода, основываясь на вышеприведённых вопросах.

Небольшая предыстория

Знакомьтесь, это типичный трейдер, у него есть прибыльная торговая стратегия, но несмотря на её уникальность, он продолжает руководствоваться жадностью и не понимает, когда необходимо выйти из рынка.

Что же происходит у него в голове? Что он упускает? Какие сигналы он не замечает?

Давайте разберёмся со всеми этими вопросами. Ниже представлена сделка из его торгового журнала:

После получения сигнала от бычьего Пин-Бара, наш трейдер открыл сделку на покупку от 50% Фибоначчи, рынок рос достаточно агрессивно, и до резкого разворота прибыль была больше предполагаемого риска в 5 раз. Позже, цена снизилась, сделка закрылась по stop-loss.

Если внимательно присмотреться, то можно заметить одну очень грубую ошибку, которую наш трейдер видеть не хотел, ведь жадность в голове. Взглянем на этот график ещё раз, попытаемся выяснить причину разворота.

Вот вам маленький намёк, который я выделил синим цветом.

Пин-Бар. Очень красивый, выделяющийся из толпы, неповторимый, изысканный, невероятный Пин-Бар. Наш трейдер решил, что прибыль превышающая в 5 раз его потенциальный риск — это слишком мало, и он просто не обращал внимания на тот сигнал, который дал ему рынок, за что и поплатился.

Очень похвально, когда трейдер пытается давать прибылям расти, но всё же лучше, когда он знает что прибыли расти больше не собираются.

Надеюсь, вам понравилась эта небольшая предыстория, а сейчас, пора перейти к теории.

Как управлять сделкой в трендовом рынке?

Определение тренда не такое уж и трудное дело. Достаточно понять, что растущий рынок — это появление новых максимумов, а нисходящий рынок — это появление новых минимумов. Всё остальное можно назвать консолидацией или флэтом. Если вы открыли сделку на покупку, и цена продолжает обновлять максимумы каждой новой свечой, то можно оставить ордер открытым, при этом лучше всего перемещать уровень стоп-лосс за экспоненциальную скользящую среднюю с периодом 8. Приблизительно, это выглядит вот так.

1167 пунктов прибыли, неплохо, правда? Но давайте будем честны, всё не так просто, должны быть определённые правила при торговле подобным образом. Одно я назвать могу:

Такие сделки можно заключать лишь при получении сигнала от самой скользящей средней, а не в середине восходящего или нисходящего тренда. Иначе наш stop-loss будет слишком большим, и в дальнейшей перспективе, это приведёт к убыткам.

Как понять, что цена будет продолжать двигаться в нашу сторону?

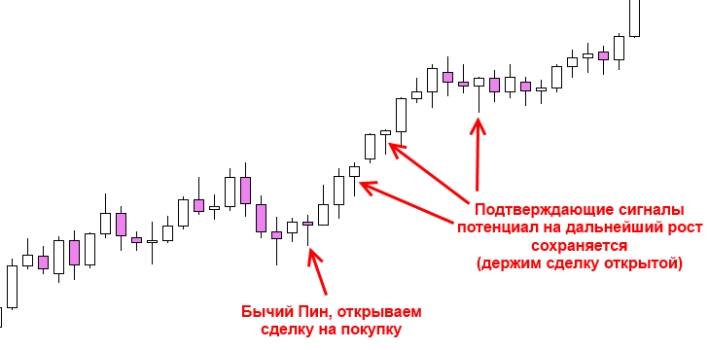

Для этого нам необходимо получать подтверждающие сигналы, например: бычий Пин, бычий Фэйки — для восходящего тренда; медвежий Пин, медвежий Фэйки — для нисходящего тренда. Можно сказать, что подобные ордера, это лучшие кандидаты на удержание позиции. Разберём пример.

Выше изображён график валютной пары AUD/JPY, дневной таймфрейм. Мы открываем сделку на покупку после получения сигнала от бычьего Пина. Цена начинает расти, при этом на графике появляются бычьи Пин-Бары, которые говорят нам о потенциале дальнейшего роста. Достаточно просто.

Что делать, если на рынке появился противоположный сигнал?

Как и все предыдущие вопросы, этот не является таким уж сложным, сейчас всё разберём. После того как мы получаем противоположный сигнал, говорящий о возможном движении цены против нас, мы должны использовать немного схожую тактику, которая применяется при торговле в тренде. Только в нашем случае, мы будем устанавливать стоп над максимумом, или под минимумом свечи, давшей нам этот сигнал.

Подобный подход позволит нам потерять как можно меньшую часть прибыли, а у цены будет достаточно пространства для «свободного движения.»

Рынок продолжил рост, наш стоп был установлен правильно, а это принесло нам дополнительных 350 пунктов прибыли.

Что делать, если рынок находится во флэте?

Для того чтобы разобраться с этим вопросом, мы должны вспомнить саму структуру флэта. Флэт — это своеобразный коридор, у которого есть две стены, а цена — это пьяный парень, который недавно вернулся с крутой вечеринки, и он усердно пытается попасть в свою спальню, передвигаясь от стенки к стенке. Конечно, пройдя немного по коридору, он попадёт рукой в дверной проём зала и упадёт туда, это мы называем прорывом границы флэта, но сейчас не об этом. Ниже приведен пример движения цены в подобных коридорах.

Если присмотреться к схеме, изображённой выше, то мы можем сделать вывод о том, что нет никакого смысла держать сделку на покупку, если она подошла к зоне медведей (уровень сопротивления), и глупо удерживать сделку на продажу, когда цена находится на территории быков (уровень поддержки).

Всегда есть вероятность пробоя одного из уровней, но очень трудно выявить тот, который действительно будет пробит. Поэтому при подходе цены к уровню сопротивления, мы закрываем сделки на покупку; при нахождении цены в зоне поддержки, мы закрываем ордера на продажу.

Заключение

Нет необходимости в том, чтобы думать об удержании позиции, если рынок не даёт для этого никаких оснований. Цена всегда подскажет вам, что, вероятно произойдёт в будущем, необходимо лишь правильно толковать её историю. Перестаньте задавать себе вопрос о том, стоит ли оставаться в торгах, нет логической причины — нет сделки. Всё просто.