График Ренко предназначен для удаления рыночного шума, который часто возникает на стандартных свечных графиках. Если вы устали использовать японские свечи, я хочу вас познакомить с графиками Ренко, которые удаляют из анализа временной фактор и фокусируются только на цене.

Представьте себе, что вам нужно управлять сотрудником, которому поручено завершить конкретный проект.

Вы: «Вы завершили назначенный проект?»

Сотрудник: «Послушайте, за последний месяц я был занят на 20 встречах, отвечая где-то от 30 до 50 писем по другим отдельным проектам. Затем мне пришлось поехать как минимум в три отдельных места, чтобы подобрать нужные для проекта материалы. Не все из них были доступны, пока я не купил все онлайн, после чего материалы появились только на прошлой неделе. Только тогда я смог собрать команду, чтобы начать собирать все вместе, чтобы реализовать проект».

Вы можете ответить одним из следующих способов:

Ответ № 1: «Но завершили ли вы проект?» Другими словами, процесс не имеет значения. Для вас важен только результат.

Ответ № 2: «Возможно, это была невозможная нагрузка. Если вы закончили, отлично. Если нет, продолжайте выполнять поставленную задачу». В этом случае процесс имеет значение так же, как и результат.

Конечно, эта аналогия — определенный человеческий сценарий. Но в сфере движения цены на финансовых рынках разница между процессом и результатом может быть более очевидна. Для этого нам нужно разобраться, в какой момент детали становятся лишним шумом?

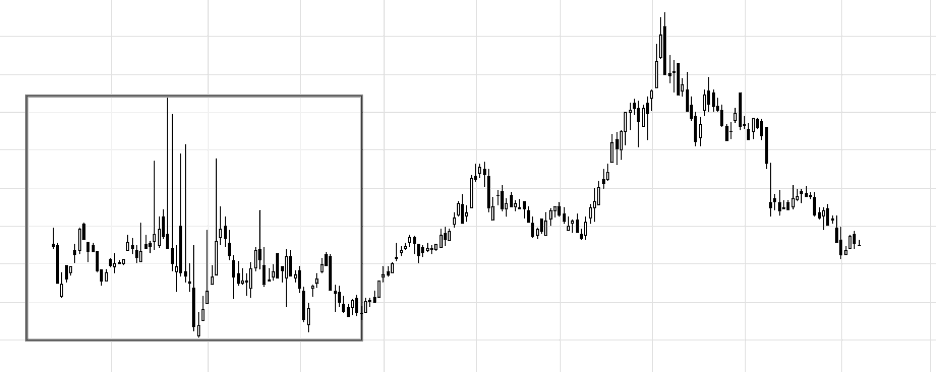

Посмотрите на свечной график:

Мы видим здесь хаотичное и рваное движение рынка. Рассматривая динамику движения цены внутри прямоугольника, давайте предположим , что последние финансовые отчеты могли привести к противоречивым покупкам и продажам среди трейдеров и инвесторов, что привело к повышенной волатильности.

Но что, если бы мы измеряли ценовое движение, основанное на изменении цены, скажем на 1 доллар?

На этом графике Ренко максимумы и минимумы исключены. Также нет временного интервала. Куда же подевалась волатильность? Она был отфильтрована. Любые движения цены, кроме закрытия вверх или вниз на определенное количество пунктов (в данном случае на один доллар) были удалены с графика.

Отфильтровав рынок по графику Ренко, мы видим четкий момент пробоя, тогда как на свечном графике здесь была бы просто зона хаоса. Как вы видите, с помощью графиков Ренко вы можете упростить движение цены и отфильтровать лишний рыночный шум.

Графики Ренко в анализе рынка

График Ренко — это технический индикатор или тип графика, который строится только на основании ценовых данных. В отличие от японских свечных графиков, которые построены с использованием цены и времени, график Ренко измеряет только движение цены и не имеет временного измерения.

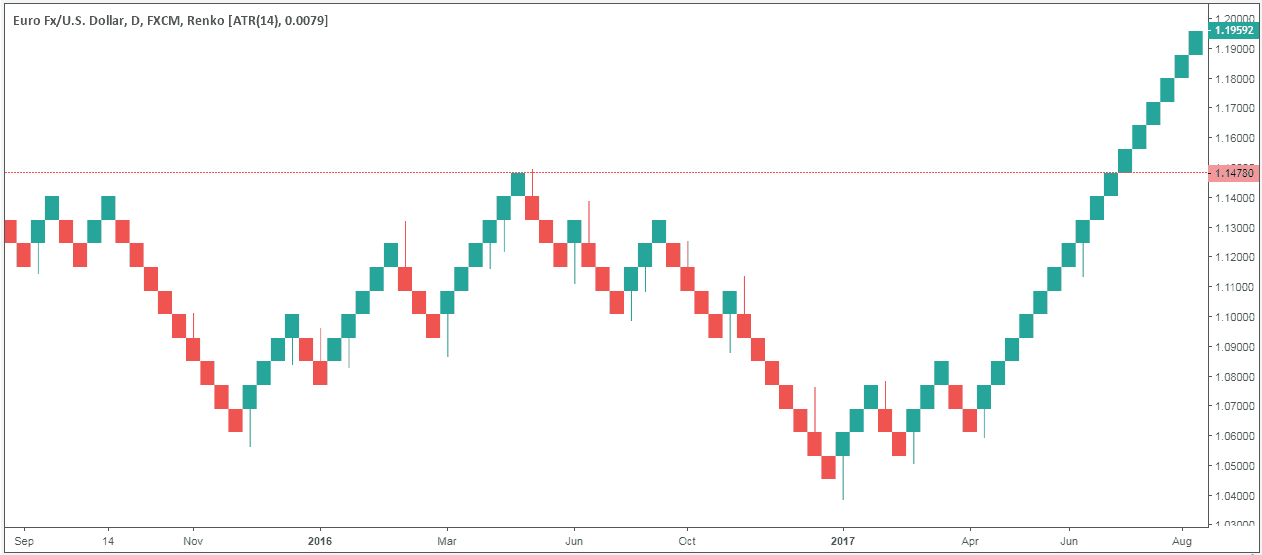

Посмотрите, как выглядит типичный график Ренко:

Графики Ренко не являются какими-то скрытым секретом, восходящими к феодальным временам Японии. Ячейки Ренко были фактически разработаны всего несколько десятилетий назад.

Название Ренко означает кирпич на японском языке и происходит от слова «ренга». Эти графики иногда называются трейдерами кирпичными диаграммами. В то время как у свечных диаграмм есть различные длины «теней», все кирпичи Ренко имеют одинаковый размер.

Упрощенные ячейки облегчают чтение рынка и позволяют более легко и быстро принимать решения. Эти графики идеально подходят для трейдеров, которые торгуют по дневным графикам, хотя они могут использоваться и на любом другом таймфрейме. Удаляя более шумные периоды из свечного графика, графики Ренко позволяют определить, куда на самом деле движется рынок.

Ниже приведена разница между популярным графиком японских свечей и графиком Ренко:

Разница между двумя типами графиков довольно очевидна. График Ренко намного лучше справляется со сглаживанием цены.

Каждая ячейка на графике Ренко называется кирпичом, потому что он имеет форму строительного кирпича. Прямоугольные кирпичи, используемые для строительства стен, примерно одинакового размера. То же самое касается графиков Ренко, где каждый кирпич одинакового размера. Размер кирпича Ренко определяется трейдером.

Что из себя представляют ячейки или кирпичи?

Читать диаграмму Ренко просто. Поскольку кирпичи имеют фиксированный размер, их все можно легко сравнить друг с другом. Цвет и направление кирпича Ренко изменится, как только будет превышено значение предыдущего кирпича. Это указывает трейдерам, что тренд меняется и что цена, вероятно, будет двигаться в противоположном направлении.

Каждый кирпич представляет ценовой диапазон (например, 0,25$). Хотя кирпичи имеют одинаковый размер на одном графике, они могут быть адаптированы к вашим торговым целям. Трейдеры, которые открывают и удерживают более долговременные позиции с высокой капитализацией, будут использовать кирпичи разных размеров, чем те, кто торгует более дешевыми инструментами.

Я рекомендую использовать индикатор ATR для построения каждого кирпича. ATR определяется по цене закрытия акций. Это означает, что график Ренко является запаздывающим индикатором.

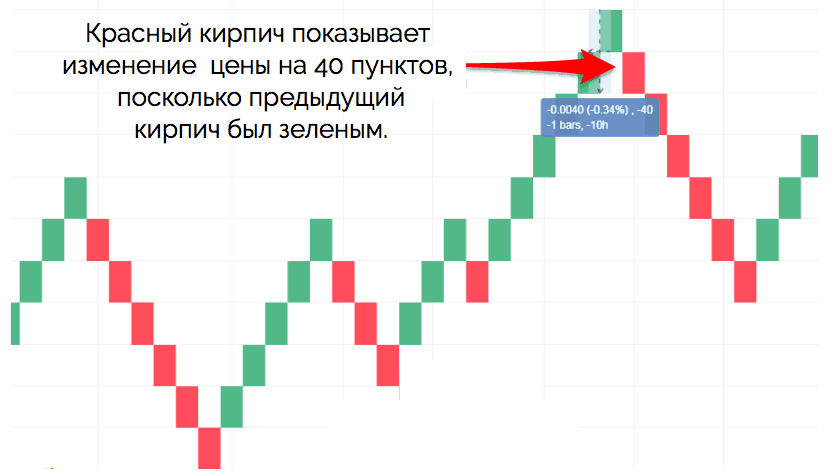

Мы уже установили, что размер кирпича предварительно определяется трейдером. Если вы торгуете по графикам Ренко, и предпочитаемый вами размер кирпича составляет 20 пунктов, то кирпичи образуются только тогда, когда цена упала или выросла на 20 пунктов.

Зеленый кирпич Ренко сформируется только после того, как цена повысится на 20 пунктов. И наоборот, красный кирпич Ренко сформировался бы только после снижения цены на 20 пунктов. Однако цена должна увеличиться вдвое по сравнению с ценой вашего кирпича, чтобы кирпич Ренко изменил свой цвет.

Почему у некоторых ячеек есть фитили? Ячейки с фитилями дают нам дополнительные подсказки о битве между быками и медведями.

Фитиль печатается на кирпиче Ренко только тогда, когда есть сильная попытка совершить разворот (изменение цвета кирпича с зеленого на красный и наоборот), но это не удается. Фитиль просто покажет вам, на сколько пунктов цена двигалась в противоположном направлении.

При выборе размера кирпича задайте себе следующие вопросы:

- Каковы мои цели как трейдера?

- Какие у меня временные ограничения? Какова стоимость торговли?

- Я открываю маленькие или большие позиции?

- Считаю ли я себя толерантным к риску или не склонным к риску?

Если вы открываете большие позиции с более низким риском в течение более длительных периодов времени, то будет иметь смысл использовать кирпичи большего размера. С другой стороны, если вы открываете позиции с высоким риском, которые требуют пристального внимания к волатильности, то меньшей размер кирпичей будут для вас лучше.

Как читать график Ренко?

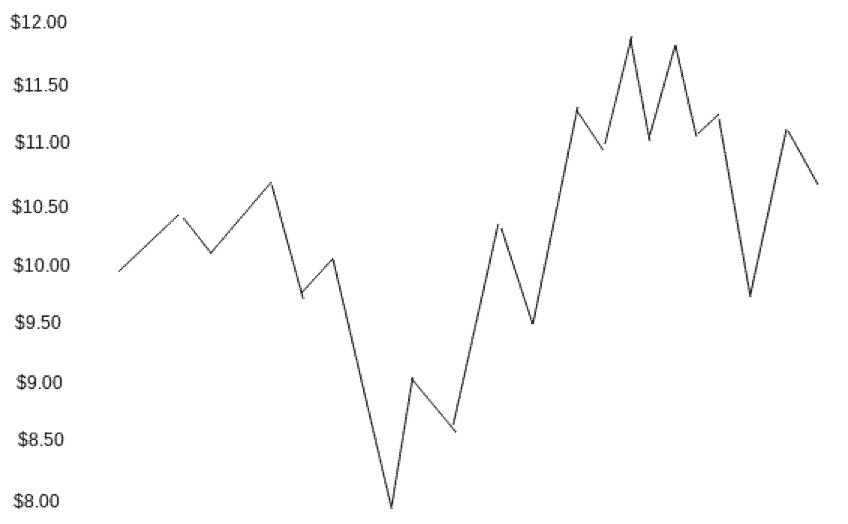

Представьте себе следующий ценовой сценарий: инструмент торгуется по цене 10,00$, затем достигает минимума в 8$, а затем 11,75$. В итоге цена останавливается на уровне 10,50$.

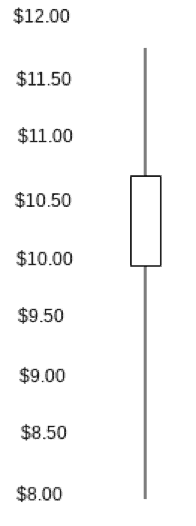

Свеча, которая показывает максимум, минимум, открытие и закрытие цены будет выглядеть следующим образом:

График Ренко будет представлять движение цены гораздо более минималистично.

Во-первых, обратите внимание на следующее:

- В графиках Ренко используются фиксированные размеры ячеек, основанные на приращении цены (скажем, с шагом 0,50$) или среднего истинного диапазона (ATR) (скажем, 14-дневный ATR имеет размер ячейки в 33,50$).

- Вы можете выбрать свой размер ячейки.

- Новая ячейка появится по диагонали рядом с предыдущей, только когда цена закрывается выше или ниже выбранного размера приращения.

- Бычья ячейка обычно имеет зеленый цвет.

- Медвежий ячейка обычно окрашена в красный цвет.

- Время не представлено на графике Ренко, только цена.

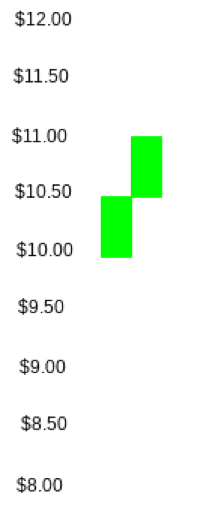

Таким образом, на графике Ренко с размером ячейки в 0,50$ приведенная выше свеча выглядит следующим образом:

Обратите внимание, что ячейка Ренко показывает цену открытия в 10,00$. Максимумы и минимумы здесь отсутствуют.

Но если инструмент закрылся на 10,75$, почему мы видим цену закрытия в 10,50$? Ответ в том, что размер ячейки был установлен с шагом 0,50$. Если цена закроется на уровне $ 10,49, то ячейка вообще не появится. Если цена закрывается где-то между 10,50$ и 10,99$, появится одна ячейка, как на изображении выше.

Теперь, если цена закроется на уровне 11,00$ или выше, вы увидите:

Давайте предположим, что цена действительно взлетела и закрылась на уровне 12,30$. Вот как будет выглядеть наш график:

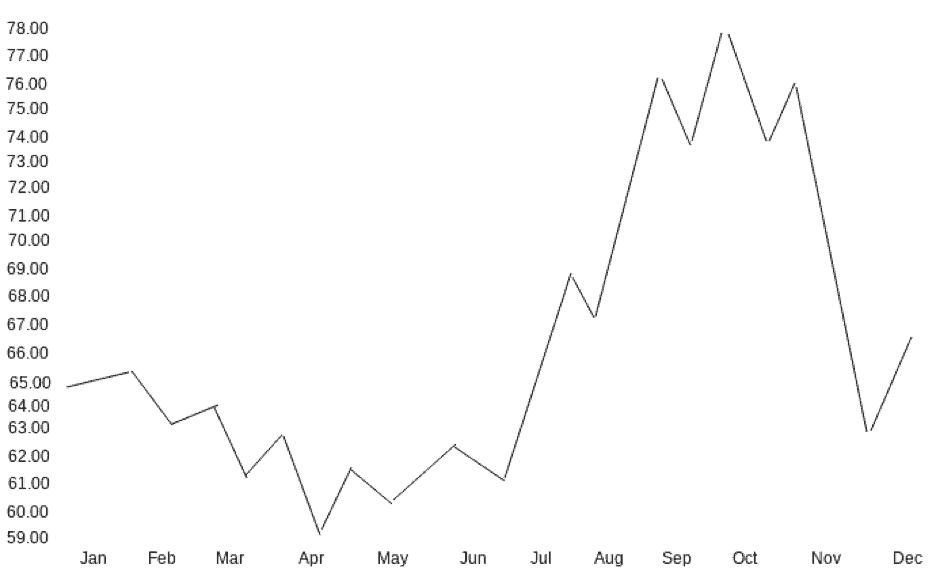

Посмотрите на гипотетический график ниже, отражающий рост и падение цены финансового инструмента в течение года. В январе актив открылся по цене 65$, упал до 59$ в апреле, достигнув максимума около 78$ в октябре, а затем упал до уровня ниже 63$ к ноябрю.

Теперь предположим, что вас интересуют более широкий контекст, в частности, отслеживание этого инструмента по размерам ячейки в 5$. Если вы установите размер ячейки подобным образом, тогда ваш график Ренко может выглядеть аналогично приведенному ниже.

Обратите внимание, что представлены только значительные 5$ движения, которые происходили в апреле, августе, сентябре и ноябре, сжимающие ценовое действие за весь год до четырех ячеек Ренко.

График Ренко и свечной график

К концу 2018 года фондовые индексы по всему миру, особенно в США, испытывали значительное снижение, вызванное опасениями по поводу возможной рецессии в США, замедления глобального экономического роста, эскалации торговой войны между США и Китаем (а также ЕС) и, возможно, Мексикой.

Федеральный резерв США повышал процентные ставки, чтобы сбросить активы на триллионы долларов из своего баланса. Это укрепило доллар, поскольку инвестиции в развивающиеся рынки продолжали вливать деньги в долларовые активы в целях безопасности.

В начале 2019 года, на фоне резкого падения ФРС и протестов президента Трампа в Твиттере, ФРС объявляет о прекращении повышения ставок. В дополнение к этому Трамп и Си Цзиньпин решают в мартовский срок заключить торговую сделку, избавив рынок от как минимум двух страхов, которые преследовали его к концу 2018 года.

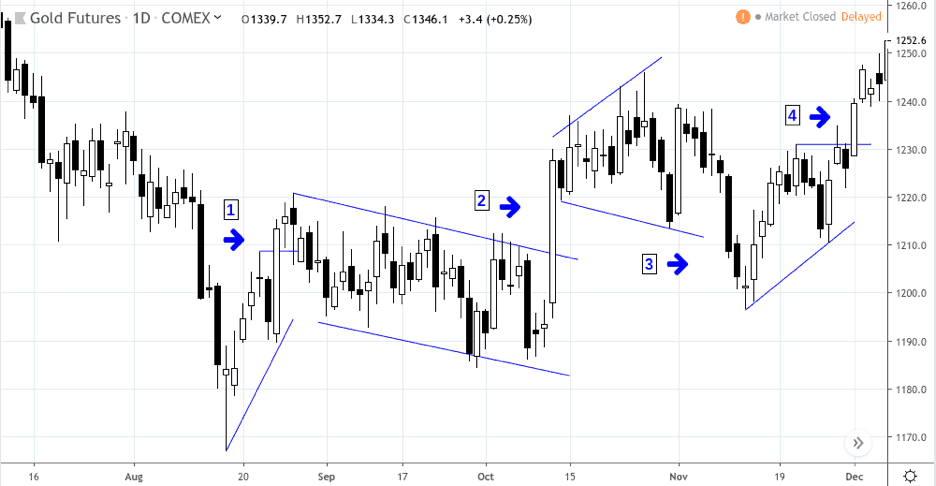

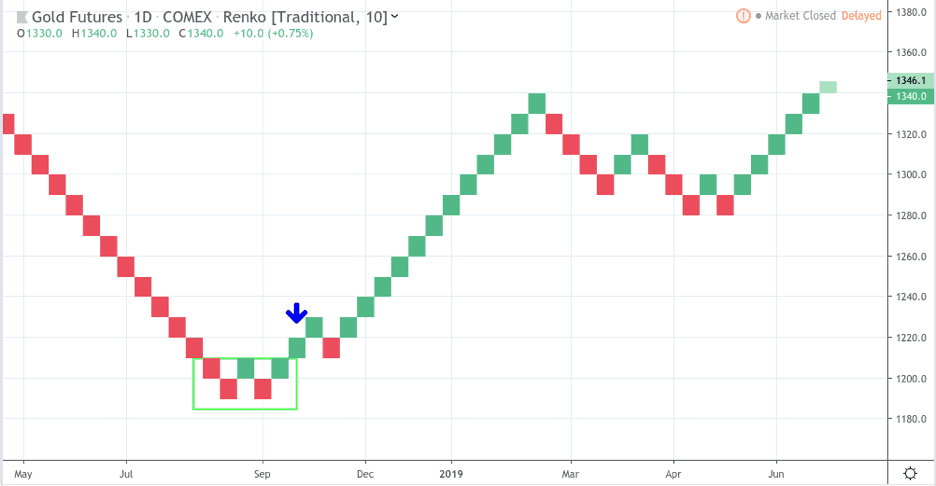

Но признаки этих потенциальных фундаментальных изменений, возможно, уже были очевидны на рынке золота, какими бы спекулятивными они ни были. Технически опытные трейдеры, возможно, видели это в динамике цен в период с июля по ноябрь 2018 года.

Но найти ясную точку входа в предстоящий бычий рынок было очень сложно:

- Цена будет двигаться дальше по данному флагу?

- Возможно, торговля на пробой следующего канала могла бы быть лучше?

- Непонятная медвежья формация расширяющегося треугольника.

- Изменение тренда по формации 1-2-3 могло бы дать вам лучший сигнал для входа, так как два предыдущих минимума были восходящими?

Может быть, проще было просто уменьшить масштаб и купить на пробой 10-точечного ячейки Ренко, как показано ниже?

С фундаментальной точки зрения можно было были учесть слухи о том, что ФРС США думает о повороте на 180 градусов, не просто остановив повышение процентных ставок, но даже снова снизив процентные ставки. Эти новости были обнародованы в пятницу, 7 июня 2019 года. Таким образом, американские индексы стремительно растут, и золото ломает свои последние максимумы, так как резкое снижение ставки по фондам ФРС потенциально может ослабить доллар.

Торговая стратегия по графику Ренко

Рассмотрим две торговые стратегии, которые вы можете использовать с ячейками Ренко.

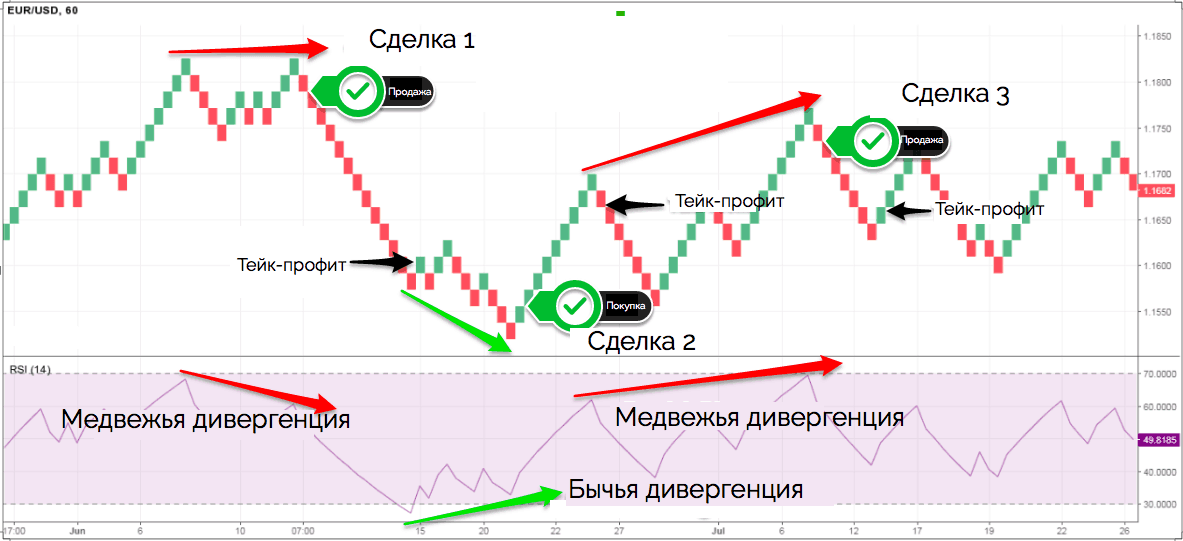

Первая стратегия основана на индикаторе RSI. Нам нравится использовать 20-периодный индикатор RSI. Таким образом, его период должен совпадать с размером кирпича ATR Renko.

После того, как мы обнаруживаем расхождение импульса, сигнал на вход срабатывает, как только мы видим разворот цены. На графике Ренко тренд разворачивается, когда кирпич меняет свой цвет. В этом случае, когда мы видим медвежью дивергенцию, открывается короткая позицию после того, как кирпич становится красным. Для бычьей дивергенции подождите, пока кирпич не станет зеленым.

Если вы торгуете по графикам Ренко, определить дивергенцию и разворот тренда намного проще.

Другая прибыльная стратегия Ренко, которую вы можете использовать, — это сосредоточиться только на ячейках. Для этой системы не требуется использования никакого дополнительного индикатора.

Мы собираемся исследовать очень простой и в то же время очень мощный паттерн Ренко, который включает в себя фитили. Этот ценовой паттерн Ренко ищет два последовательных кирпича одного цвета, и оба кирпича должны иметь фитили.

Расположение этой модели Ренко не имеет большого значения. Это может быть в конце или в середине тренда. Эта модель имеет очень высокий уровень успеха, если торгуется в правильном контексте. Стоп-лосс можно разместить над фитилями, а фиксировать прибыль можно после образования разворотного паттерна.

Подведем итоги

Если ваша торговая стратегия опирается на краткосрочном анализе, то лучше всего будет использовать традиционный свечной график. Если вам нужно увидеть более широкую картину, возможно, график Ренко подойдет вам лучше всего.

Самое большое предостережение при использовании графиков Ренко заключается в том, что вы не можете видеть максимумы или минимумы. Если вы удерживаете позицию с большим плечом и если цена вашего актива падает, вы рискуете получить маржин колл. Аналогично, если вы планируете войти в рынок на ячейке после пробоя зоны сопротивления, вы можете упустить эту возможность, если цена неожиданно взлетит выше уровня сопротивления.

Графики Ренко несколько запаздывают, так как вам нужно подождать до конца дня, чтобы увидеть отрисованную ячейку. Но в обмен на эту задержку вы получаете удобство просмотра более широкой картины рынка без лишнего шума и хаоса.

спасибо за статью