Стратегия черепах — это известный эксперимент в истории трейдинга, который мы рассмотрим в сегодняшней статье.

В 1980-х годах известный трейдер Ричард Деннис, сделавший себе имя и состояние, торгуя на различных рынках, заключил пари. Он поспорил со своим другом Уильямом Экхардтом, что из любого человека можно сделать трейдера и научить торговать, аналогично тому, как выращивают маленьких черепах, которых он видел в Азии.

В то время Ричард Деннис был известным трейдером, добившимся значительного финансового успеха, начав с менее чем 5000 долларов и превратив его в более чем 100 миллионов долларов. Партнер Денниса, Уильям Экхардт, считал, что успех Денниса возможен только потому, что Деннис обладал уникальным даром. Деннис не согласился. Деннис основывал свою торговлю на определенном наборе правил. Он думал, что любой, кто выучит его правила и будет следовать им, сможет стать успешным трейдером.

Деннис и Экхардт экспериментировали, чтобы увидеть, является ли торговля врожденным навыком или ей можно научить. Поэтому они провели серию интервью, чтобы найти подходящих людей.

Для участия в программе было отобрано несколько удачливых кандидатов — они были известны как трейдеры черепахи. Затем Ричард Деннис дал торговцам-черепахам фиксированный набор торговых правил для торговли на рынках. Результат? Это было потрясающе! Несколько трейдеров черепах получили трехзначную прибыль в течение нескольких коротких лет, а некоторые даже открыли свои собственные хедж-фонды.

Ясно, что стратегия черепах хорошо работала в 1980-х годах. Но работает ли она и сегодня? Попытаемся разобраться в этом в сегодняшней статье.

Кто такие черепахи?

«Черепахи», как стали называть студентов, получили собственные деньги Денниса и им был дан ряд правил, относящихся к полноценной торговой системе, определенные размеры позиции, входы, стопы, точки входа и выхода. Цель состояла в том, чтобы предоставить полностью механический подход, который, хотя он не будет успешным в 100% случаев, предоставит набор правил, устраняющих эмоции и суждения, оставляя трейдерам только правила и ничего больше.

Деннис утверждал, что он может опубликовать свои правила в национальной газете, и лишь немногие люди будут их использовать. Он считал, что большинство трейдеров не смогут быть дисциплинированы, предпочитая импровизировать, когда им хочется, таким образом отклоняясь от правил и снижаая эффективность торговой системы.

Деннис нашел своих черепах, разместив объявление в The Wall Street Journal:

Из тысяч подавших заявку Деннис выбрал только четырнадцать для участия в своей группе.

Деннис так и не объяснил, как он выбирал своих черепах из тысяч подавших заявку. Мы знаем, что набор правильных или ложных вопросов был одной из частей процесса проверки.

Эксперимент с черепахами часто сравнивают с выбором случайного человека с улицы, предоставлением ему двухнедельного обучения, а затем отправкой на рынок, чтобы он мог стать миллионером. Хотя черепахи не были успешными и хорошо известными трейдерами, они знали, кто такой Ричард Деннис, хотели тренироваться с ним, знали достаточно о торговле, чтобы дать ответы на его вопросы, и, скорее всего, уже имели те же торговые убеждения, что и Деннис.

Это не значит, что Деннис их многому не научил, просто, когда мы обсуждаем результаты эксперимента, полезно иметь в виду, что это не были люди, случайно взятые с улицы.

Что узнали черепахи?

Во время двухнедельного обучения Деннис обучил черепах своим правилам и философии торговли. Это обучение научило черепах подходить к торговле с помощью научного метода, который стал бы философской основой всего трейдинга. Научный метод основан на числовых данных, которые можно наблюдать и измерять.

- Определите вопрос.

- Соберите информацию.

- Сформируйте гипотезу.

- Разработайте эксперимент для проверки гипотезы.

- Проведите эксперимент и соберите данные.

- Проанализируйте данные своего эксперимента.

- Интерпретируйте данные.

Если данные соответствуют гипотезе, вы принимаете теорию и сообщаете о результатах. Если доказательства не соответствуют гипотезе, вы уточняете тезис и начинаете процесс заново.

Деннис научил своих черепах полагаться на научный метод, чтобы минимизировать психологическое воздействие торговли, которое могло заставить трейдеров совершать ошибки и терять значительные суммы денег. В этом отношении Деннис опередил свое время. Это был 1983 год, и Деннис претворил в жизнь некоторые из основных концепций «теории перспектив», по которой Даниэль Канеман получил Нобелевскую премию по экономическим наукам в 2002 году.

Концепции стратегии черепах

Помимо использования научного метода, Деннис также научил черепах усвоить некоторые ключевые концепции, которые спекулянты использовали более века. Основными концепциями, которым учил Деннис, были:

- Не позволяйте эмоциям вмешиваться в вашу торговлю.

- Будьте последовательны и уравновешены.

- Судите себя по результату, а по по процессу.

- Знайте, что вы собираетесь делать, когда рынок ведет себя не так, как вы ожидаете.

- Время от времени может случиться невозможное.

- Знайте каждый день, каков ваш план и последовательно его придерживайтесь.

Вы заметите, что все эти основные концепции звучат хорошо, но не содержат конкретные указания. Вот почему Деннис также задал своим черепахам пять вопросов, которые они могли бы использовать, чтобы повысить точность своей торговли.

Давайте посмотрим на важность каждого из этих вопросов и на то, как он повлиял на принятие решения черепахой.

Каково состояние рынка?

Это означает, что по какой цене и в каком направлении рынок сейчас торгуется? Например, если цена акции IBM составляет 125 долларов, которая выросла со 100 долларов с более высокими максимумами и более высокими минимумами, эта тенденция к повышению является состоянием этого рынка. Хотя это может показаться слишком упрощенным для начала, метод Денниса требовал внимания к реальной ситуации на рынке.

Какова волатильность рынка?

При инвестировании волатильность определяется как «статистическая мера разброса доходности для данной ценной бумаги или рыночного индекса». Это означает, что чем больше колеблется цена, тем выше уровень волатильности. Как правило, чем выше уровень волатильности, тем выше риск.

Когда Деннис, Экхардт и черепахи использовали термин «волатильность», они имели в виду определенный вид волатильности, в частности, насколько рынок поднимается и опускается ежедневно. Например, предположим, что одна акция IBM торговалась в среднем по 125 долларов, но день ото дня цена колебалась от 123 до 127 долларов. Они использовали бы термин «M» для описания ежедневной волатильности рынка. Итак, они сказали бы, что M равно четырем, для этого примера IBM.

Сколько у вас есть денег?

Ключевой компонент стратегии Денниса основывался на постоянном знании того, сколько денег у вас есть в наличии, поскольку его правила основывались на размере счета на тот момент. Следовательно, для реализации правил необходимо точно знать, какой суммой вы готовы рискнуть.

Какова ваша торговая стратегия?

Стратегия, которую изучили черепахи, требовала опоры на определенные правила и системы. Соблюдение этой стратегии означало вход и выход из рынка по заранее установленным ценам. Черепахи будут основывать каждое свое решение на этих системах. Знание системы или торговой ориентации предполагает твердое знание, когда вы будете покупать или продавать.

В чем заключается неприятие риска трейдером или клиентом?

Любая инвестиционная стратегия требует осознания того, насколько риски приемлемы или неприемлемы, и Деннис не стал исключением. Хотя каждая инвестиция связана с определенным уровнем риска, выбор правильной суммы был невероятно важным.

Что из себя представляет стратегия черепах?

Стратегия черепах — это известная стратегия следования за трендом, используемая трейдерами для того, чтобы воспользоваться устойчивым импульсом на рынке. Стратегия ищет пробои как вверх, так и вниз и используется на множестве финансовых рынков.

Идея Денниса заключалась в том, чтобы создать механическую стратегию, которая позволяет трейдерам следовать правилам и не полагаться на интуицию. Группу начинающих трейдеров обучали следовать правилам, а затем, в случае успеха, давали по 1 миллиону долларов на управление.

Торговля на рынках

Черепахи торговали фьючерсными контрактами в поисках высоколиквидных рынков. Черепахи торговали товарами, валютой, металлами, энергоносителями, облигациями и S&P 500.

Определение размера позиции

Черепахи торговали с использованием алгоритма определения размера позиции, который нормализовал волатильность позиции в долларах, регулируя размер сделки в зависимости от волатильности на рынке. Эта система была направлена на улучшение диверсификации за счет обеспечения того, чтобы каждая позиция была одинакового размера на каждом рынке.

На более ликвидных рынках будет продаваться меньше контрактов, а на менее ликвидных рынках будет заключаться больше контрактов. Чтобы измерить волатильность рынка, система смотрела на 20-дневную экспоненциальную скользящую среднюю истинного диапазона.

Точки входа

Использовались две разные системы для поиска точки входа. Первая использовала простой 20-дневный пробой, определяемый как 20-дневный максимум или минимум, или 55-дневный пробой. Черепахам было сказано убедиться, что они принимают все предложенные сигналы, поскольку пропуск сигнала может привести к упущению крупного выигрыша, что снизит общую прибыль.

Стоп-лоссы

Черепах учили всегда использовать стоп-лоссы, чтобы потери не становились слишком большими. Важно отметить, что они определили стоп-лосс перед тем, как войти в позицию, и определить свой риск до того, как сделка была размещена. Таким образом, они избежали крупных убытков по образцу известного трейдера Ника Лисона, который позволил своим убыткам выйти из-под контроля. На более волатильных рынках использовали более широкие стопы, чтобы избежать «выбивания» из сделки.

Выход из сделки

Слишком ранний выход из позиции может серьезно ограничить возможный выигрыш по этой сделке. Это распространенная ошибка систем следования за трендом. Торговые системы, которым научились черепахи, предполагали совершение множества сделок, только некоторые из которых приносили большие выигрыши. Многие другие закрывались с небольшими потерями.

Правило выхода системы 1 определялись 10-дневным минимумом для длинных позиций и 20-дневным максимумом для коротких, в то время как система 2 использовала 20-дневный максимум или минимум. Они не использовали стоп-приказы на выход, а следили за ценой в режиме реального времени.

Стратегия

Наконец, черепах научили некоторым особенностям использования лимитных ордеров и тому, как работать с быстро движущимися рынками, в том числе тому, как дождаться затишья перед размещением ордеров, вместо того, чтобы торопиться и пытаться получить «лучшую» цену. Их также учили покупать на самых сильных рынках и продавать на самых слабых, чтобы извлечь выгоду из импульса.

Некоторые из студентов оказались неспособными соблюдать правила, в частности, один был убежден, что Деннис утаил информацию. На самом деле, плохая успеваемость этого ученика была вызвана неспособностью следовать правилам.

Система предназначена для использования на трендовых рынках, что может означать, что трейдер будет получать меньше прибыли на рынках с ограниченным диапазоном, которые движутся боком в течение длительного периода. Проверкой черепах была их способность следовать правилам даже в эти периоды неэффективности.

Поскольку ни у одного трейдера нет хрустального шара, невозможно узнать, когда тест 20-дневного максимума или минимума приведет к пробою. Трейдеры должны быть готовы к убыткам, и действительно, одна из полезных форм психологической подготовки — предположить, что каждая сделка будет убыточной, что приведет к приятному удивлению, когда в итоге она окажется прибыльной.

Черепахи заработали 175 миллионов долларов за пять лет, и вам может быть интересно, как скоро вы сможете начать реализовывать стратегию эту стратегию в своем портфеле. Не все так просто.

Стратегия черепах была реализована в 1980-х годах, почти сорок лет назад. За последние сорок лет рынок сильно изменился, и стратегия, которую использовали черепахи, может больше не работать на сегодняшнем рынке. В целом, наиболее популярные торговые системы с особыми правилами и рекомендациями в конечном итоге перестают работать, поскольку все больше трейдеров начинают их использовать.

Стратегия черепах и ее правила

Стратегия черепах — это стратегия фьючерсного рынка следования за трендом. Вот ее правила торговли:

- Вход: покупка, когда цена пробивает 20-дневный максимум.

- Стоп-лосс: 2 ATR от цены входа.

- Трейлинг-стоп-лосс: 10-дневный минимум.

- Управление рисками: 2% от вашего счета.

Торгуемые рынки:

- Облигации и процентные ставки: 30-летние казначейские облигации США, 10-летние казначейские облигации США, евродоллары, 90-дневные казначейские векселя США.

- Товары: кофе, какао, сахар, хлопок, золото, серебро, медь.

- Энергия: сырая нефть, мазут, неэтилированный газ.

- Валюты: швейцарский франк, немецкая марка, британский фунт, французский франк, японская иена, канадский доллар.

Исходные правила стратегии черепах немного сложнее, поскольку она используется как на долгосрочном, так и на краткосрочном пробое рынка.

Прочие параметры:

- Стоимость транзакции: 10 долларов за сделку.

- Исполнение: рынок открыт

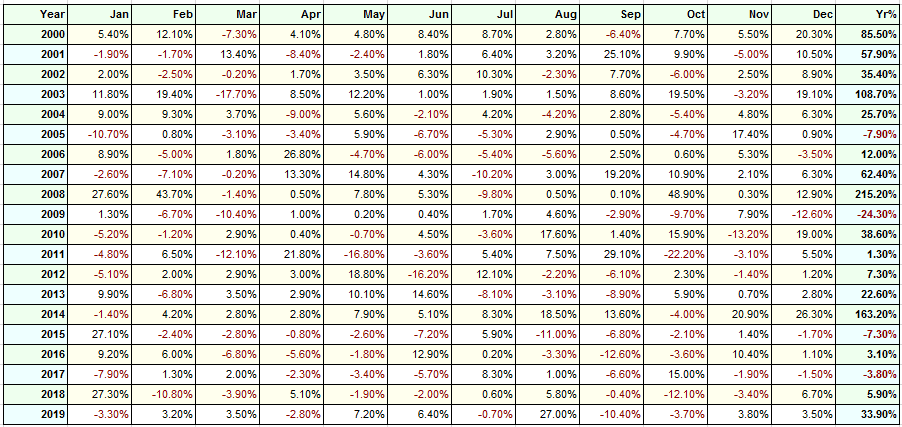

- Тестовый период: 2000 — 2019 гг.

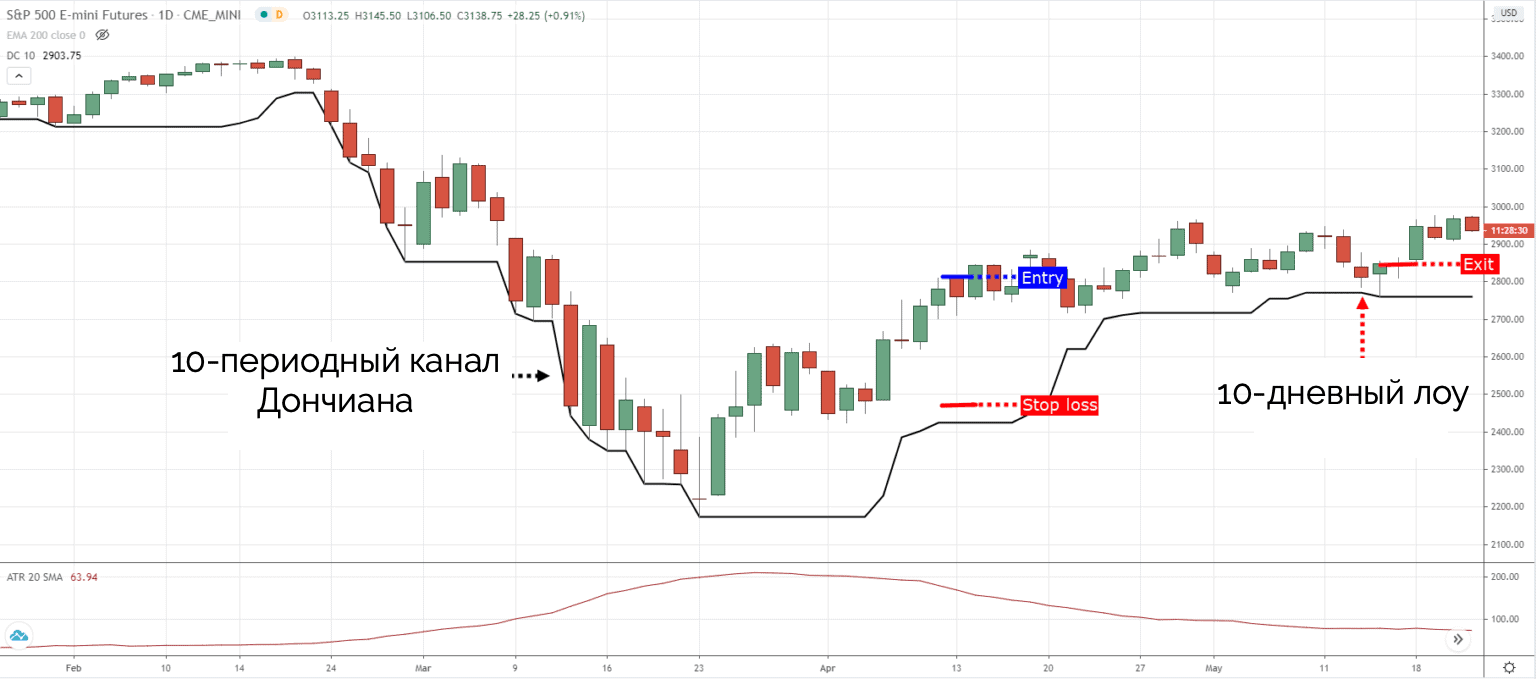

Вот пример торговой настройки:

Чтобы запустить бэктест, я буду торговать только на краткосрочном пробое.

Результаты торговли по стратегии черепах:

- Количество сделок: 4322

- Процент выигрышей: 36.83%

- Годовая доходность: -0,38%

- Максимальная просадка: -95,38%

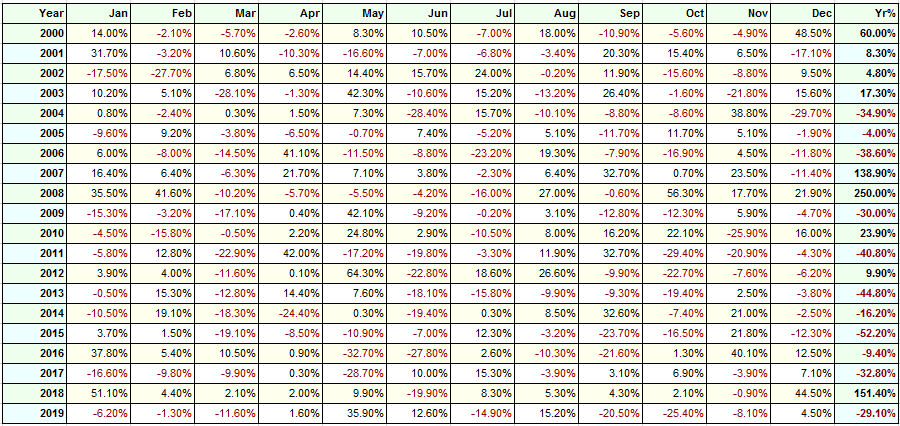

А вот полная разбивка за последние 20 лет:

Очевидно, мы можем согласиться с тем, что стратегия черепаха не очень хорошо работает за последние 20 лет.

Стратегия черепах больше не работает?

Что ж, ответ — да и нет.

Да, вы можете сказать, что оригинальные правила торговли черепах перестали работать, учитывая плохие результаты торговли, которые вы только что видели.

Однако давайте сначала разберемся с принципами следования за трендом:

- Покупайте дорого и продавайте дороже.

- Рискуйте долей своего капитала в каждой сделке.

- Торгуйте на множестве рынков из разных секторов.

- Следите за своим стоп-лоссом, чтобы двигаться по тренду.

Теперь, если вы возьмете правила торговли черепахами и сравните их с принципами следования за трендом, вы заметите, что есть несколько вещей, которые мы можем улучшить.

Например, вы можете увеличить количество рынков для торговли, снизить риск на сделку и увеличить период пробоя. Давайте изменим наши предыдущие правила торговли черепахами и посмотрим, сможем ли мы что-то исправить.

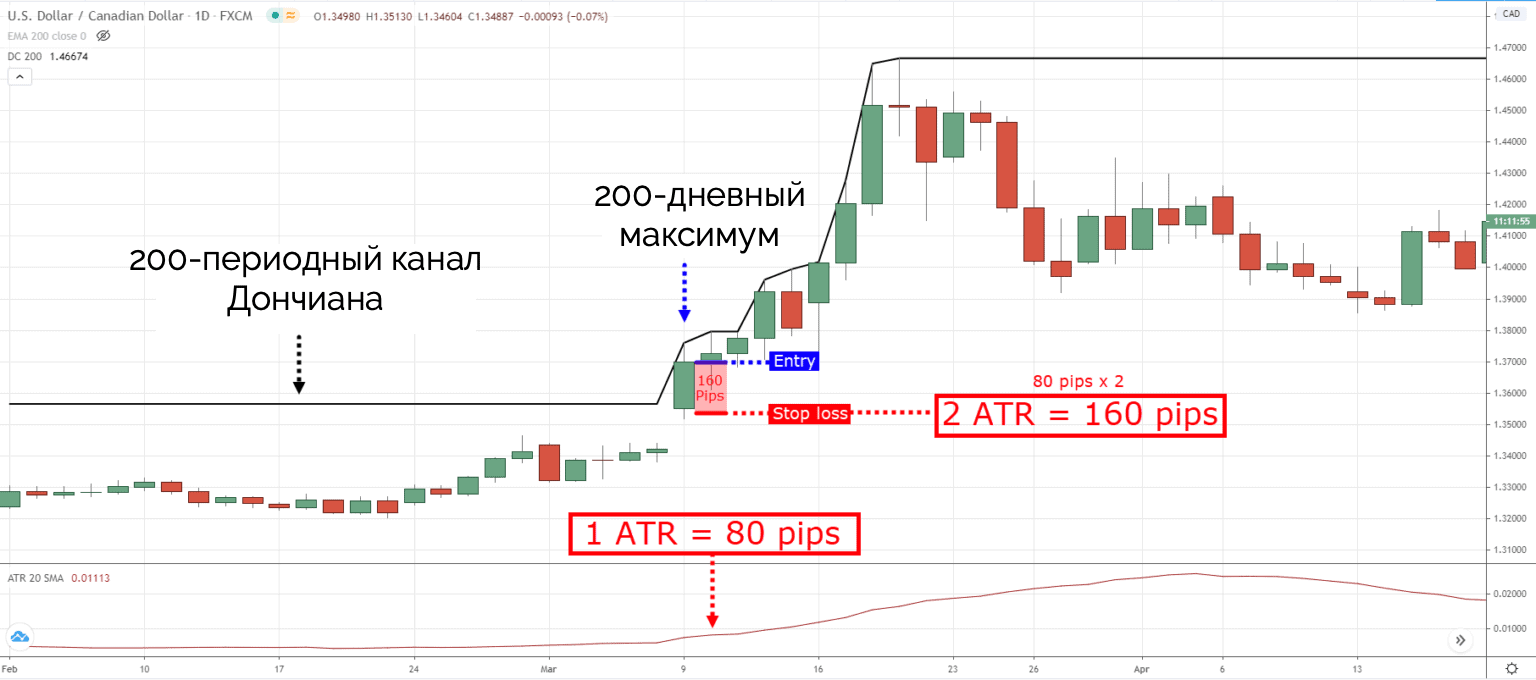

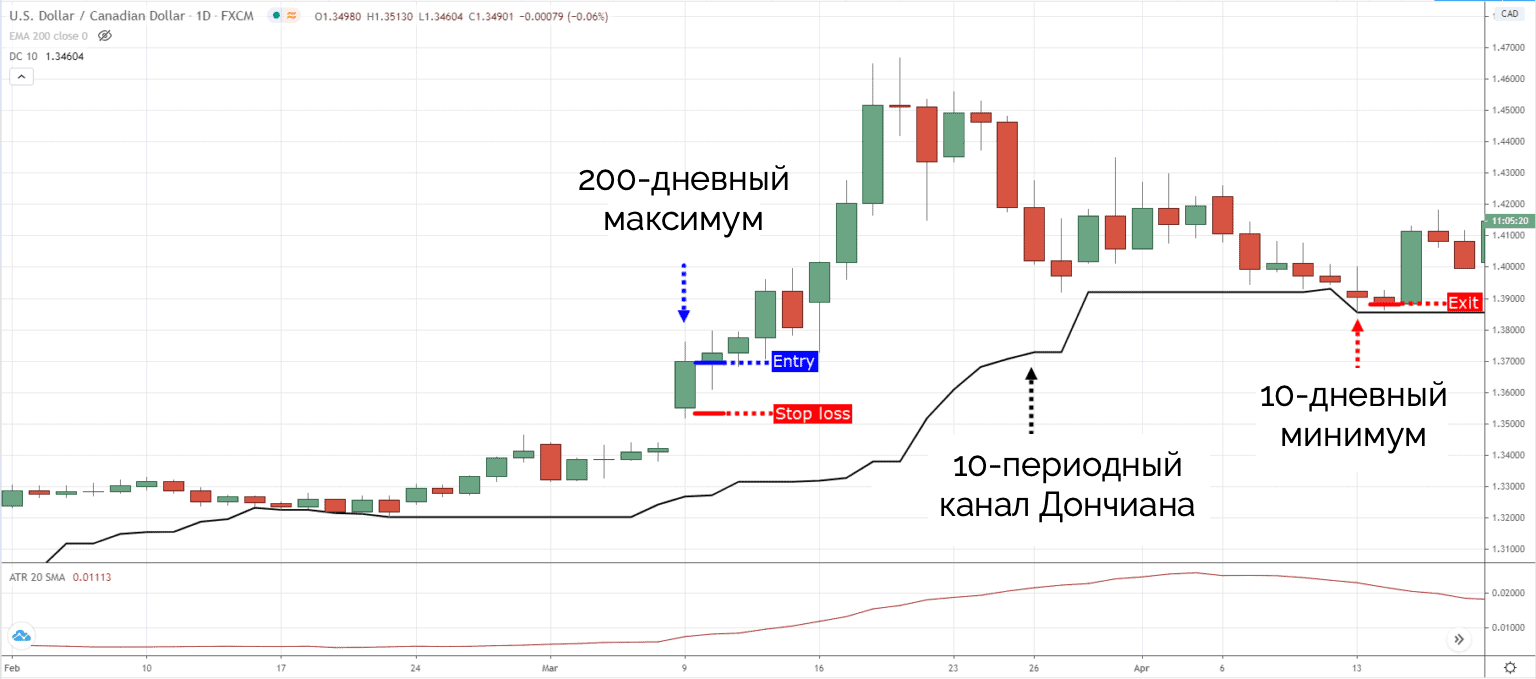

- Вход: покупка, когда цена пробивает 200-дневный максимум (ранее был 20-дневный прорыв).

- Стоп-лосс: 2 ATR от цены входа.

- Трейлинг-стоп-лосс: 10-дневный минимум.

- Управление рисками: 1% от вашего счета (ранее было 2%).

И наоборот, для коротких сделок.

Торгуемые рынки:

- Сельское хозяйство: кормовой скот, грубый рис, сахар, кофе, соя, соевый шрот, соевое масло, пшеница, кукуруза, пиломатериалы.

- Облигации: 30-летние казначейские облигации, 5-летние казначейские облигации, Buxl, Bund, Bobl, BTP, Gilt, Canada Bond

- Валюты: EUR/USD, GBP/USD, AUD/USD, NZD/USD, USD/MXN, USD/ZAR, USD/INR, USD/RUB, USD/CNH, USD/JPY

- Индексы: S&P 500, Nasdaq, Euro Stoxx, CAC 40, S & P / TSX 60, Nikkei, Hang Seng, China A50

- Несельскохозяйственные товары: нефть марки Brent, бензин, топочный мазут, природный газ, золото, серебро, палладий, платина, медь.

Результаты измененных правил стратегии черепах:

- Количество сделок: 2957

- Процент выигрыша: 40.95%

- Годовая доходность: 32,12%

- Максимальная просадка: -41,51%

Вот пример торговой настройки:

Вот полная разбивка за последние 20 лет:

Как видите, результаты резко улучшились.

Вы можете подумать: «Как я могу узнать, не подгоняете ли вы результаты?» Это хороший вопрос.

Итак, давайте проверим надежность модифицированных правил торговли черепахами, используя различные точки входа на пробой.

Вот результаты торговли на 189-дневном пробое:

- Годовая доходность: 31%

- Максимальная просадка: 44,51%

Вот результаты торговли на пробое 227 дней:

- Годовая доходность: 32,12%

- Максимальная просадка: 41,51%

Ясно, что оба варианта входа на пробой по-прежнему дают положительное ожидание.

Что нам дает стратегия черепах?

Эксперимент с черепахами дает нам полезную информацию о том, как стать успешным трейдером. Одна из ключевых идей состоит в том, что торговая система имеет решающее значение. Без четко определенного набора параметров для входа, выхода, определения размера позиции и стоп-лоссов трейдер просто использует свой инстинкт и эмоции. В какой-то момент это приведет его к чрезмерной торговле и использованию чрезмерно большого размера позиции.

Второй урок — это психология. Хотя Деннис не включил конкретный элемент психологии, проблемы, с которыми сталкивались некоторые ученики при следовании правилам, или их желание повозиться с правилами или пропустить определенные точки входа, показывают, что люди испытывают наибольшие трудности с соблюдением набора правил, даже когда система оказалась чрезвычайно эффективной.

Мы много говорим о важности торговой психологии, потому что это жизненно важный навык для трейдеров. Однако это непросто. Эксперимент по торговле черепахами увлекателен, потому что он показывает, что набор правил жизненно важен, но не менее важен образ мышления, чтобы следовать этим правилам.

Череда небольших убытков может обескураживать, но рынок существует не для того, чтобы исполнять наши желания, и мы должны понимать, что многие совершенно хорошие сделки будут просто закрыты из-за движений рынка. По-настоящему успешный трейдер сможет пережить эти периоды низкой производительности, и, правильно управляя своими потерями и соотношением риска и прибыли, его выигрыши будут больше, чем его потери, что приведет к получению прибыли в течение длительного периода времени.

Лично я считаю, что эксперимент с «черепахами» — это захватывающий взгляд на силу эмоций при принятии торговых решений. Даже с четким набором правил, многие черепахи все еще не могли следовать правилам. В трейдинге человеческая природа и наши интересы часто противоречат друг другу. Какую бы торговую систему вы ни использовали, вам необходимо иметь рациональную, продуманную основу для каждого торгового решения, которое вы принимаете, и последовательно придерживаться всех правил.

3 важных урока, которые вы можете извлечь из стратегии торговли черепах

Судя по данным, которые вы видели, оригинальные правила торговли черепахами больше не работают. Однако принципы, лежащие в основе этой стратегии, по-прежнему актуальные.

Понять концепцию вашей торговой стратегии

Вы должны понимать логику и концепцию своей торговой стратегии, потому что это то, что движет вашей торговой стратегией И если вы понимаете концепцию, лежащую в основе этого, вы можете разработать несколько торговых стратегий на его основе и диверсифицировать свой риск. Но, не понимая этого, вы откажетесь от торговой стратегии, когда наступит просадка, и вы не будете знать, как ее исправить.

Управляйте своим риском

У вас может быть прибыльная торговая стратегия, но без надлежащего управления рисками вы все равно потеряете свой торговый счет.

Ранее модифицированная стратегия торговли черепахами давала годовой доход 32,12% и максимальную просадку 41,51% с риском 1% на сделку. А что, если бы мы увеличили риск до 4%? Что ж, вы получите годовую доходность 75,84% и максимальную просадку 96,82%. Другими словами, мы бы все потеряли, потому что почти невозможно восстановиться после 96% просадки.

Торговая стратегия бесполезна без надлежащего управления рисками.

Адаптируйтесь к меняющимся рыночным условиям

Условия на рынке меняются. Это означает, что торговая стратегия не будет работать постоянно и будет проходить период просадки. Однако бывают случаи, когда торговая стратегия вообще перестает работать (например, торговая стратегия с черепахой). И что теперь?

Вот что вы можете сделать:

- Выясните, насколько эффективна ваша торговая концепция или торговая стратегия. Потому что, если это торговая стратегия, вы можете ее настроить и улучшить.

- Если концепция перестала работать, сэкономьте свое время и перейдите к другой концепции торговли.

- Разрабатывайте торговые стратегии на основе новой концепции, которую вы узнали.