Вы постоянно теряете деньги в трейдинге, что бы вы ни делали? Вы пробовали свечные модели, графические паттерны, торговые индикаторы, но ни один из них не влияет на вашу прибыль. Почему?

Торговые стратегии и методы не являются причиной этого. Напротив, больше всего вреда наносят ваши торговые привычки. Итак, вот 6 торговых привычек, которые заставляет вас терпеть убытки, даже если вы этого не осознаёте.

Вы пытаетесь догнать рынок

Вы, наверное, думаете: «Рынок растет столько дней подряд». «Я хочу быстро разместить заказ на покупку сейчас, прежде чем я упущу еще больше».

И что вы делаете? Конечно, вы нажимаете на кнопку покупки. Дальше, вы знаете, это происходит.

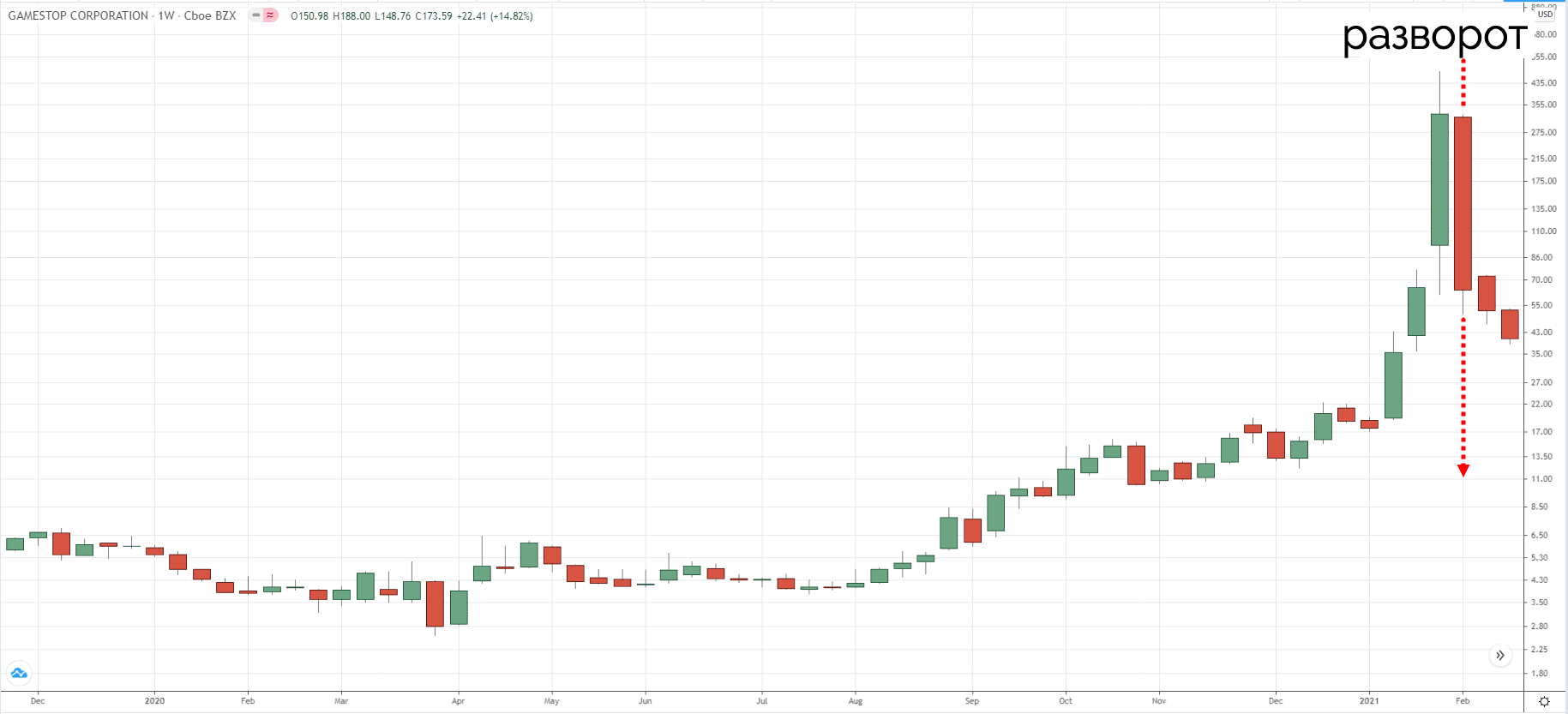

И это цена, которую вы платите за погоню за рынками. Почему это происходит?

Рынок слишком быстро сдвинулся с места. Ему нужно отдохнуть, прежде чем продолжить подъем. Когда вы покупаете около максимумов, чаще всего в данный момент рынок истощен и вот-вот сделает откат (иногда даже разворот). Итак, погоня за рынком — плохая идея.

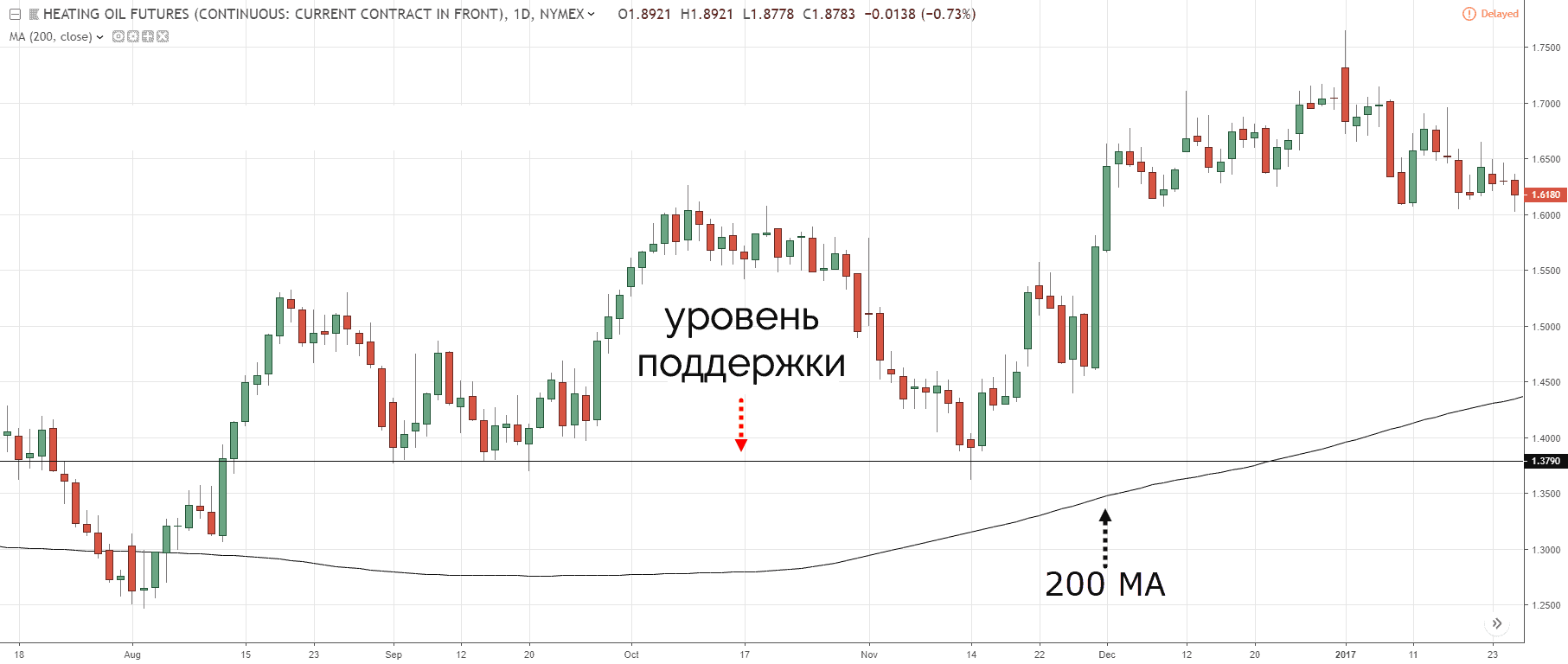

Тогда что нужно делать? Всегда торгуйте от значимой области.

Значимая область относится к области на вашем графике, где давление покупателей может подтолкнуть цену вверх (например, уровни поддержки и сопротивления, скользящая средняя, линия тренда и т. д.).

Так что, если рынок находится в восходящем тренде, поддержка может быть областью ценности.

Как видите, торговля из значимой области позволяет вам рассчитать время входа, когда откат вот-вот закончится. Кроме того, вы можете установить свой стоп-лосс ниже поддержки, что обеспечит вам более выгодное соотношение риска к прибыли по вашей сделке.

Вы используете фиксированный размер позиции

Большинство трейдеров увлечены техническим анализом, свечными моделями, торговыми индикаторами и т. д.

Когда вы видите «что-то хорошее», вы быстро нажимаете кнопку «Купить», не задумываясь о размере своей позиции, что является большой ошибкой. Почему? Потому что без правильного определения размера позиции ваши прибыли и убытки будут случайными.

Вот пример:

Допустим, вы покупаете 1 стандартный лот EUR/USD со стоп-лоссом 20 пунктов. Сколько вы можете потерять? Что ж, это потенциальный убыток в размере 200 долларов (20 x 10 долларов за пункт). А что, если ваш стоп-лосс равен 100 пунктам? Это потенциальный убыток в размере 1000 долларов США (100 x 10 долларов США за пункт).

Вы можете подумать: «Мой стоп-лосс в пунктах будет постоянным». «Таким образом, я могу поддерживать постоянные убытки в каждой сделке».

Что, если вы торгуете на другом таймфрейме, где нет смысла использовать то же количество пунктов, что и стоп-лосс? Например, стоп-лосс в 20 пунктов может работать на 5-минутном таймфрейме, но не на дневном. Или если вы торгуете другой валютной парой с другим значением пункта? Вы понимаете мою точку зрения?

Размер ваших убытков должен быть одинаковым для каждой сделки. Но размер вашей позиции должен быть скорректирован в соответствии с размером вашего стоп-лосса. Более узкий стоп-лосс позволяет увеличить размер вашей позиции. Более широкий стоп-лосс требует меньшего размера позиции.

Вы усредняете свои убытки

Вы купили 1 лот EUR/USD по цене 1,3000. Вскоре цена упала на 50 пунктов, и вы потеряли 500 долларов.

Вы думаете: «Если я куплю еще 1 лот EUR/USD, то смогу быстро выйти в безубыточность, если цена поднимется на 25 пунктов».

И вы покупаете еще один лот EUR/USD по цене 1,2950. Однако далее пара EUR/USD упала на 100 пунктов, что принесет вам убыток в 3500 долларов.

Если бы вы с самого начала сократили свой убыток, это был бы убыток всего в 500 долларов. Но из-за того, что вы уступили своим эмоциям и усреднили свои убытки, убыток перерос в 3500 долларов.

Итак, урок таков: Если рынок показывает, что вы неправы, выходите из сделки. Не усредняйте своих убыточные сделки, потому что это может снежным комом превратиться в нечто, от чего практически невозможно оправиться.

Некоторые опытные трейдеры усредяют свои убытки, чтобы получить лучшую среднюю цену. Но это можно сделать только после того, как вы учтете аспект управления рисками. Например:

Вы можете рискнуть 0,3% своего счета на своей первой позиции. 0,3% на вашу вторую позицию. Итого 0,4% на последней позиции. Таким образом, даже если все 3 позиции достигнут вашего стоп-лосса, это потеря всего 1% вашего счета.

Вы не решаетесь сократить свои убытки

Вы покупаете 1 стандартный лот GBP/USD по цене 1.4300 и имеете стоп-лосс на 1.4250. Это означает, что если цена упадет до 1,4250, вы выйдете из сделки с убытком в 500 долларов (или 50 пипсов). Это нормально, если вы позволите стоп-лоссу сделать свою работу.

Однако вы можете подумать: «Я знаю, что рынок скоро восстановится». «Я буду выглядеть идиотом, если буду продавать прямо сейчас, а затем наблюдать, как рынок развернется вверх». «Пожалуй, я останусь в сделке еще некоторое время».

А что происходит дальше? Рынок падает еще на 500 пунктов. В конце концов, боль от убытков становится невыносимой, и вы заставляете себя закрыть свою позицию. И из-за ваших колебаний убыток в 500 долларов перерос в 5500 долларов.

Итак, суть в следующем. Соблюдайте свой стоп-лосс. Он нужен для защиты вашего торгового счета.

У вас чешутся пальцы

Это относится к открытию сделки, которая не входит в ваш торговый план. Вы хотите азарта на рынках и не хотите сидеть в стороне и ничего не делать. Или, возможно, вы понятия не имеете, что делаете, поэтому просто открываете сделку, когда вам этого хочется.

Неважно, выигрышная это сделка или проигрышная, потому что ваши действия непоследовательны. А когда ваши действия непоследовательны, вы получаете противоречивый набор результатов.

Итак, как решить эту проблему?

Разработайте торговый план

Торговый план — это набор правил, которыми вы руководствуетесь в своей торговле. Вы будете знать, на каких рыночных условиях торговать, когда входить, а когда выходить из сделок, и как управлять своими сделками от начала и до конца.

Это позволяет вам снова и снова выполнять последовательный набор действий, что приводит к стабильным результатам.

Сделайте так, чтобы отклонение от вашего торгового плана было для вас болезненным

Тот факт, что у вас есть торговый план, не означает, что у вас не будет зуда в пальцах. Потому что вам может не хватать дисциплины, чтобы следовать своему торговому плану, даже если он вам полезен.

Решение? Придумайте для себя стимул. К примеру, будьте подотчетны кому-то. Это может быть ваш супруг, друг или кто-то, кому вы доверяете. Сообщите им, когда вы отклонитесь от своего торгового плана, вы будете наказаны. Штраф может быть примерно таким:

Пожертвование 50 долларов в вашу любимую благотворительную организацию. Или мытье посуды в течение недели. Сделайте 100 отжиманий

Вы должны быть уверены, что невыполнение торгового плана причинит вам больше боли, чем следование ему. Таким образом, ваш разум будет стремиться к минимуму боли, связанной с выполнением вашего торгового плана.

Это означает, что ваши действия станут более последовательными, и вы получите более стабильные результаты в своей торговле.

Вы слишком много слушаете других

В наше время вы можете легко получить доступ к тонне информации из Telegram, сайтов, торговых форумов и т. д. Проблема в том, что это может навредить вашим торговым результатам.

Вот пример. Представьте, что кто-то публикует график Tesla и объясняет, почему он настроен оптимистично. Под этим постом есть 100 отметок «Нравится» и поток комментариев, согласных с анализом. Таким образом, вы быстро покупаете акции Tesla в надежде получить от них быструю прибыль.

А теперь самое важное, что если цена Tesla упадет на 30%?

Вы будете продавать, удерживать позицию или купите еще больше? Вы не знаете, потому что торгуете, основываясь на чужом мнении.

Вам может быть интересно: «Что ж, я просто попрошу у оригинального автора обновленную информацию о Tesla». И он скажет вам, что продал свою позицию за небольшую потерю или вовсе вам не ответит.

В любом случае вы проиграете. Поэтому никогда не торгуйте, основываясь на мнении других. Они не скажут вам, как долго они планируют удерживать сделку, когда сократить убыток, а когда зафиксировать прибыль.

Не обращайте внимания на шум вокруг. Верьте только в самого себя.

Подведем итоги

Итак, вот что вы узнали:

- Не гонитесь за рынком, потому что именно тогда рынок собирается сделать откат или полный разворот.

- Отрегулируйте размер вашей позиции относительно вашего стоп-лосса. Таким образом, вы всегда можете рисковать одной и той же суммой в долларах в каждой сделке.

- Не превращайтесь в неудачников. Лучше принять убыток, когда он еще небольшой, и перейти к следующей сделке.

- Сократите свои убытки, когда рынок доказал вашу неправоту без всяких колебаний.

- Никогда не торгуйте из-за скуки или синдрома зуда.

- Мнение окружающих — это шум. Игнорируй это. Сосредоточьтесь на принятии собственных решений, чтобы нести ответственность только перед самим собой.

Очень точно и верно, часть тезисов про меня.