Финансовый термин отскок дохлой кошки (Dead Cat Bounce) — явление, которое происходит во время спада рынка. Сегодня мы разберемся, что оно из себя представляет.

Отскок дохлой кошки — это кратковременное восстановление цены падающего актива. Ралли обычно недолговечно, после чего следует дальнейшее снижение.

То, что делает данное явление отскоком, а не разворотом, — это ситуация, когда цена падает ниже своего изначального уровня. Трейдеры пытаются идентифицировать данное явление по мере его возникновения, чтобы получить краткосрочную прибыль, а также найти возможности для продажи.

Однако основная трудность заключается в том, что невозможно определить, является ли падение рынка отскоком мертвой кошки, до тех пор, пока оно не произойдет. Это похоже на попытки определить, когда рынок достигнет дна, что может оказаться дорогостоящей глупостью для слишком самоуверенного инвестора.

По своей сути данный паттерн — это отличный показатель психологии инвесторов. Он происходит, когда инвесторы запаниковали или были застигнуты врасплох, поэтому эта модель чаще всего встречается на медвежьих и волатильных рынках.

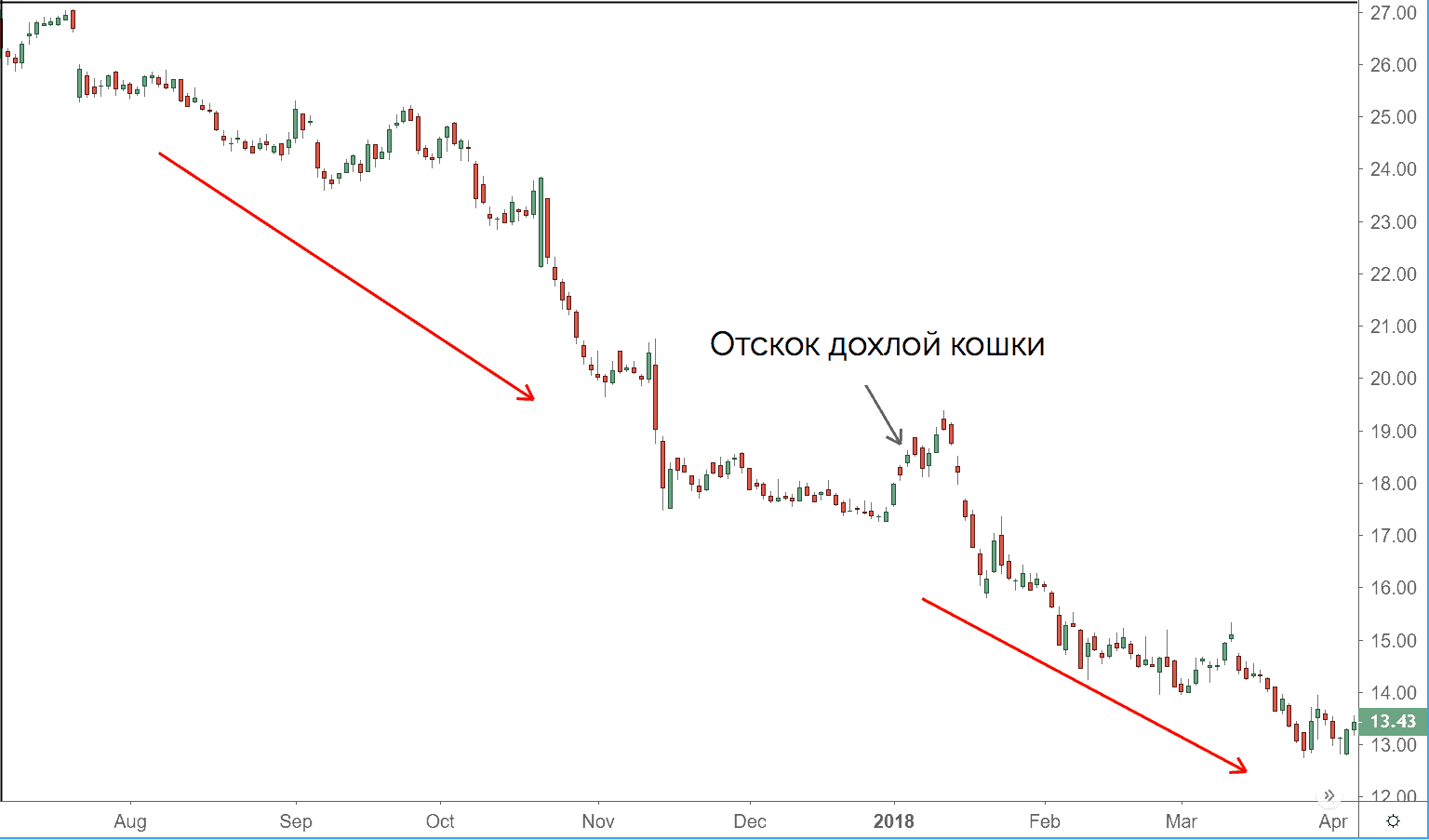

Отскок дохлой кошки на примере

Часто нисходящие тенденции прерываются короткими периодами восстановления — или небольшими подъемами, — когда цены временно растут. Название «подпрыгивание мертвой кошки» основано на представлении о том, что даже мертвая кошка подпрыгнет, если упадет достаточно далеко и достаточно быстро.

Если вы посмотрите на график Blue Apron (NYSE: APRN) с начала апреля до конца сентября 2018 года, вы увидите яркий пример нашего умершего кошачьего друга. Если бы вы купили на пике этого 6-месячного периода восстановления, ваши инвестиции упали бы на 95,66%.

Отскок дохлой кошки — это ценовая модель, используемая техническими аналитиками. Она считается паттерном продолжения тенденции, когда сначала может показаться, что отскок является разворотом преобладающего тренда, но вскоре за ним следует дальнейшее снижение цены.

Краткосрочные трейдеры могут попытаться получить прибыль от небольшого подъема, а инвесторы могут попытаться использовать временный разворот как хорошую возможность для открытия короткой позиции.

Часто нисходящие тренды прерываются короткими периодами восстановления или небольшими подъемами, когда цены временно растут. Это может быть результатом закрытия трейдерами или инвесторами коротких позиций или покупок в предположении, что ценная бумага достигла своего дна.

Аналитики могут попытаться предсказать, что восстановление будет временным, используя определенные инструменты технического и фундаментального анализа. Скачок дохлой кошки можно увидеть в экономике в целом, например, в разгар рецессии, или его можно увидеть в цене отдельной акции или группы акций.

Рассмотрим исторический пример. Цены на акции Cisco Systems (CSCO) достигли пика в 82 доллара за акцию в марте 2000 года, а затем упали до 15,81 доллара в марте 2001 года на фоне краха доткомов. В последующие годы Cisco видела много отскоков дохлых кошек. К ноябрю 2001 года цена акций повысилась до 20,44 доллара, а к сентябрю 2002 года упала до 10,48 доллара.

По состоянию на июнь 2016 года цена акций Cisco составляла 28,47 доллара за акцию, что составляло лишь одну треть от ее пикового уровня во время технологического пузыря 2000 года. К 2019 году акции CSCO достигла 47,50 долларов.

В большинстве случаев отскок дохлой кошки можно идентифицировать только постфактум, а это означает, что трейдеры, которые замечают отскок после крутого спада, могут подумать, что это отскок дохлой кошки, хотя на самом деле это разворот тренда — то есть, вместо того, чтобы быть кратковременным отскоком, ралли может сигнализировать о продолжительном подъеме.

Как торговать данный паттерн?

Как правило, отскок дохлой кошки отражает краткосрочные спекуляции.

Краткосрочные трейдеры, которые работают в течение нескольких дней или меньше, часто скупают падающие активы. Они делают это по разным причинам. Чаще всего это будет использование краткосрочных колебаний в надежде, что акция вернет один или два доллара в ходе дневной торговли.

В некоторых случаях этот интерес может привести к тому, что цена акции снова повысится. В свою очередь, это может вызвать интерес со стороны других покупателей, которые входят в рынок, когда видят, что цена акции восстанавливается. Это может вызвать цикл покупок и роста цен до тех пор, пока, в конце концов, трейдеры снова не продадут акции.

Отскок дохлой кошки также может произойти, когда короткие продавцы выходят из своих позиций.

Если компания выглядит переоцененной, многие трейдеры продадут ее акции, ожидая, что их цена упадет. Однако выход из короткой позиции продажи предполагает покупку акций. Когда несколько трейдеров выходят из короткой позиции, это вызывает шквал покупок. Каждый раз, когда на рынке наблюдается всплеск покупок, это вызывает кратковременный рост цен. Иногда это может привлечь на рынок больше трейдеров, что приведет к дальнейшему росту цены акций.

Отскок дохлой кошки — это ситуация, когда цена падает на 5% или более, продолжает снижаться после открытия, но затем имеет место непродолжительное ралли.

Следите за тем, чтобы цена снова вернулась к цене открытия. Область вокруг цены открытия, вероятно, будет уровень сопротивления. Открывайте короткую позицию только тогда, когда цена снова начинает падать.

Мертвые кошки в конечном итоге возвращаются туда, откуда они отскочили. Хотя ни одна стратегия не работает все время, если цена учитывает открытие и продолжает снижаться, она часто повторно тестирует минимум, созданный до отскока. Следовательно, начальная целевая цена для короткой позиции должна быть чуть выше предыдущего минимума. В идеале вы должны выйти из этой позиции.

Если цена снова начнет расти, закройте оставшуюся часть позиции. Если цена пробивает минимум дня, удерживайте оставшуюся часть позиции и выходите при первых признаках отскока. В этой ситуации хорошо работает жесткий трейлинг-стоп.

Ваш стоп-лосс должен находиться вне досягаемости обычных колебаний, при этом риск должен оставаться под контролем и позволять потенциальной прибыли по сделке перевешивать риск. Выбирайте сделки, которые предлагают соотношение прибыли как минимум 2:1. Если стоп-лосс составляет 0,50 доллара от вашей цены входа, то первая цель должна быть на 1 доллар или более ниже цены входа в соответствии с приведенными выше рекомендациями.

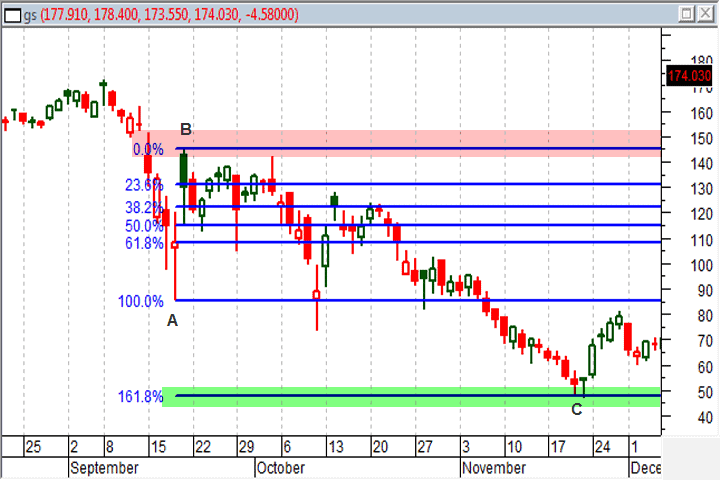

На приведенном выше графике вы можете видеть отскок дохлой кошки, сформированный на Goldman Sachs. Как только происходит пробой вниз, на рынок выходят короткие продавцы.

Определить подпрыгивание дохлой кошки — лишь часть проблемы. Также важна оценка или прогноз вероятного расстояния, на которое акция будет двигаться после подтверждения паттерна. Это вызов как для технических аналитиков, так и для фундаментальных аналитиков. Ориентир по целевой прибыли поможет вам принять более правильные решения о торговой стратегии, которую вы будете использовать, чтобы воспользоваться движением цены.

Мы можем использовать инструмент расширения Фибоначчи, который является одним из основных инструментов, используемых для определения уровней поддержки и сопротивления и построения ценовых прогнозов.

На изображении ниже показано, как проводится этот анализ. Откат Фибоначчи проводится от первого основания после разрыва (точка A) к пробою от сопротивления в месте разрыва (точка B).

Как видно из приведенного выше примера, целевая прибыль была легко достигнута.

Торговля по технической модели цены состоит из трех этапов:

- Сначала идентифицируем паттерн и ждем подтверждения.

- Во-вторых, производится предварительная оценка целевой цены.

- В-третьих, используя информацию, собранную на первых двух шагах, вы можете выбрать правильную торговую стратегию и активно управлять позицией.

Такой подход к возможности помогает максимизировать возможность получения прибыли.