Любой трейдер хоть раз пережил слив депозита. Проблема в том, что большинство ошибок трейдера психологического плана. Их можно прокачать только со временем, либо использовать робота риск-менеджера. Разберем возможные ошибки в порядки их важности.

1 категория (самые опасные)

Ограничение дневной просадки. Самая большая опасность. Так как вы можете попасть в состояние тильта (это как в покере — невезучая рука и потеря всего депозита) Выход: ставить ограничение потерь на день, к примеру 100 пунктов.

Играть на все. Открытие сделки по объему не соответствующему вашему риску. Таким образом можно потерять весь депозит всего лишь за одну сделку Выход: использовать ограничение позиции. К примеру, 0.01 лота на сделку.

Не постоянный стоп-лосс. Новички очень часто отодвигают стоп-лосс в надежде, что цена вернется. Это очень опасно, так как на рынке может быть сильный тренд, который быстро обнулит ваш депозит. Выход: использовать ограничение на стоп-лосс. К примеру, 50 пунктов. Чем меньше будет размер вашего стопа, тем более ювелирный вход в рынок от вас потребуется. Это заставит вас 10 раз предварительно подумать перед каждым входом.

2 категория (средняя опасность)

Несколько открытых сделок. Нет смысла открывать более 3-5 сделок, так как на форекс большинство валют очень сильно коррелируют между собой. Это значит, что тем больше открытых сделок, тем больше шанс попасть в просадку. Выход: использовать ограничение на количество открытых сделок.

Торговля экзотическими парами. Лучше всего использовать для трейдинга только базовые валюту, EUR/USD, GBP/USD и т. д. Другие валюты на форекс могут быть подвержены большей волатильности, а значит там будет больший спред, и вам потребуется больший размер стопа. Выход: лучше заранее ограничить свою торговлю выбранными валютными парами.

Избегать корреляция. Лучше не открывать сделки по двум близким к корреляция валютным парам. Например, купить GBPUSD и EURUSD. Выход: поставить себе ограничение на сделки по корреляционым парам.

Лимитные или стоп-ордера. Лучше входить в рынок только отложенными ордерами. Торопиться здесь незачем. Лучше 7 раз отмерить и тщательно обдумать каждую точку входа. Во-первых, используя лимитный ордер вы получаете лучшую цену. Во-вторых, это будет вход в рынок без эмоций. Выход: не открывать рыночные ордера, а использовать только лимитные или стоп-ордера.

Что нельзя проконтролировать?

Вход по стратегии. Торговая стратегия — очень важный параметр, благодаря ей и будет работать ваша система. При ручной торговле проконтролировать себя будет очень трудно, так как голова человека намного умнее компьютера. Здесь вам поможет только опыт и время.

Умение удерживать открытые позиции и не выходить из рынка раньше времени. Очень важный пункт. Только благодаря ему ваш депозит начнет увеличиваться. Это развивается только со временем, так все время хочется побыстрее зафиксировать прибыль. Учиться ждать и всегда соблюдать соотношение риска к прибыли — в этом ключ к успеху.

Как избежать слива депозита и научиться торговать?

Многие трейдеры задумываются, как научиться торговать на финансовых рынках. Многие ищут супер стратегию, которая решит все ваши проблемы. Но дело не в этом. Все намного сложнее. Трейдинг — это анализ самого себя, борьба со своими эмоциями и психологическими проблемами.

Не стоит зацикливаться на поиске лучшей торговой стратегии. Вы можете использовать интуитивный трейдинг и доверять своей интуиции. А интуиция — это наш опыт, который и подсказывает, где заключается правильное решение.

5 составляющих успешной торговли:

Психология — 50%. Это самое важное в трейдинге. Постоянный контроль своих эмоций, которые будет очень трудно контролировать. Контроль приходит только со временем. Можно контролировать эмоции с помощью робота, который ограничивает дневную просадку, не дает увеличить стоп-лосс и т. д.

Стратегия + тестирования — 20%. У вас должно быть свое понимание рынка, правила входа и выхода. Тут не может быть сумбура, все должно быть четко по правилам. Стратегия можно получить только благодаря тестированию. Вы должны будете проверить на истории, будет ли она работать, найти ее плюсы и минусы, спланировать потенциальную доходность.

Управление капиталом — 15%. Очень важная составляющая, так как в каждой сделке надо использовать постоянный риск, проверенный временем. Депозит трейдера — это самое ценное, что у него есть. Трейдер может работать, только когда он есть, поэтому берегите свой депозит.

Инструменты — 10%. Это удобства торговли, как и у строителя должен быть удобный шуроповерт или дрель. Также и в трейдинге у вас должны быть свои помощники. К примеру, экономический календарь сообщает о новых событиях. Индикаторы или советники помогают вашей торговли.

Статистика — 5%. Благодаря ей Вы отточите свою стратегии и поймете свои слабые и сильные стороны. Вы можете использовать торговый журнал или дневник сделок, которые помогут вам проанализировать вашу статистику. Например, вы можете увидеть, что пары с JPY и CAD у вас плохо идут, поэтому вы можете исключить их из своей торговли.

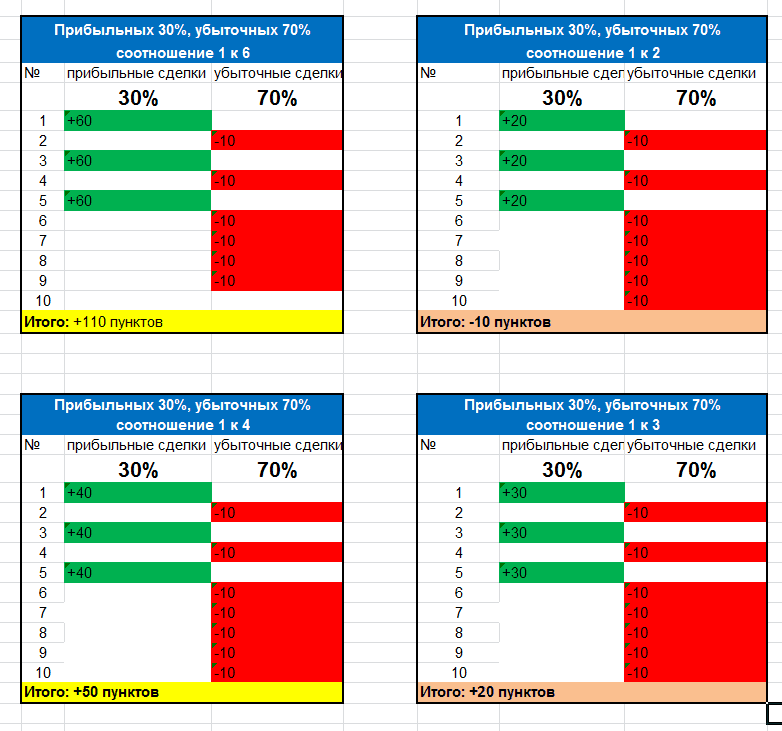

Правильное соотношение риска к прибыли

Очень важно понимать, что такое управление капиталом и как этим пользоваться. Торговать прибыльно без статистики и правил мани-менеджмента не получится. Только используя постоянный стоп-лосс, тейк-профит и объем позиции, вы можете рассчитывать на стабильную прибыль.

Я нарисовал схему, в которой видно количество сделок, а также соотношение тейк-профита к стоп-лоссу. Из схемы можно сделать вывод, минимальное прибыльное соотношение риска к прибыли — это 1 к 4.

При риске 1%, нужно проиграть 100 сделок подряд, чтобы произошел слив депозита. На практике, чтобы торговать при таком риске, нужен депозит 1000$ при риске 10$, и 10.000$ при риске 100$. Если 3 дня подряд идут убыточные сделки, стоит прекратить свою торговлю и взять паузу.

Форекс мировой лохотрон