Каждый день тысячи трейдеров приходят на финансовые рынки. И на это есть веская причина: здесь можно заработать много денег. Однако все мы совершаем ошибки трейдера и в результате теряем свой с трудом заработанный капитал. Как можно избежать данных ошибок и сделать свою торговлю более прибыльной?

В этой статье мы обсудим некоторые распространенные ошибки и подводные камни, с которыми сталкиваются начинающие, а также более опытные трейдеры.

Отсутствие подготовки

Одной из наиболее распространенных ошибок трейдера является отсутствие подготовки. Трейдинг — это одна из самых сложных профессий. Здесь постоянно нужно оставаться чрезвычайно конкурентоспособным и постоянно поддерживать свое преимущество на рынке, даже когда вы хорошо подготовлены. Однако многие новички плохо подготовлены к выходу на рынок. Они чувствуют себя так, как будто у них все получится, и в результате у них отсутствует какая-либо подготовка перед торговой сессией.

Вы должны понимать, что вы конкурируете с крупными финансовыми учреждениями, хедж-фондами и другими профессионалами рынка, которые очень хорошо подготовлены. И для того, чтобы вы могли конкурировать с ними на одном игровом поле, вы должны, по крайней мере, каждый день выполнять домашнюю работу, а также постоянно изучать рынки, на которых вы торгуете.

Независимо от того, являетесь ли вы фундаментальным трейдером или техническим трейдером, у вас должна быть ежедневная рутина, которой вы следуете, чтобы при выполнении своего торгового плана вы делали все безупречно и без эмоциональных колебаний.

Вы не ограничиваете свои убытки

Я уверен, что вы слышали истории о том, как трейдеры последовательно зарабатывали деньги, а затем целиком их теряли. Почему так происходит?

С точки зрения психологии все всегда хотят быть правыми. Поэтому неудивительно, что многие трейдеры имеют данную установку. Желая всегда оставаться правым, вы не будете ограничивать свои убытки, когда цена пойдет не в вашу сторону. Потому что, когда вы принимаете убытки, вы признаете, что ошиблись.

Поэтому вместо того, чтобы ограничивать свои потери, вы надеетесь и ждете, что рынок в конце концов развернется в вашу сторону, и вы сможете оказаться правыми в своем прогнозе. Иногда это может случиться, но в итоге вы потеряете гораздо больше.

Трейдинг состоит не в том, чтобы всегда быть правым. А в том, чтобы как можно быстрее признать свою неправоту и сократить свои потери.

Риск-менеджент в трейдинге важнее всего. И один из лучших способов управлять своими рисками — это всегда использовать стоп-лосс. Я бы сказал, что вы должны только использовать стоп-лосс для каждой сделки.

Многие начинающие трейдеры либо предпочитают использовать «ментальный стоп» с заранее определенным уровнем, на котором они планируют выходить с убытком. Или, что еще хуже, они вообще отказываются использовать стоп-лосс, поскольку они настолько уверены в своей позиции, что больше ни о чем не думают. Оба из этих подходов кардинально ошибочны.

Что касается первого подхода в пользу использования ментального стоп-лосса, я полагаю, что для трейдера это просто повод остаться больше времени в рынке. Если они уже определили точку признания сделки недействительной, тогда данной сделке не следует давать дополнительное время, и, следовательно, лучше всего будет использовать жесткий стоп-лосс.

По поводу второго подхода я могу сказать следующее:

«Единственная уверенность на рынке — это неопределенность».

Крупные и неожиданные убытки, вызванные торговлей без стопов, являются ошибкой многих начинающих трейдеров.

Плохое соотношение риска к прибыли

Многие начинающие трейдеры ошибочно полагают, что лучшие торговые стратегии — это те, которые показывают самое высокий процент прибыли. В результате они обычно выбирают стратегии, в которых коэффициент выигрыша составляет 70%, 80% или даже 90%. Но эти стратегии часто имеют высокий риск слива всего депозита, потому что они, как правило, имеют очень низкое соотношение риска к прибыли.

Давайте рассмотрим два примера. Одна из них — стратегия с высоким уровнем прибыли, а другая — стратегия с умеренным уровнем прибыли:

Стратегия А выигрывает в 70% случаев, при этом сумма за прибыльную сделку равна половине суммы за убыточную сделку. Стратегия Б выигрывает в 40% случаев, а сумма за прибыльную сделку в 2 раза превышает сумму за убыточную сделку.

Какую из этих двух стратегий вы считаете более выгодной? Если бы вы ответили на Стратегию Б, то вы были бы правы. Хотя эта стратегия имеет гораздо более низкий процент прибыли. Давайте посмотрим, почему это так:

Ожидаемая доходность рассчитывается следующим образом (допустим при этом, что наш депозит составляет 500$):

(Процент прибыли x Средний размер выигрыша) — (Процент убытка x средний размер убытка)

(70% x 250) — (30% x 500) = 25$

Стратегия Б:

(40 x 500) — (60 x 250) = 50$

Трейдеры не должны верить мифу, согласно которому стратегии с более высоким процентом прибыли лучше, чем стратегии с более низким уровнем прибыли. Трейдерам следует ориентироваться не только на процент прибыли, но также принимать во внимание соотношение риска к прибыли для каждой сделки.

Вы фиксируете прибыль на эмоциях

Когда я только начинал торговать на форекс, я постоянно терял деньги. Казалось, что рынок всегда идет против меня. Поэтому я часто забирал слишком мало прибыли из-за страха, что рынок вновь развернется, и я снова ничего не заработаю.

В итоге я все равно терял деньги. К примеру, из 10 сделок у меня были 6 убыточных и 4 прибыльные. На убыточных сделках я потерял 600$, на прибыльных заработал 400$. В итоге общий убыток составил 200$.

Моя прибыль была слишком маленькой, потому что я слишком рано выходил из прибыльных сделок. Эта ошибка трейдера постепенно опустошала мой депозит.

Поэтому не закрывайте свои сделки из-за страха, что цена развернется. Дождитесь очевидного сигнала на разворот. Такая стратегия гарантирует, что вы будете получать больше прибыли, чтобы компенсировать свои потери.

Переторговка

То, что привлекает многих новых трейдеров, часто приводит к их финансовому краху. Я имею в виду соблазн быстрых денег и возможность находиться в рынке в режиме 24/5.

Начинающие трейдеры считают, что для того, чтобы заработать на рынках, нужно торговать круглосуточно. Однако это далеко от истины. На самом деле, я бы сказал, что истина прямо противоположна. Вместо торговли на 5-минутном таймфрейме гораздо эффективней финансово и эмоционально торговать на более высоких таймфреймах, таких, как 4-х часовой или дневной график.

Помимо того, что эти более высокие таймфреймы предлагают более качественные торговые настройки, они также имеют преимущество в снижении транзакционных издержек из-за менее частой торговли.

Важно не то как часто вы торгуете, а то, насколько хорошо вы торгуете. Нам не платят за часы, проведенные на рынке. Поэтому сделайте шаг назад и начните концентрироваться на совершении более редких и качественных сделок.

Выбор неправильного размера позиции

Опытные трейдеры знают, что определение размера позиции имеет решающее значение для успеха в трейдинге. На самом деле, зачастую это разница между успехом или провалом. Поэтому важно придерживаться строгих параметров для определения размера позиции и используют какую-то фиксированную модель расчета. При этом никакие догадки или интуиция не должны быть вовлечены в этот процесс.

К примеру, профессиональный трейдер, основываясь на своем торговом плане, может выделить 2% своего капитала на любую сделку. Это будет считаться 2% фиксированной дробной моделью. Таким образом, если у трейдера есть счет в 50 000$ долларов, максимально допустимый риск будет равен 1000$. И если трейдер, основываясь на анализе своих графиков, решил, что наиболее логичный уровень стопа составляет 450$ от цены входа, тогда ему будет разрешено выделить максимум 2 лота на данную сделку.

Начинающие трейдеры часто рассчитывают риск на основании от последней сделки, а не полагаются на заранее спланированную модель определения размера позиции. Они часто используют слишком большие позиции после прибыльных сделок и часто оказываются не на той стороне рынка, что, в свою очередь, приводит к большим потерям.

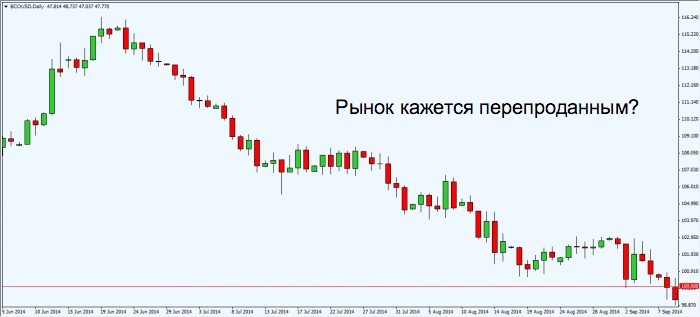

Убежденность, что рынок перекуплен или перепродан

Я вырос в семье со средним доходом, поэтому мы постоянно экономили деньги. Часто мы покупали товары, которые продавались по минимальной цене на распродаже. Но как это связано с трейдингом? В свои первые дни на рынке я использовал тот же принцип в своей торговле: я хотел покупать по минимальным ценам и продавать по самым высоким.

Поэтому, когда цена находилась на минимальных значениях, я ожидал разворота и ждал сигнала на откат. Но часто тренд продолжал свое движение, а разворот так и не происходил.

Поскольку я считал, что рынок находился в состояни перепроданности, я упускал продолжительные тренды. Эта модель поведения обошлась мне множеством упущенных возможностей.

Поэтому теперь я всегда знаю, что рынок никогда не бывает слишком перепроданным или перекупленным.

Избыточный анализ

Трейдинг может быть очень увлекательным. У вас есть доступ к множеству индикаторов, торговых инструментов и стратегий.

Как и большинство начинающих трейдеров, я пытался изучить каждую новую торговую стратегию, о которой я узнавал. Прайс экшен, индикаторы, гармонические паттерны — я перепробовал все это.

Поскольку я использовал несколько торговых стратегий одновременно, часто случались ситуации, когда я получал два противоположных сигнала. К примеру, сетап прайс экшен указывал на то, что нужно покупать, в то время, как индикаторы указывали на перекупленность. Из-за множества сигналов мне было трудно войти в сделку.

Поэтому я отказался от всех торговых стратегий, которые для меня не работали либо не подходили моему стилю торговли. Когда я это сделал, я смог анализировать рынок более четко и объективно.

Эмоциональность

Часто начинающие трейдеры испытывают эмоциональные подъемы и спады в своей торговле. Когда цена идет в их сторону, они чувствуют радость. Когда цена идет против них, они чувствуют грусть и разочарование. Когда они получают убыточную сделку, ими овладевают отчаяние и депрессия.

Когда появляется новая торговая возможность, трейдеры продолжают испытывать эмоции от прошлых сделок. Если прошлая сделка была неудачной, трейдеры будут не решаться открыть новую. Если сделка была удачной, трейдеры могут бездумно открывать сделки, не полагаясь на качество торгового сигнала и часто нарушая свой торговый план.

Эмоции не должны определять ваши торговые решения. Хорошей новостью является то, что если вы продержитесь в трейдинге достаточно долгое время, эмоции уже не будут для вас проблемой. Вы будете понимать, что рынок слишком непредсказуем, чтобы переживать по этому поводу.

Нет необходимости поддаваться эмоциям, потому что они мешают вашей торговле.

Микро-менеджмент сделок

Частой ошибкой трейдеров является переход на более низкие таймфреймы для более точного анализа открытой сделки.

К примеру, на 4-х часовом графике вы открываете сделку на продажу по EUR/USD, когда цена тестирует 20 EMA. Ваши стопы размещены на уровне 50 EMA.

Цена движется в вашу пользу, и следующая свеча поглощает предыдущую. Вы рады тому, что все идет так, как вы и планировали.

Далее вы видите пин бар, который направлен против вас. Вы начинаете волноваться, что цена развернется, и думаете, что может будет лучше забрать ту прибыль, которая пока еще есть?

Вы открываете 15-минутный таймфрейм, чтобы увидеть движение цены во всех деталях, и замечаете, что цена формирует более высокие максимумы и минимумы против вашей позиции. Вам кажется, что это говорит о смене текущей тенденции и что лучше будет забрать прибыль, которая пока еще есть.

Однако через несколько дней график старшего таймфрейма уже выглядит так.

Если бы вы следовали своему первоначальному плану и не обращали внимания на младшие таймфреймы, вы могли заработать еще 600 пунктов.

Поэтому никогда не опускайтесь на более низкий таймфрейм для управления открытой позицией. Ориентируйтесь только на текущий таймфрейм для поиска точки входа, постановки стоп-лоссов и тейк-профитов.

Управление своей позиции, возможно, является одним из самых сложных аспектов в трейдинге. И причина этого в том, что в тот момент, когда вы входите в сделку, ваш объективный анализ куда-то пропадает. Вы становитесь предвзятым и начинаете видеть то, что вы хотите видеть. При этом ваше подсознание отфильтрует вещи, которые не соответствуют вашему плану на прибыль.

Отличным способом торговли будет использование стратегии «установил и забыл». В рамках этого стиля управления торговлей вы осуществляете весь анализ до входа в рынок, когда вы наиболее объективны. Вы определяете и устанавливаете свой стоп-лосс и цель взятия прибылив тот самый момент, когда открываете новую позицию. И далее вы просто позволяете рынку сделать свое дело.

Усреднение

Усреднение убыточных сделок — это самая серьезная ошибка из всех, которые может совершить трейдер.

Многие трейдеры соблазняются усреднением убыточных сделок, потому что на первый взгляд это кажется верной ставкой. Давайте посмотрим на это с точки зрения рулетки на мгновение. У вас есть почти 50% шанс выиграть или проиграть, сделав ставку на красное или черное.

Вы решаете, что удваиваете размер ставки каждый раз, когда проигрываете, и в результате вы должны выйти вперед. Вы начинаете со 100 долларов и удваиваете ставку каждый раз, когда проигрываете. Вот как будет выглядеть этот сценарий после 8 последовательных потерь, что характерно как для рулетки, так и для трейдинга:

- 100$

- 200$

- 400$

- 800$

- 1600$

- 3200

- 6400

- 12 800

Хотя это довольно упрощенный пример, он должен показать вам, что усреднение сделок — это ужасная стратегия для рулетки и еще худшая для финансовых рынков. Рано или поздно вы целиком потеряете свой депозит.

Слишком большое внимание к убыточным сделкам

Одна из самых распространенных ошибок, которые совершают начинающие трейдеры, заключается в том, что они приравнивают убытки к неудаче. И это особенно верно для тех, кто достиг больших высот в своей профессии. Эти люди привыкли все делать правильно и достигать своих целей. И когда они используют данный подход на финансовых рынках, это разрушает их психику.

Прежде всего, любой, кто вступает в мир трейдинга, должен понимать, что убытки являются неотъемлемой частью торговли. Они должны принять и преодолеть негативные эмоции, связанные с убыточными сделками.

Профессиональные трейдеры, с другой стороны, осознают, что трейдинг — это игра вероятностей, и что ни одна сделка или даже череда сделок не имеют большого значения. Таким образом, выигрышная сделка или проигрышная сделка не влияет на их эмоциональный настрой.

Трейдеры-любители гораздо более подвержены влиянию недавних сделок, а это означает, что их настроение и действия на рынке находятся под сильным влиянием последних результатов их торговли. Эти трейдеры должны предпринять необходимые шаги, чтобы рассматривать потери как необходимую составляющую.

Не следование торговому плану

Если вы хотите быть последовательно прибыльным, вам необходимо придерживаться последовательного комплекса действий. Именно поэтому вам нужен торговый план.

Торговый план имеет решающее значение для вашего успеха, поскольку он дает вам четкие правила о том, как вести себя на рынке. Точки входа и выхода, размер позиции, уровень риска — ваш торговый план должен учитывать все это.

Однако могут случаться ситуации, когда вы будете отклоняться от своего торгового плана и открывать сделки, поддаваясь текущей ситуации на рынке или своему настроению.

К примеру, я сторонник трендовой торговли и мне нравится входить в рынок только в период трендовых движений.

Однако если рынок находится в консолидации, и я вижу, что цена находится возле уровня сопротивления, а стохастик указывает на перепроданность, я могу поддаться соблазну и открыть сделку.

Чем опасен такой подход:

- Ваша торговля становится беспорядочной, вы отвлекаетесь от поиска только прибыльных сетапов по вашей стратегии.

- Это может привести к избыточной торговле, заставляя вас быть эмоциональным и перестать объективно анализировать рынок.

Поэтому никогда не стоит находить какие-либо оправдания для входа в рынок вопреки торговому плану. Это принесет вам больше вреда, чем пользы. Сосредоточьтесь только на одном подходе и не отвлекайтесь ни на что другое.

Поиск Грааля

Одна из вещей, которую мы все ценим — это способность делать выбор. Наличие выбора — замечательная вещь в большинстве частей нашей жизни, но в трейдинге это может это иногда удерживает нас от полной реализации нашего потенциала.

Что я имею в виду? Проще говоря, свобода выбора с точки зрения торговых стратегий и систем часто может привести нас к бесконечному пути к совершенству.

Если вы были в этой игре какое-то время, вы знаете, что там нет торговой системы Святого Грааля. У Goldman Sachs его нет, у J.P. Morgan его нет, и у нас, как у розничных трейдеров, его точно никогда не будет. Чем раньше начинающие трейдеры это поймут, тем быстрее они смогут торговать более продуктивно.

У успешных трейдеров есть определенное преимущество, и они используют это преимущество на рынке всякий раз, когда появляется такая возможность. Они знают, что могут совершить ошибки трейдера, и что будут убыточные сделки, даже череда убыточных сделок, однако это не помешает им придерживаться своей стратегии.

Начинающие трейдеры должны также сосредоточиться на выборе стиля торговли, который будет соответствовать их личности. Затем они должны применить выбранную стратегию на рынке и дать ей достаточно времени. Лишь после этого они могут подумать о том, чтобы перейти к какой-либо другой стратегии.

Отсутствие дневника торговли

Любой успешный владелец бизнеса скажет вам, что ведение постоянных записей очень важно. Это необходимо не только для налогообложения, но это также позволяет владельцу бизнеса знать, откуда поступают доходы и расходы. Они могут использовать эту информацию, чтобы сократить ненужные расходы и добиться лучших результатов.

Для трейдера наши доходы — это прибыль от выигрышных сделок, а наши расходы — наши убытки от проигрышных сделок. Если у нас нет подробного журнала нашего мыслительного процесса и событий, связанных со сделками, как мы можем ожидать улучшения своих результатов?

Поэтому важно, чтобы трейдеры вели торговый журнал и регулярно просматривали его. Это, вероятно, один из лучших советов для начинающих. Постарайтесь разобраться в том, что работает, а что не работает.

Если вы серьезно относитесь к трейдингу как к реальному бизнесу, а не просто как второстепенному хобби, вы должны начать с торгового журнала.

Осуждения себя

Хорошая сделка не обязательно должна быть прибыльной. Хорошая сделка — это сделка, в которой вы до конца следовали своему торговому плану.

Представим следующую ситуацию. Вы открываете позицию, и цена сразу начинает двигаться в вашу сторону. Вы используйте трейлинг стоп. Прибыль постепенно увеличивается, и ваше настроение поднимается. Однако вскоре вы замечаете, что цена постепенно разворачивается и начинает идти против вас, в конце концов достигая вашего трейлинг-стопа. Вы начинаете себя упрекать, говоря себе, что если бы вы были более терпеливы и не подтягивали трейлинг-стоп, можно было бы заработать больше.

Однако нельзя наверняка сказать, куда будет двигаться рынок. Также невозможно выходить из сделок на максимумах или минимумах ценового движения. Поэтому не осуждайте себя, если в одной из сделок вы не смогли заработать на всем потенциальном движении. Это нормально, и такие ситуации будут случаться постоянно.

Ошибки трейдера: подведем итоги

Трейдинг похож на спортивную дисциплину. Последовательные действия и привычки определяют в итоге победителя. Разобранные нами ошибки трейдера помогут вам улучшить свою торговлю и начать планомерно работать над собой. В конце концов, Рим не был построен за один день, так и успешные трейдеры не появляются сразу же.

Первым шагом в исправлении ваших ошибок является их признание. Потратьте некоторое время, чтобы рассмотреть каждую из этих распространенных торговых ошибок и посмотреть, какие из них наиболее актуальны для вас

Вы должны приложить согласованные усилия для улучшения своих слабостей. Имейте в виду, что нет конечного пункта, когда дело доходит до торговли. Мы все должны постоянно совершенствоваться. Даже 10–летний ветеран в трейдинге скажет вам, что он все еще учится чему-то новому и постоянно ищет способы повысить эффективность своей торговли.