Стоп-лосс — это лимитный ордер, который защищает вас от дальнейших потерь, когда цена движется против вашей позиции. В этой статье мы рассмотрим различные стратегии постановки стоп-лосса, которые можно использовать для минимизации риска и максимизации прибыли.

Зачем нужен стоп-лосс?

Правильно использованный стоп-лосс:

- Позволяет не лишиться всего депозита за одну сделку.

- Ликвидирует убытки и освобождает маржу для новых сделок.

- Сводит к минимуму возможные потери.

К примеру, вы покупаете акции Apple по 170$, а стоп-лосс размещаете на уровне — 160$. Это означает, что если цена акций Apple упадет до 160$, ваша сделка автоматически закроется, и вы ограничите свой убыток до 10$.

Торговля со стоп-лоссом ограничивает ваши потери и сохраняет торговый депозит от внезапного движения цены не в вашу пользу. Вы можете воспринимать стоп-лосс как своеобразную страховку. Вам приходится постоянно выплачивать небольшие премии, но страховка защитит вас от больших денежных потерь в случае внезапных движений рынка против вашей позиции.

Правила постановки стоп-лосса часто понимаются неправильно в обычной розничной торговле. Однако должно быть ясно, что вы никогда не можете войти в сделку без стоп-лосса. Не только потому, что вы рискуете потерять слишком много на одной сделке, но также вы легко стать жертвой эмоциональных торговых ошибок.

Когда вы знаете, где находится ваш стоп-лосс (и почему вы его размещаете там), вы будете чувствовать меньше искушения нарушить свои правила постаноки стопов и с большой вероятностью будете придерживаться своего первоначального плана.

Где размещать стоп-лосс?

Как часто в трейдинге с вами случались ситуации, что цена задевала ваш стоп-лосс, а потом шла в сторону тейк-профита? Или вы пытались словить большое трендовое движение, но ваш стоп был выбит на коррекции? Вам начинает казаться, что рынок специально охотится за вашими стопами? На самом деле ваши стопы задеваются потому, что вы ставите их в те же самые места, как и большинство других трейдеров. Именно это делает вас легкой добычей для охотников за стопами. Но эту ситуацию можно изменить.

Стоп-лосс всегда должен размещаться за определенным барьером. Что может служить этим барьером?

- Уровни поддержки и сопротивления.

- Недавние максимумы или минимумы свечей.

- Психологические уровни.

Ключом к постановке хорошего стоп-лосса является наличия как можно большего количества препятствий на пути цены.

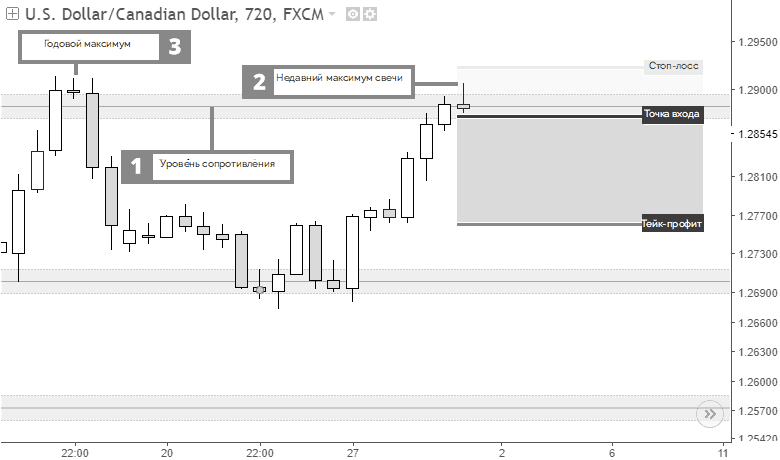

Мы открываем короткую сделку по валютной паре USDCAD. Первое, что нам нужно отметить при открытии позиции на разворот — это область сопротивления. Мы будем использовать этот уровень для постановки стоп-лосса. Однако лучше всего будет не размещать стоп-лосс точно на уровне, а установить его на определенном расстоянии.

Часто цена повторно тестирует уровень, при этом нередко случаются ложные пробои. Наверняка вы знаете, как бывает обидно, если сначала стоп-лосс выбивается ценой, а затем цена идет в выбранном вами направлении. Поэтому мы всегда размещаем наш стоп за уровнем на некотором отдалении.

В дополнение к размещению стоп-лосса выше уровня сопротивления мы можем его установить выше последнего максимума свечи. Когда быки теряют контроль над ценой, для них становится сложно преодолеть последние максимумы, поэтому размещение нашего стопа на этом уровне обеспечивает дополнительную защиту для нашей позиции.

Часто трейдеры стремятся сократить размер своих стоп-лоссов. Это нормально, так как делая стопы более плотными, вы обеспечиваете лучшее соотношение риска к прибыли для своих позиций. Однако вы должны оставлять цене достаточно свободного пространство для движения.

Психологические уровни являются дополнительным барьером, который может сдерживать цену. Психологические уровни могут быть годовыми максимумами или минимумами, или же равняться круглым числам, таким как 1.0000 или 1.5000. Эти уровни всегда крайне важны, поскольку они действуют как психологические барьеры. Рынок движется людьми, и люди всегда реагируют на важный психологический уровень.

На нашем графике мы установили стоп-лосс выше годового максимума, так как мы ожидаем, что годовой максимум будет психологическим барьером, который еще сильнее обезопасит нашу позицию.

Постановка стоп-лосса в прайс экшен

Постановка стоп-лосса в прайс экшен зависит от используемой вами торговой стратегии.

В торговле пин баров стоп-лосс следует размещать за хвостом пин бара. Это касается как бычьих, так и медвежьих пин баров.

Если цена достигает стоп-лосса, торговая настройка пин бара становится недействительной. Никогда не стоит думать о стоп-лоссе как о чем-то плохом. Просто рынок дает вам обратную связь, которая показывает, что пин бар не был достаточно сильным.

Для внутреннего бара стоп лосс можно разместить в одном из двух мест. Либо за максимумом или минимумом материнского бара, либо за максимумом или минимумом внутреннего бара.

Наиболее безопасное размещение стоп-лосса для внутреннего бара — это максимум или минимум материнского бара. В данном случае у вас будет больше свободного места между ценой входа и стоп-лоссом. Как и в случае с пин баром, если цена достигнет вашего стоп-лосса, торговая настройка по внутреннему бару становится недействительной.

Еще один вариант размещения стоп-лосса для внутреннего бара — на максимуме или минимуме самого внутреннего бара. Преимущество этого метода в том, что он обеспечивает лучшее соотношение риска к прибыли, однако ваш стоп-лосс может быть случайно задет ценой.

Какие есть способы постановки стопов?

Существуют три способа постановки стоп-лоссов, которые можно использовать в трейдинге:

- Стоп-лосс по волатильности.

- Стоп-лосс по времени.

- Структурный стоп-лосс.

Стоп-лосс по волатильности

Стоп-лосс по волатильности учитывает текущую волатильность цены на рынке. Индикатором, измеряющим волатильность, является средний истинный диапазон или индикатор ATR.

Вам нужно определить текущее значение ATR и умножить его на коэффициент по вашему выбору.

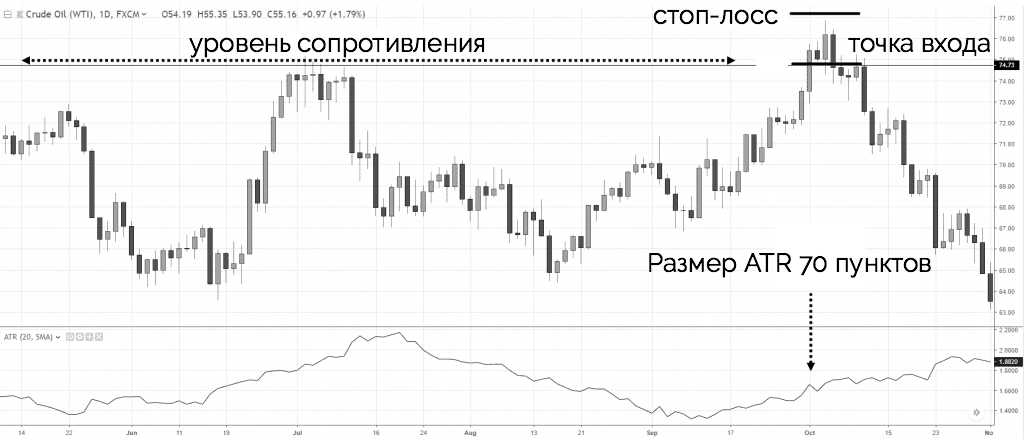

На картинке выше ATR равен 71 пункту. Мы умножаем это значение на 2 и получаем 142 пункта. Это и будет размером вашего стопа.

Преимущество этого метода в том, что стоп-лосс основан на текущей волатильности рынка и это объективный способ определить, какой размер стопа вам нужно использовать. Недостаток этого метода в том, что, как и любые другие индикаторы, индикатор ATR немного отстает от текущей рыночной ситуации.

Стоп-лосс по времени

Стоп по времени определяет, когда нужно выходить из сделки в зависимости от времени, которое прошло с начала открытия позиции. Вместо того, чтобы выходить из рынка в зависимости от значения цены, вы выходите после того, как пройдет определенное количество времени.

Для начала нам нужно определить этот временной промежуток. К примеру, мы зашли в шорт на уровня сопротивления. Но через 5 дней цена существенно не сдвинулась от уровня, поэтому мы закрываем эту сделку:

Свободные деньги на вашем счету должны работать и приносить прибыль. По истории вы можете выяснить, какое оптимальное время стоит наблюдать за ценой. Однако торгуя подобным образом, вы можете упустить прибыльную сделку, когда цена начнет двигаться в сторону тейк-профита спустя отмеренный промежуток времени.

Структурный стоп-лосс

Структурный стоп-лосс берет во внимание текущее состояние рынка относительно уровней. К примеру, цена обычно разворачивается от уровня поддержки и идет вверх. Поэтому стоп-лосс можно поставить под уровень поддержки.

В данном способе вы точно знаете, когда окажетесь неправы, если структура рынка будет нарушена. С другой стороны, если уровни находятся далеко друг от друга, вам потребуется достаточно большой стоп-лосс. Поэтому вам придется уменьшать размер позиции, чтобы сохранить текущий уровень риска.

Случалась ли с вами ситуация, когда цена сначала задевала ваш стоп-лосс, а затем направлялась в нужном вам направлении? Подобные движения цены могут кого угодно свести с ума. Однако этим неудачам может быть простое объяснение: вы устанавливаете слишком плохие стопы.

Фиксированный стоп-лосс

Фиксированный стоп-лосс — это большая ошибка. Потому что каждый торговый инструмент движется по-своему в определенный промежуток времени.

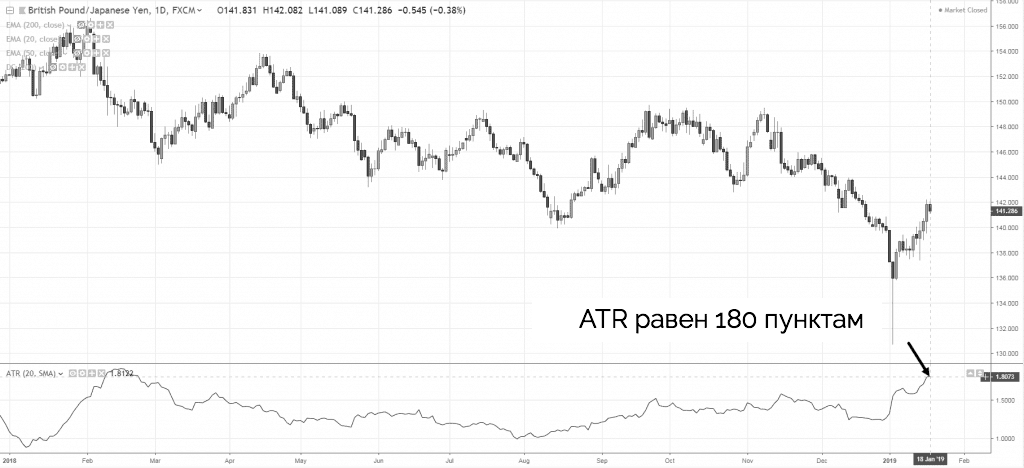

К примеру, GBP/JPY имеет ATR в размере 180 пунктов:

Это означает, что в среднем каждый день данная валютная пара перемещается примерно на 180 пунктов от открытия к закрытию.

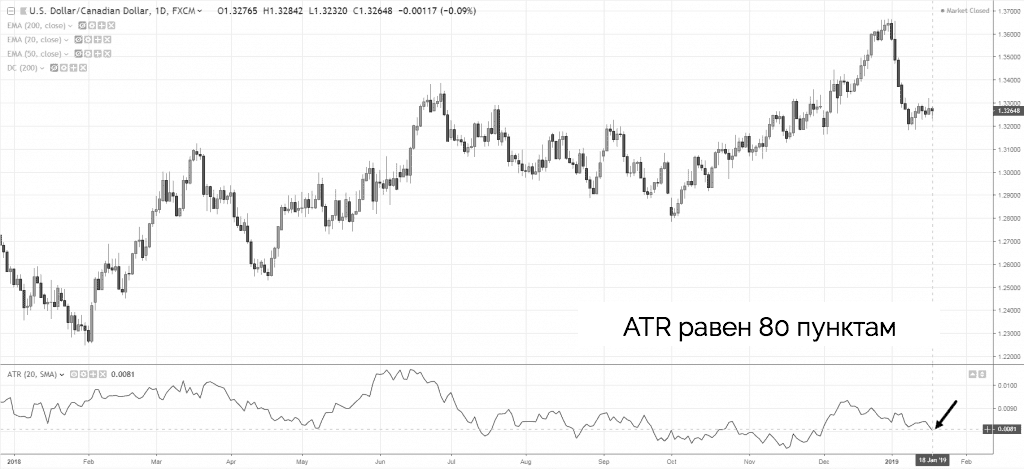

Теперь посмотрим на USD/CAD, которая движется в среднем на 80 пунктов в день:

Данный пример показывает, что вы не должны использовать фиксированный стоп-лосс, поскольку волатильность каждого инструмента разная.

Стоп-лосс в 100 пунктов для USD/CAD может быть достаточным, в то время как подобный стоп на GBP/GPY может быть случайно задет, так как данная валютная пара с легкостью преодолевает 180 пунктов в день.

Стоп-лосс, размещенный сразу за уровнем

Стоп-лосс, размещенный сразу за уровнем — это плохая идея. Данный стоп-лосс с легкостью может быть выбит случайным движением цены.

Если вы внимательно просмотрите свои графики или прошлые сделки, вы заметите, как цена часто совершает ложный пробой уровня поддержки или уровня сопротивления, а затем разворачивается.

К примеру, уровень поддержки EUR/GBP:

Уровень сопротивления нефти:

Данная ситуация происходит потому, что маркет-мейкеры набирают ликвидность на стопах большинства трейдеров.

Я использую простую двухэтапная технику, которая работает на любом рынке и любом таймфрейме:

- Определяю текущую рыночную структуру.

- Устанавливаю стоп-лосс на некотором расстоянии от текущей структуры рынка.

Определяем рыночную структуру

Нам нужно найти возможные барьеры на пути движения цены. Это могут быть:

- Уровни поддержки и сопротивления.

- Трендовые линии.

- Исторические макисмумы или минимумы.

- Области длительной остановки или консолидации цены.

Нам нужно, чтобы цена испытывала трудности с достижением нашего стоп-лосса. Поэтому мы будем размещать стоп-лосс за этими барьерами.

Устанавливаем стоп-лосс на некотором расстоянии от текущей структуры рынка

Мы не будем устанавливать стоп-лосс на самом барьере движения цены, потому что тогда он может быть легко задет. Вместо этого используем некоторый буфер, в качестве которого нам послужит текущее значение ATR.

Нам потребуется:

- Определить текущее значение ATR.

- Добавить значение ATR для коротких позиций.

- Вычесть значение ATR для длинных позиций.

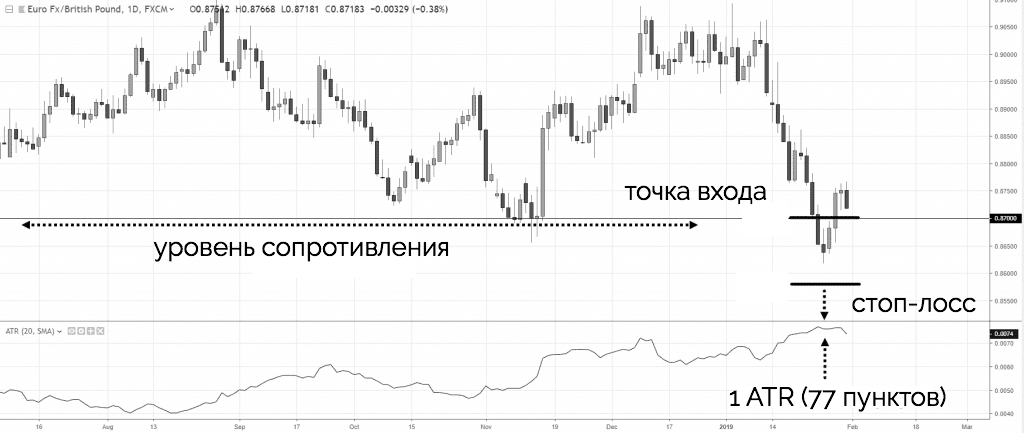

Вход на уровне поддержки EUR/GBP:

Вход на уровне сопротивления EUR/GBP:

Стоп-лосс и соотношение риска к прибыли

Риск-менеджмент состоит из 3 вещей:

- Размера стоп-лосса.

- Риска на сделку.

- Размера позиции.

Если вы серьезный трейдер, вы всегда должны рисковать только небольшой частью своего капитала (например, 1% в каждой сделке). Поэтому для начала вы определяете две величины: расстояние стоп-лосса и размер позиции.

Если ваш стоп-лосс достаточно широк, размер позиции придется уменьшить. Если ваш стоп-лосс небольшого размера, размер позиции можно увеличить. Таким образом, лучше всего использовать более плотный стоп-лосс, чтобы вы могли увеличивать размер позиции и при этом сохранять заданный размер риска.

Это означает, что лучшие торговые возможности будут находится возле текущей рыночной структуры. Вот, что я имею в виду.

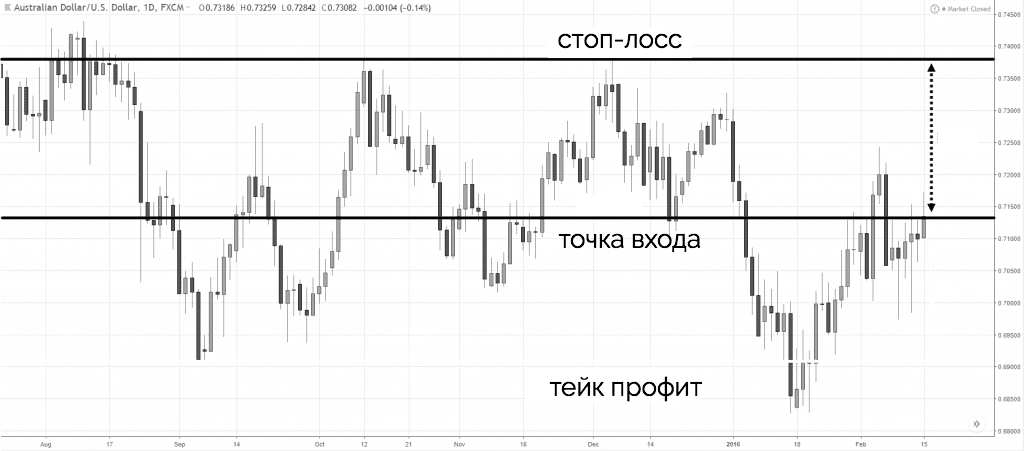

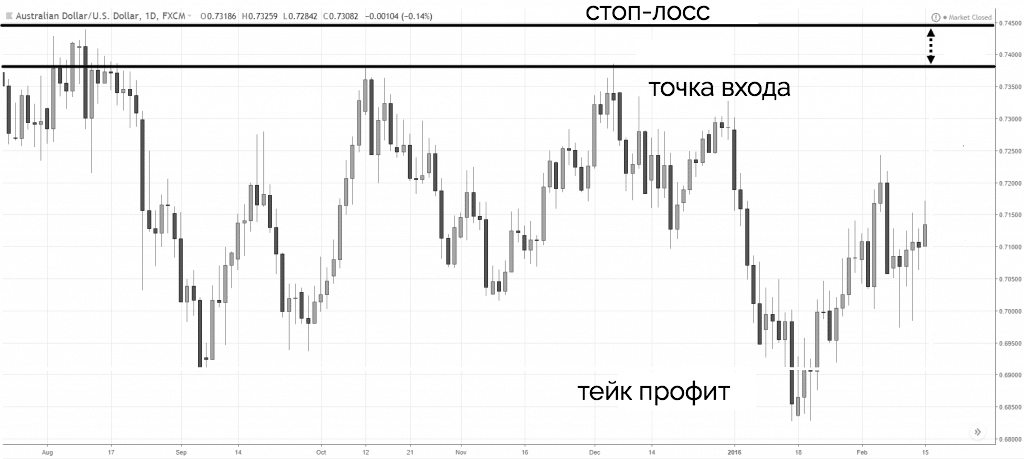

Широкий стоп на AUD/USD:

Плотный стоп на AUD/USD:

Более плотный стоп-лосс позволяет нам использовать оптимальное соотношение риска к прибыли.

Хорошая точка входа должна соответствовать всего лишь двум критериям:

- Точка входа соответствует нашей торговой стратегии.

- Точка входа дает нам хорошее соотношением риска к прибыли.

На графике выше точка входа размещается чуть ниже минимума пин бара.

Коэффициент риска прибыли для этой точки входа составляет 1:2. Это означает, что размер моего тейк-профита вдвое превышает размер стоп-лосса. Самый низкое соотношение риска к прибыли, который я использую, составляет 1:1.5 для любой сделки. Тем не менее я всегда стремлюсь к соотношению 1:2 или более, когда это возможно.

Стратегия «установи и забудь»

По этой стратегии вы размещаете стоп-лосс и позволяете рынку двигаться своим курсом, не вмешиваясь в торговлю.

Этот подход имеет несколько преимуществ:

- Уменьшает риск, что ваш стоп-лосс будет задет слишком рано.

- Позволяет избежать эмоционального трейдинга.

- Чрезвычайно прост в реализации.

Подход «установи и забудь» снижает вероятность преждевременного закрытия сделки, удерживая стоп-лосс на безопасном расстоянии. Нам всем знакомо чувство, когда мы переносим наш стоп-лосс и его случайно задевает ценой, а рынок затем продолжает движение в намеченном направлении.

Данный метод позволяет убрать эмоции из вашей торговли, потому что он не требует вмешательства в торговлю. Как только вы открываете сделку и устанавливаете свой стоп-лосс, далее вы просто позволяете рынку сделать свою работу.

Тем не менее, он не лишен недостатков:

- Максимально допустимый риск на протяжении всей сделки.

- Может быть сложно бороться с соблазном передвинуть стоп-лосс ближе к текущей цене.

Самым большим, а иногда и самым дорогостоящим недостатком этого подхода является максимально допустимый риск, который присутствует от начала до конца вашей сделки. Другими словами, если вы рискуете 100$ в сделке, у вас остается шанс потерять эти 100$ с момента входа в сделку до момента выхода из нее.

Также всегда оставлять свой стоп-лосс ордер на одном месте может быть эмоционально тяжело даже для самого опытного трейдера.

Перенос стоп-лосса в безубыток

Позвольте мне начать с того, что я редко переношу свой стоп-лосс на уровень безубытка. Почему? Потому что уровень безубытка — это неоправданный метод постановки стоп-лосса, который не основан на рыночной структуре. Стратегия прайс экшен основана на уровнях поддержки и сопротивления, которые важны для всего рынка и видимы для многих трейдеров в мире. Когда вы переносите свой стоп-лосс в безубыток, вы размещаете его на уровне, о котором знаете только вы.

Большинство трейдеров, которые передвигают свой стоп-лосс на уровень безубытка, скажут вам, что они делают это, чтобы защитить свой капитал. Тем не менее, по моему опыту, большинство трейдеров делает это, чтобы защитить свои чувства. Они чувствуют себя в безопасности, зная, что теперь они не могут понести убыток.

Никогда не стоит переносить стоп-лосс в безубыток, если для этого нет четкой логики или стратегии. Идея переноса стоп-лосса может оказаться совершенно ошибочной и бессмысленной для трейдера.

Как вы открываете новую сделку, цена входа становится не так важна. Все, что теперь имеет значение — это ваш тейк-профит и место для размещения стоп-лосса, на котором ваша торговая установка будет аннулирована. Всегда полагайтесь на прайс экшен, ключевые уровни и придерживайтесь стратегического подхода в управлении своей позицией. Не стоит идти на поводу своего эго и пытаться защитить свою прибыль, если для переноса стоп-лосса нет достаточных оснований.

Перенос стоп-лосса в безубыток имеет свои преимущества:

- Устраняет риск по сделке.

- Не требует анализа рынка.

- Его легко реализовать.

Стоп-лосс, перенесенный в безубыток, исключает возможные риски потери ваших денег.

Рассмотрим недостатки этого метода:

- Используется произвольный уровень.

- Ваши шансы получить прибыль уменьшаются.

- Это ленивый подход.

Стоп-лосс, перенесенный в безубыток, уменьшает ваши шансы на успех. Для цены может остаться недостаточно места, и ваш стоп-лосс будет задет. Торговля по прайс экшен основана на структурных уровнях. Если вы их не соблюдаете, шансы могут оказаться не в вашу пользу.

Перенос стоп-лосса в безубыток не требует анализа рынка и способствует эмоциональной торговле.

Испорченный стоп-лосс

Перенос стоп-лосса в безубыток — это одна из наиболее обсуждаемых и противоречивых тем в трейдинге.

Почему большинство трейдеров переносят стоп-лосс? Чаще всего эти трейдеры будут утверждать, что они делают это, чтобы защитить свой капитал, что, казалось бы, должно быть весомой причиной. Но это не ответ на вопрос. Существует множество других способов защитить свой торговый капитал. К примеру, всегда оставаться терпеливым или использовать только самые лучшие торговые установки и точки входа.

На самом деле, трейдеры переносят свой стоп-лосс, чтобы защитить свое эго от потенциальных потерь. Даже если есть возможность перенести стоп-лосс на 10 пунктов выше или на 10 пунктов ниже цены входа, большая часть трейдеров по-прежнему предпочтет перенести стоп-лосс прямо к цене входа, не полагаясь при этом ни на какую логику.

Суть стоп-лосса — вывести вас из сделки, если рынок аннулирует вашу торговую настройку. Обычно это включает в себя пробитие ключевого максимума или минимума, которые вы определили как критически важные для вашей точки входа.

Стоп-лосс, перенесенный в безубыток, не выполняет свою главную задачу. Конечно, он защищает ваш капитал, но если он сработает, ваша торговая установка не станет от этого недействительной. Вы просто окажитесь вне рынка.

Лучший способ управлять своими рисками

Вместо того, чтобы переносить свой стоп-лосс на произвольный уровень, вы всегда должны стараться размещать его на стратегическом уровне, действительно важном для рынка. Каждое ваше действие как трейдера должны быть системным. Начиная от вашей точки входа, стоп-лосса и тейк-профита — все это должно подчиняться определенной торговой стратегии.

Давайте рассмотрим пример:

Цена сформировала бычий пин бар на ключевом горизонтальном уровне. Исходя из структуры данной торговой установки, мы разместили лимитный ордер на вход в рынок по данному уровню. Вот как выглядела первоначальная сделка:

Обратите внимание, что стоп-лосс был размещен под минимумом бычьего пин бара, в то время как тейк-профит был установлен по недавнему максимуму. Это дало нам торговую установку с потенциальной прибылью в 300 пунктов и риском в 90 пунктов.

На следующий день цена переместилась почти на 50 пунктов в нашу пользу. Большинство трейдеров, когда видят прибыль в 50 пунктов, инстинктивно перемещают свой стоп-лосс в безубыток, чтобы зафиксировать часть прибыли. Однако, как я уже писал ранее, стоп-лосс, перенесенный у безубыток — это чаще всего защита своего эго от потерь, а не стратегическое решение в управлении сделкой.

Вот что случилось с теми трейдерами, которые перенесли свой стоп-лосс в безубыток:

Их стоп-лосс был выбит. Выглядит знакомо?

Какой же тогда лучший способ для трейлинг стопа? Лучше всего переносить стоп-лосс по уровню, который был определен рынком. В случае нашей торговой установки, мы могли переместить свой стоп под минимум следующего дня:

Если стоп-лосс сработает, это будет означать, что последний минимум был пробит, и, следовательно, вероятны дальнейшие потери. Тем самым мы смогли сократить наш риск в два раза. Если мы рисковали 2% от своего депозита при первоначальной точке входа, ко второму дню ваш риск наш риск составил всего 1%.

Стратегический подход к переносу нашего стоп-лосса позволил нам остаться в сделке и получить прибыль в размере 6,8% при риске в 1%. Тем временем те, кто пытался защитить свое эго от потерь, ушли ни с чем.

Стратегия переноса стоп-лосса на 50%

Допустим, вы входите в рынок по бычьему пин бару. На следующий день рынок закрывается немного вышей цены входа. Вместо того, чтобы переносить свой стоп-лосс на уровень безубытка или близко к нему, вы можете использовать дневной минимум, чтобы «скрыть» ваш стоп-лосс.

Это позволяет нам снизить наш риск более чем на 50%, но мы все еще используем уровень прайс экшен, который является минимумом предыдущего дня.

Вот что мне нравится в стратегии стоп-лосс на 50%:

- Сокращает риск примерно в два раза.

- Использует уровни прайс экшен.

- Оставляет для торговой настройки достаточно свободного пространства.

Первое и наиболее выгодное преимущество стратегии 50% заключается в том, что она снижает риск в два раза. Если вы рискуете 100$ в сделке, как только рынок начнет двигаться в намеченном направлении, вы можете перенести стоп-лосс на 50% и сократить свой риск до 50$.

Поскольку в стратегии 50% используется уровень прайс экшен, существует меньшая вероятность того, что рынок преждевременно достигнет вашего стоп-лосса, так как мы используем рыночные максимумы и минимумы для защиты нашего стоп-лосса, а не переносим его на произвольный уровень безубытка.

Стратегия 50% стоп-лосса позволяет цене свободно двигаться, что необходимо для достижения тейк-профита.

Недостатки этого подхода:

- Существует вероятность понести 50% убыток.

- Сохранятеся риск преждевременного закрытия сделки.

В отличие от переноса стоп-лосса в безубыток, при стратегия 50% половина вашей позиции остается под угрозой. Это может быть приемлемым для одних трейдеров и неприемлемым для других. Именно здесь личные предпочтения играют роль в принятии решения о том, какую стратегию постановки стоп-лосса стоит использовать.

Рыночные условия играют важную роль в принятии решения о целесообразности применения стратегии 50%. Например, если бы рынок закрылся около минимума во второй день, стратегия 50% могла не сработать из-за того, что мы переместили бы наш стоп-лосс слишком близко к текущей рыночной цене. В этом случае лучшим решением было бы оставить стоп-лосс на первоначальном месте.

Перемещение стоп-лосса до 50% при торговле по внутреннему бару намного более рискованно, чем для пин бара.

Единственный способ ее использования с внутренним баром — это когда сделка открывается со стоп-лоссом, размещенным за максимумом или минимумом материнского бара. Таким образом, на следующий день стоп-лосс можно переместить за максимум или минимум внутреннего бара, если, конечно, рыночные условия будут подходящими.

Обратите внимание на серую линию, которую я нарисовал на этом графике. Она представляет собой краткосрочный уровень и предоставляет нам дополнительный фактор в нашем решении переместить стоп-лосс с максимума материнского бара на максимум внутреннего бара. По сути, мы используем нисходящий пробой этого краткосрочного уровня в качестве еще одной причины, чтобы приблизить наш стоп-лосс к цене входа.

Вынос стопов — как можно использовать в свою пользу?

Происходил ли у вас когда-либо в трейдинге на форекс вынос стопов, после чего цена немедленно разворачивалась и двигалась в изначальном направлении вашей сделки? Вас не покидает чувство, что кто-то целенаправленно охотится за вашими стопами? Или вы думаете, что брокер забирает у вас деньги с помощью задетых стопов? Вам кажется, что рынок несправедлив?

Вынос стопов — это термин, который используют трейдеры, стопы которых были задеты, после чего цена двинулась направлению их позиции. Обычно в данной ситуации трейдеры обвиняют рынок, брокера или маркет-мейкера, но не самих себя. И в этом их проблема!

Если вы обвиняете других, это означает, что вы не принимаете на 100% ответственность за свои действия. А не принимая целиком ответственность, вы не видите проблему в самих себе и ничего не меняете в своем трейдинге. Поэтому для начала начните с принятия ответственности за свои потери. Только так вы сможете разобраться с проблемами, которые мешают вашей торговле. В итоге, это поможет вам стать лучшим трейдером, постоянно работая над ошибками и совершенствуясь в своей торговле.

Охотятся ли брокеры за вашими стопами?

Большинство регулируемых брокеров не охотятся за вашими стопами, потому что это не стоит возможного риска и невыгодно для их бизнеса в долгосрочной перспективе. Если какой-то брокер постоянно и намеренно задевает стопы своих клиентов, тогда это всего лишь вопрос времени, когда его клиенты уйдут к другому брокеру. Если вы брокер, захотите ли вы рисковать своей репутацией за несколько пунктов, которые вы и так постоянно зарабатываете на спреде? Ответ очевиден.

Единственное, что могут делать брокеры — это расширять спред во время выхода важных новостей. Это делается потому, что на фьючерсном рынке (на котором они хеджируют свои позиции) в этот период достаточно низкая ликвидность.

Если вы посмотрите на поток ордеров в стакане, то заметите, что их количество значительно уменьшается перед выходом новостей, потому что многие трейдеры закрывают свои позиции в это время. Таким образом, мы получаем низкую ликвидность, что приводит к более широким спредам. Получается, что брокеры защищают себя подобным образом, а не стремятся забрать ваши деньги.

Вынос стопов маркет мейкерами

Любой рынок стремится максимально упростить торговые операции между покупателями и продавцами. Чем более активны покупатели и продавцы, тем более эффективным будет рынок, что приведет к большей ликвидности (то есть возможности покупать или продавать в любой момент без существенного изменения цены).

Если вы являетесь розничным трейдеров, ликвидность вряд ли будет для вас проблемой, так как размер ваших позиций невелик. Но для больших денег ликвидность имеет важное значение.

Представьте себе следующую ситуацию. Вы управляете хедж-фондом и хотите купить 1 млн акций Apple. Вы знаете, что в данный момент акции торгуются возле уровня поддержки в 100$ по цене 105$. Если бы вы сразу попытались купить 1 млн акций, вам бы не удалось это сделать по текущей цене, и цена бы стремительно выросла.

Как можно купить такой большой объем акций без существенного изменения цены?

Вы знаете, что 100$ — это область поддержки, и, скорее всего, под ней будет размещен поток стоп-лосс ордеров трейдеров, которые находятся в длинных позициях. Поэтому вы можете сначала начать продавать акции Apple, чтобы подтолкнуть цену к области поддержки, тем самым активировав стоп-ордера на продажу. Получив поток ликвидности, вы можете спокойно купить 1 млн акций от трейдеров, закрывающих свои позиции по стопам. В итоге, у вас будет лучшая цена, и вы спокойно сможете набрать большую позицию.

Другими словами, если маркет-мейкер хочет войти в рынок большим объемом, сначала он активирует поток ордеров на продажу, чтобы собрать необходимую ликвидность с помощью стоп-лоссов розничных трейдеров.

Посмотрите на графики и вы заметите, как часто рынок падает ниже уровня поддержки, чтобы потом продолжить свое движение наверх.

Как можно его избежать выноса стопов?

Не существует способа, который позволил бы нам полностью избежать выноса наших стопов. Рынок движется туда, куда ему нужно. Все, что мы можем сделать — это участвовать в этом движении и сокращать свои убытки, если мы ошиблись.

Существуют три техники наиболее безопасной постановки стоп-лоссов:

Не ставьте стоп-лосс рядом с уровнем поддержки либо сопротивления

Потому что в это месте размещены стопы большинства трейдеров. Это место всегда будет притягательным для маркет-мейкеров, чтобы сдвинуть сюда цену и набрать ликвидность за счет наших стопов. Поэтому поставьте ваш стоп на отдалении от уровней. К примеру, вы можете использовать индикатор ATR и ставить стоп на расстоянии 1 дневного ATR от уровня (можно использовать значения 2 или даже 3 для большей надежности).

Не ставьте стоп-лосс в случайное место

Бывает так, что трейдеры очень тщательно подходят к выбору точки входа, но вот свой стоп выставляют в случайное место. К примеру, это может быть 50 пунктов или 100 пунктов от цены входа. Или же они ориентируются на соотношение риска к прыбыли 1:2 и ставят свой стоп на расстоянии половины от тейк-профита. Но рынку абсолютно все равно, на каком конкретном расстоянии находится ваш стоп-лосс. Он просто движется от одной зоны ликвидность к другой.

Разместите стоп-лосс в место, где ваш торговый сетап совсем потеряет смысл

Каждый раз, когда вы открываете новую сделку, вы используете какую-то техническую формацию (пробой уровня, ложный пробой, откат). Поэтому имеет смысл разместить стоп-лосс настолько далеко, что если цена достигнет это место, ваша формация совсем перестанет быть актуальной на рынке. К примеру, если вы торгуете пробой уровня, размещайте стоп-лосс в месте, достигнув которого, пробой уже потеряет всякий смысл.

Стратегия против выноса стоп-лоссов

Если у вас нет достаточно денег, чтобы двигать цену в нужном вам направлении и забирать стопы других трейдеров, тогда вы можете использовать эту тактику маркет-мейкеров в свою пользу.

Когда цена подходит к сильному уровню сопротивления или поддежки, пробивая его насквозь, ничего не делайте, просто наблюдайте. Если вы видите сильный отскок цены, входите в рынок по следующей свече в обратном направлении от ложного пробоя.

Ментальный стоп-лосс: преимущества и недостатки

Обычно, когда вы устанавливаете стоп-лосс, вы размещаете его в терминале. Ваша позиция будет автоматически ликвидирована, когда цена достигнет вашего стопа. Ментальный стоп-лосс — это стоп-лосс, который вы держите в уме, закрывая при этом убыточные сделки вручную. Давайте попробуем разобраться в преимуществах и недостатках использования ментальных стопов.

Представьте, что вы входите в лонг по GBP/JPY на уровне 143,00. Максимальное количество пунктов, которыми вы готовы рискнуть, составляет 50. Вы устанавливаете стоп-лосс, который автоматически закроет вашу позицию по 142.50. Или же вы можете не выставлять стоп, а держать его в уме.

С ментальным стопом вам придется постоянно следить за каждой открытой позицией. Но вы можете установить напоминание в своем терминале, которое сработает при достижении ценой заданного уровня. Когда напоминание активируется, вы вернетесь к компьютеру, чтобы внимательно проследить за сделкой и принять решение о ее возможном закрытии.

Как использовать ментальный стоп-лосс?

Есть несколько вещей, которые вы должны сделать:

- Определить для себя приемлемый уровень риска на сделку.

- Установить напоминание в терминале примерно за 10 пунктов до достижения вашего максимального уровня риска.

Вам нужно, чтобы напоминание сработало за определенное время до достижения уровня вашего ментального стоп-лосса. Если цена стремительно движется против вашей позиции, важно, чтобы вы успели среагировать на эту ситуацию и принять адекватное решение. Поэтому в определенных ситуациях вы можете расширить количество пунктов между ментальным стопом и уведомлением в терминале.

Если вы будете постоянно наблюдаете за ценой, очевидно, что уведомления тогда вообще не понадобятся.

Подойдут ли вам ментальные стоп-лоссы?

Ментальные стопы могут дать трейдерам среднего и продвинутого уровня преимущество в их торговле. Использование ментальных стоп-лоссов позволит вам лучше управлять своими сделками. Неизбежно, что время от времени цена будет двигаться против вашей позиции. Тем не менее если вы уверены, что это временное или случайное движение цены, ваш стоп не будет задет. Используя ментальный стоп-лосс, вы можете остаться в сделке и позволить цене двигаться в выбранном вами направлении. Конечно, такая стратегия может иногда сработать и против вас. Риски существуют всегда.

Если вы начинающий трейдер, ментальные стопы, скорее всего, вам не подойдут. Я думаю, что вы должны достичь определенного уровня в трейдинге, прежде чем начать использовать ментальные стоп-лоссы. Вам следует хорошо разбираться в техническом анализе, правильно понимать рыночный контекст и прайс экшен.

Преимущества ментальных стоп-лоссов

Ментальные стопы позволяют вам думать о возможном закрытии вашей сделки. Чем больше трейдер анализирует свою торговлю и принимает самостоятельные решения, тем быстрее он будет прогрессировать. С другой стороны, чем больше трейдер полагается на свой компьютер, терминал или брокера, тем результаты его торговли будут хуже. Компьютеры не способны анализировать рыночный контекст, понимать прайс экшен и взвешивать все возможные риски. Когда вы даете компьютеру определенное задание, он выполняет его вслепую без всяких вопросов.

Если вы установите фиксированный стоп-лосс, ваш терминал закроет вашу позицию, когда стоп-лосс будет достигнут ценой. Терминал не смотрит на поведение цены. Он не будет держать сделку открытой из-за вероятности того, что просадка может быть временной. В долгосрочной перспективе это может сэкономить вам много дополнительных пунктов, которые вы постоянно теряете на своих стопах.

С помощью ментальных стоп-лоссов вы сможете:

- Обезопасить свою сделку от случайных движений цены и выбитых стопов.

- Защитить свою позицию от маркет-мейкеров и брокеров, которые постоянно охотятся за вашими стопами.

- У вас будет время подумать, действительно ли стоит закрыть данную сделку, или это временное движение цены против вашей позиции.

Иногда какая-то новость может на время развернуть цены против вас. Некоторые движения цены на рынке явно ложные, и в данных ситуациях практически очевидно, что вскоре цена продолжит свое движение в прежнем направлении.

Когда я использую ментальный стоп-лосс, у меня всегда остается достаточно времени, чтобы проанализировать рынок и принять решение, является ли сохранение открытой позиции правильным выбором.

Недостатки ментальных стоп-лоссов

Недостатки ментальных стопов очевидны. Иногда вам придется понести гораздо больше убытков. Ваш ментальный стоп-лосс может быть задет, но вы будете оставаться в сделке, поскольку можете решить, что это всего лишь временная просадка. Однако цена может продолжить свое движение против вас. Этого нельзя избежать. Движение рынка часто не поддаются логическому анализу.

Вот почему я предлагаю использовать ментальные стоп-лоссы только продвинутым трейдерам. Вы должны быть в состоянии:

- С легкость обрезать убытки. Если вы не решаетесь закрывать свои убыточные сделки, цена может двигаться против вас длительное время, пока вы не потеряете свой депозит. Поэтому вы должны всегда ликвидировать убыточные сделки без всякого сожаления.

- Определять текущую рыночную фазу, а также понимать прайс экшен. Умение пользоваться свечным анализом имеет важное значение для использования ментальных стоп-лоссов. Концепция ментальных стопов полностью основана на способности трейдера разбираться в том, является ли текущая просадка временной.

Если вы новичок в трейдинге, держитесь подальше от ментальных стопов. Используйте автоматические стопы до тех пор, пока вы не научитесь контролировать свои убытки и понимать прайс экшен. Все это приходит только с опытом. Вам нужно набраться терпения и продолжать торговать.

Один из способов защитить свой депозит от слишком больших убытков — это использовать экстренный фактической стоп-лосс на растоянии 30-50 пунктов от вашего ментального стоп-лосса. Этот метод защитит вас потери большого количества пунктов при резких и неожиданных движения цены на рынке.

Стоит ли использовать ментальный стоп-лосс?

Вы должны сами это решить. Попробуйте использовать ментальные стоп-лоссы в течение нескольких недель и посмотрите, как они будут для вас работать. Для некоторых трейдеров использование ментальные стопов сможет удвоить их обущю прибыль. Другие трейдеры, как правило, видят такие же результаты, что и при использовании автоматических стопов. Хотя кому-то они могут совсем не подойти, и их торговые результаты ухудшатся.

Несмотря на то, что использование ментальных стопов не является общепринятой практикой, эта техника может дать вам торговое преимущество. Однако помните, что если вы не находитесь рядом со своим компьютером и не можете постоянно контролировать свою торговлю, всегда используйте автоматические стопы. Не стоит подвергать свой торговый депозит неоправданным рискам.

Доброго времени суток! Начала читать статью «Стоп–лосс в трейдинге: комплексное руководство» и сразу вопрос по первому примеру.

— Вы продаете акции Apple по 170$, а стоп-лосс на уровне – 180$. Это означает, что если цена акций Apple вырастет до 180$, ваша сделка автоматически закроется, и вы ограничите свой убыток до 10$:

Если мы продали акции не по 170 долларов, а по 180 долларов, т.е. на 10 долларов дороже, то о каком убытке идет речь?

Прежде чем начать инвестировать, изучаю теорию и в процессе возникает очень много вопросов. Но в данном примере я не вижу логики или я что-то не так поняла?

Статья называется Стоп-лосс в трейдинге. А в трейдинге можно не только покупать, но и продавать акции.

Спасибо! Очень понравилось стать ! Респект!

Там говорится о фьючерсном контракте на акции apple. В данном случае показывается короткая позиция, где стоп-лосс установлен на уровне 180$, дойдя до которого ваша позиция ликвидируется.

Здравствуйте.

подзаголовок : Где размещать стоп-лосс?

Тейк-профит находится ниже стоп-лосса, объясните в чем же тогда разница между стоп и профитом?

Стоп — это фиксация убытков, а тейк-профит прибыли. Размещаются в зависимости от направления вашей сделки.

Полезные статьи! Спасибо автору!

лазизбек

Отличная и очень подробная статья!

Александр, благодарю за переданный опыт!