Технические индикаторы — это одна из самых обсуждаемых тем в трейдинге. Количество их безгранично: они могут варьироваться от простой скользящего средней до самого сложного набора алгоритмов. Неважно, торгуете ли вы акциями, фьючерсами, товарами или валютами — индикаторы повсеместны.

Благодаря достаточно простому языку программирования MQL4 от MetaTrader новички могут с легкостью создавать какие угодно индикаторы. Другие торговые платформы предлагают аналогичные возможности. Существуют даже компании, которые зарабатывают деньги на создании индикаторов под заказ.

Именно в этом бесконечном многообразии индикаторов заключается один из главных их недостатков. Как среди всего этого количества можно найти то, что действительно работает?

Если ваш путь в трейдинге похож на мой, то рано или поздно вы откажетесь от использования индикаторов. Или хотя бы ограничите их количество одним или двумя. Все, что вам нужно для успешной торговли, уже и так есть на графике. И это цена.

Некоторые трейдеры посоветуют вам держаться подальше от индикаторов, объясняя это следующим образом:

- Индикаторы отстают от рынка.

- Индикаторы дают слишком поздние точки входа.

- Индикаторы не могут предсказать движение цены на рынке.

Однако почему большинство трейдеров теряют деньги, когда используют технические индикаторы в своей торговле?

Индикаторы отвлекают от того, что действительно важно

Раньше все мои решения в трейдинге были основаны на сигналах группы индикаторов. Я даже не смотрел на графики. Для меня совершенно неважно было, чем именно я торговал. То есть я полагался на набор запаздывающих индикаторов, которые принимали решение за меня. Я считал себя трейдером и надеялся заработать много денег, однако я на самом деле был просто ленив.

Из-за всех этих индикаторов я практически не обращал внимания на то, какая сейчас фаза на рынке и насколько далеко цена находится от ключевых уровней. Я просто следовал сигналам, потому что несколько волнистых линий говорили мне, что пришло время покупать или продавать.

Баланс моего счета постепенно уменьшался. В итоге я слил весь свой депозит. Мне пришлось кардинально пересмотреть свою торговлю и полностью отказаться от большинства индикаторов.

Не поймите меня неправильно. Я не хочу сказать, что индикаторы — это плохо или они не работают. Даже сейчас я иногда использую две скользящие средние, которые помогают мне торговать на трендовом рынке.

Однако теперь я твердо убежден, что полагаться исключительно на индикаторы без понимания прайс экшен — это большая ошибка. Не существует лучшего индикатора, чем сама цена, которая наглядно показывает борьбу покупателей и продавцов в текущей рыночной ситуации.

Индикаторы привязаны к определенным рыночным условиям

Несомненно вы ни раз сталкивались с предложениями купить торгового робота или советника. Чаще всего их создатели говорят про высокий процент прибыльных сделок.

Однако процент прибыльных сделок не является единственным фактором. Важно еще учитывать соотношение риска к прибыли и размер стоп-лосса. Потому что одна убыточная сделка может перечеркнуть череду прибыльных.

Как удается разработчикам достигать таких красивых кривых доходностей, которые они выкладывают на Myfxbook? Все просто. Они создают советник, который отлично работает в определенных рыночных условиях. Торговля выглядит великолепно, однако робот полностью зависит от конкретных условий. Также они хорошо работают только на определенных валютных парах, потому что именно по этим парам проводилась их настройка и тестирование.

Возможно, робот был приспособлен для торговли в диапазоне или же на трендовом рынке. Но что происходит, когда ситуация на рынке меняется? Торговля уходит в просадку. И вам придется искать новый советник, который подходил бы под текущие условия.

Возможно, некоторые из советников могут быть настроены для работы в различных фазах рынка, но подавляющее большинство из них все равно показывает в долгосрочном периоде одни убытки.

Ключевым фактором здесь является неспособность роботов динамически подстраиваться под текущую рыночную ситуацию. Если они предназначены для работы на трендовом рынке, скорее всего, они начнут торговать в минус, когда рынок перейдет в консолидацию. Даже крупные хедж-фонды не защищены от этого. Они платят миллионы долларов за разработки в автоматизированной торговле, и все равно иногда терпят убытки.

Но знаете, что не зависит от рыночных условий? Прайс экшен. Простые, но эффективные паттерны, такие как пин бар, внутренний бар или модель поглощения работали в течение десятилетий и будут продолжать работать еще очень долго.

Если вы создадите разумную стратегию управления рисками, торговля по прайс экшен будет приносить вам стабильную прибыль.

Конечно, большую часть времени придется оставаться в стороне и не торговать. Но как только вы будете твердо знать, что вам нужно видеть на графике, прайс экшен будет работать независимо от того, тренд сейчас на рынке или консолидация.

Такие графические модели как восходящие и нисходящие каналы, двойная вершина и голова и плечи существуют уже целую вечность.

Психология большинства

Психология большинства приводит в движение цену. Соберите миллионы людей со всего мира, дайте им доступ к компьютеру и возможность открывать сделки на покупку или продажу. Это и есть трейдинг. Конечно, получение прибыли от движения цены уже совсем другое дело. Именно мы должны решить, будет ли данный инструмент торговаться выше или ниже. По сути все действия участников рынка отражены в движении цены на графике.

Что происходит, когда валютная пара EURUSD приближается к уровню, который выступал в качестве сопротивления в течение последних шести месяцев? Если это очевидный уровень, скорее всего, он привлечет к себе множество трейдеров. Каждый из них будет видеть данный уровень сопротивления. Возможно, вы не отметили его на своем графике, но он все равно есть.

Ключевые уровни поддержки и сопротивления доступны для всех. В то время, как отдельные индикаторы или комбинации индикаторов отличаются у разных трейдеров. Сколько всего существует индикаторов? 500? Или 5000? Число их бесконечно. Каждый может создать свой собственный индикатор. То есть для каждого из трейдеров сигналы индикаторов будут разными.

Как я уже писал выше, индикаторы могут давать неверные сигналы, если ситуация на рынке поменяется. Если ваша стратегия, основанная на индикаторах хорошо показывает себя на трендовом рынке, она может дать сбой, когда рынки перейдут в фазу консолидации. Для трейдеров прайс экшен ключевые уровни поддержки и сопротивления являются универсальными. Они отражают психологию большинства и работают в любой рыночной фазе.

Технические индикаторы все усложняют

Я ни раз писал, что трейдинг не должен быть слишком сложным. Однако большинство трейдеров любит все усложнять.

Давайте посмотрим, как встречает нас после установки платформа MetaTrader, возможно, самая популярная торговая платформа среди форекс трейдеров:

Мы сразу видим четыре ока графиков с индикаторами.

Я не говорю, что технические индикаторы плохи сами по себе. Проблема в том, что многие трейдеры слишком ими злоупотребляют. Они добавляют четыре или пять индикаторов на свой график, следят за пересечениями или уровнями перепроданности и перекупленности, и только затем принимают торговые решения. Они даже не обращают внимания, какую именно валютную пару они сейчас покупают или продают.

Эти трейдеры, как правило, через месяц или два получают одни убытки. Тогда они начинают искать новый индикатор или, возможно, совершенно новую торговую стратегию. И учитывая бесконечное число комбинаций индикаторов, неудивительно, что многие из них так никогда не находят того, что ищут. Это порочный круг.

Я считаю, что любое новое начинание имеет свой период обучения. Для кого этот процесс может длится несколько месяцев, а для кого-то несколько лет. Процесс обучения трейдингу, как правило, занимает годы.

Когда вы используете индикаторы, вам будет очень сложно понять, почему они не показывают прибыль. Предположим, что мы используем торговую систему, основанную на MACD, RSI и скользящих средних. Пока наша торговая система приносит одни убытки. Но мы очень хотим добиться от нее прибыли. Определить в каком именно индикаторе заключена проблема будет невероятно сложно. Возможно, наши результаты портит один индикатор, а возможна два или три. Для платформы MetaTrader доступны сотни, если не тысячи технических индикаторов.

На самом деле, решение состоит в том, чтобы удалить каждый из индикаторов с графика. Именно каждый из них.

Вы можете добавить один или два индикатора позже. Однако сначала вам нужно научится понимать движение цены. В противном случае вы не узнаете, действительно ли индикаторы работают или они вам просто нравятся, потому что классно выглядят.

Давайте посмотрим правде в глаза: большинство начинающих трейдеров выбирают индикаторы по их внешнему виду, а не из-за их практической пользы.

Я могу с уверенностью сказать, что добавление индикаторов без понимания движения цены является ошибкой.

Технические индикаторы, которые я использую

Единственные технические индикаторы, которые я иногда использую — это экспоненциальные скользящие средние (EMA) с периодами 10 и 20. Вы никогда не увидите никаких MACD или RSI ни на одном из моих графиков.

Почему 10 и 20 ЕМА? В первую очередь я использую эти скользящие средние для определения среднего значения цены.

В математике среднее значение — это число, заключённое между наименьшим и наибольшим из их значений. Это «центральное» значение любого набора чисел. Таким образом, если бы у нас был набор чисел 1, 2, 3 и 4, среднее значение было бы 2,5. Мы получаем это путем сложения четырех чисел и деления на четыре:

(1 + 2 + 3 + 4) / 4 = 2,5.

Какое это имеет отношение к рынку? Цена всегда имеет свойство возвращаться к своему среднему значению. Это даже не вероятность, а математическая закономерность.

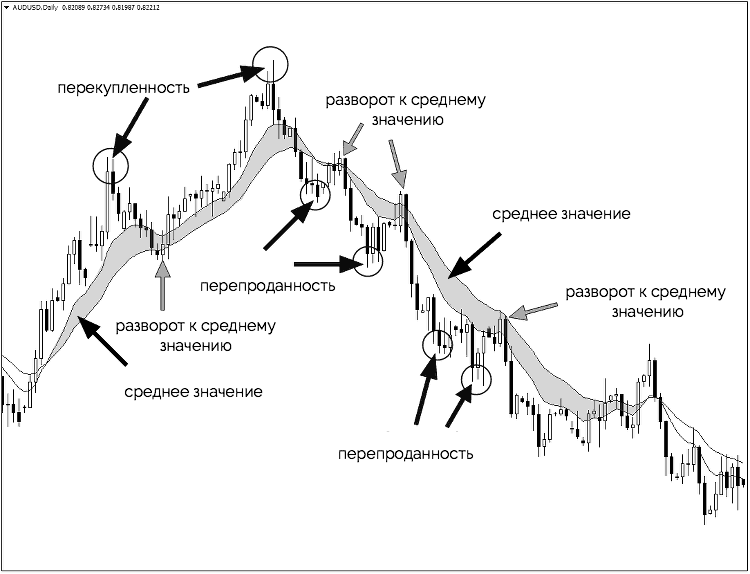

Имея это ввиду, я использую область между 10 и 20 EMA в качестве среднего значения во время трендов. Это помогает мне не совершать покупки или продажи на крайних значениях цены.

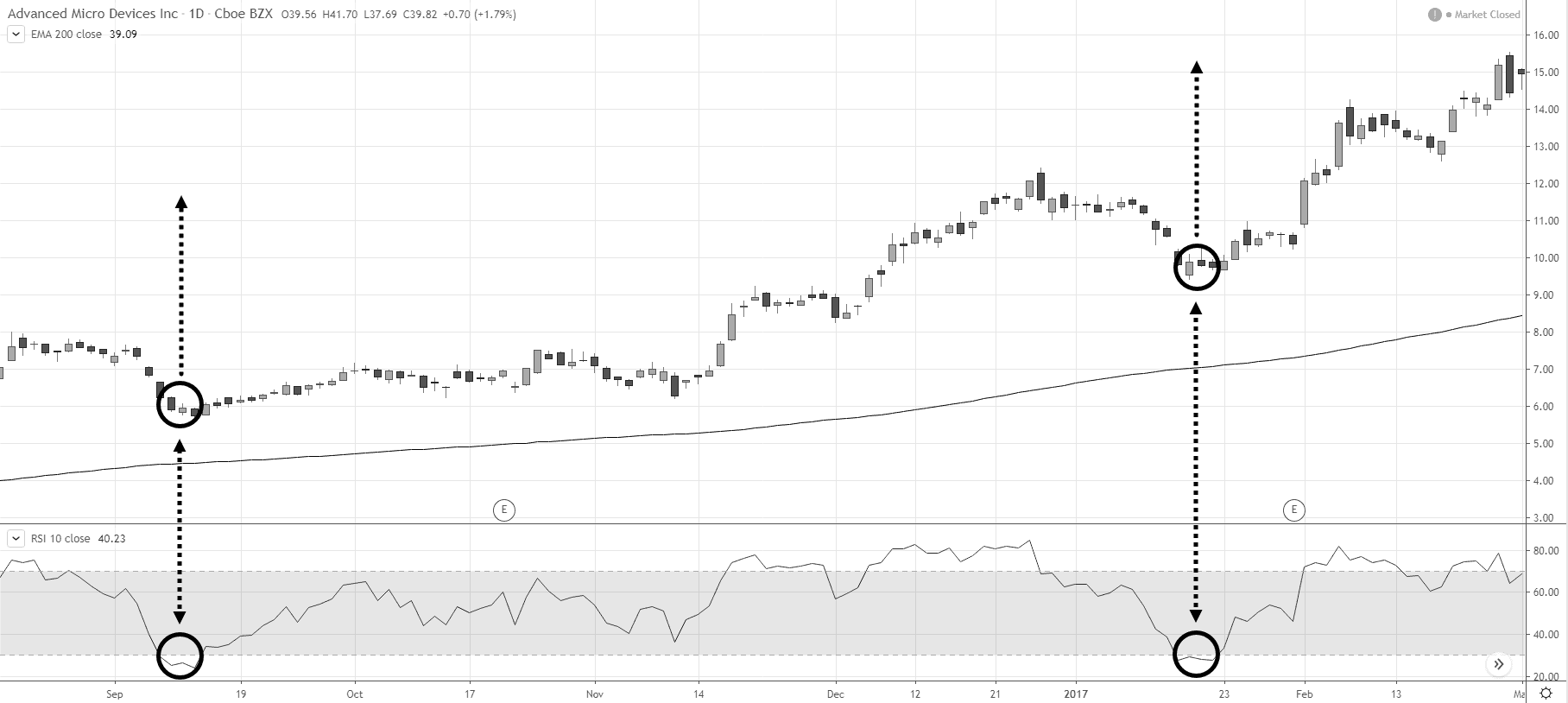

Обратите внимание, как цена возвращается к своему среднему значению, прежде чем сделать следующий шаг и двинуться дальше.

Концепция возврата к среднему значению является одним из моих общих правил для открытия сделки в трендовом рынке. Если цена находится слишком далеко от своего среднего значения, я остаюсь в стороне, независимо от того, насколько привлекательными были точки входа.

Зависимость от индикаторов

Многие трейдеры не знают, как правильно применять индикаторы. Они считают, что ответ заключается в «правильной» комбинации индикаторов, которая сделает их богатыми.

Поэтому они тестируют множество индикаторов и после многих неудачных попыток они задаются вопросом, почему они теряют деньги.

Индикаторы являются производными от цены. Они просто указывают вам, что уже произошло на рынке, а не то, что произойдет. Таким образом, независимо от того, сколько различных комбинаций индикаторов вы используете, вы никогда не будете прибыльным трейдером, если будете полагаться только на торговые индикаторы для принятия решений.

Технические индикаторы призваны помочь вашему процессу принятия решений, а не принимать решения о входе в рынок за вас.

Как часто вы ошибаетесь?

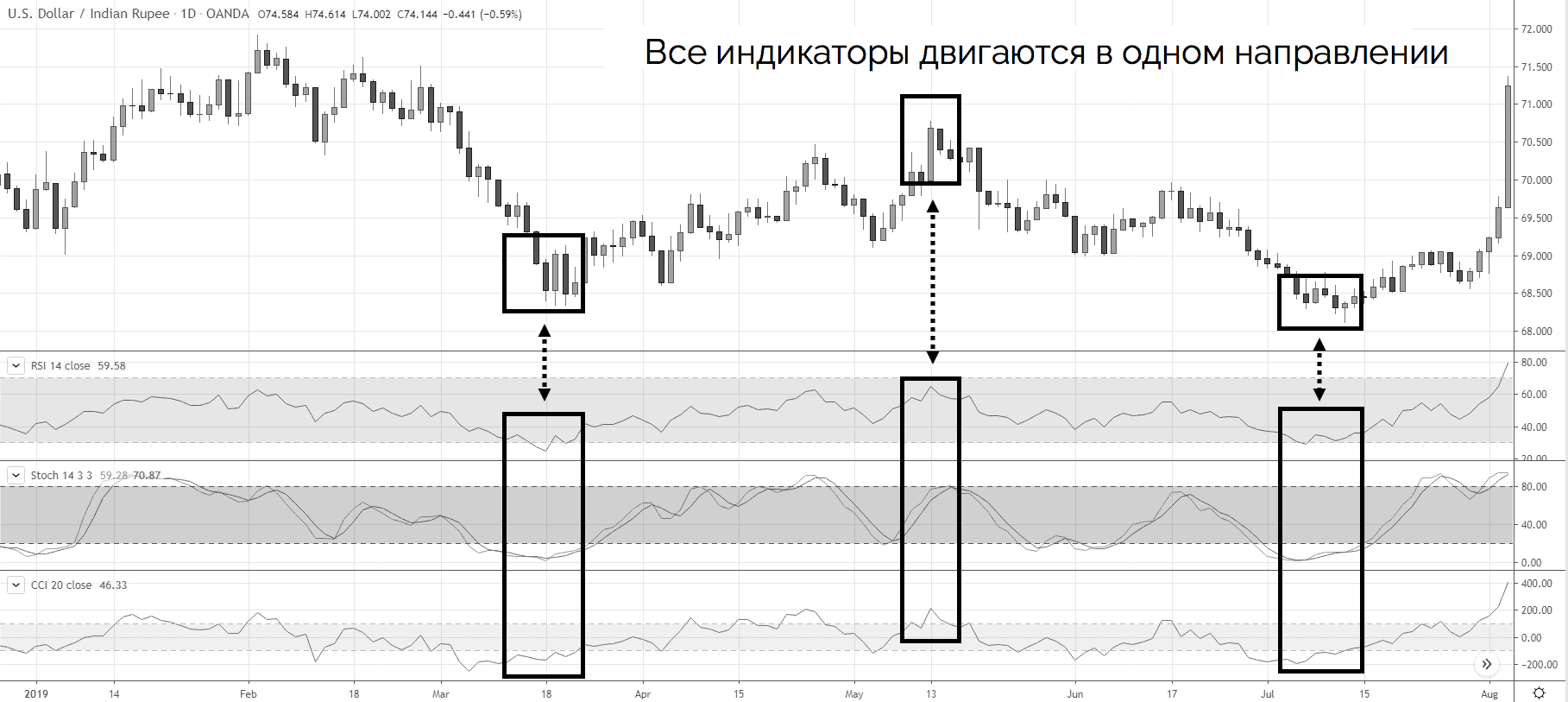

Вы можете подумать: «Посмотрите, насколько сильный сигнал». «Все три индикатора указывают в одном направлении». «Рынок собирается двигаться выше».

Извините, но вы не правы. И это неправильный способ использовать технические индикаторы. Почему?

Потому что индикаторы RSI, CCI и стохастик относятся к одной и той же категории (они называются осцилляторами).

Это означает, что значения этих индикаторов рассчитываются с использованием аналогичных математических формул, что объясняет, почему их линии движутся в одном направлении. Поэтому не думайте, что сигнал «сильный», потому что это подтверждают многочисленные индикаторы.

Не стоит копировать других трейдеров

Есть прибыльные трейдеры, которые используют технические индикаторы в своей торговле. И вы, вероятно, думаете: «Поскольку они зарабатывают деньги с помощью этих индикаторов, почему бы мне просто не скопировать их?»

Вы пытаетесь использовать те же индикаторам, торговые настройки, инструкциям и т. д. Но вы все равно теряете деньги. Почему?

Потому что вы видите только поверхность, а не полную картину.

Вот пример:

Витя — прибыльный трейдер, который полагается на технические индикаторы для определения времени входа и выхода из рынка.

Теперь, причина, по которой Витя торгует успешно с использованием индикаторов заключается не в том, что он нашел «идеальные» настройки или что-то еще. Скорее, это происходит потому, что он знает, как правильно разные индикаторы для разных рыночных условий.

Поэтому, если вы будете слепо следовать тому, что он делает, когда рынок изменится, ваши торговые индикаторы перестанут работать, и тогда у вас случится просадка.

Как профессиональные трейдеры используют технические индикаторы?

На этом этапе мы узнали, что технические индикаторы не должны быть основой вашего анализа, и почему вы не должны копировать других трейдеров. Теперь возникает вопрос, как правильно использовать индикаторы?

Секрет в том, чтобы классифицировать индикаторы в соответствии с их назначением, а затем использовать соответствующие торговые индикаторы. Вы можете использовать их для:

- Фильтра рыночных условий.

- Опредения значимой области.

- Поиска точек входа.

- Управления вашими сделками.

Как индикаторы помогают фильтровать рыночные условия?

Все торговые стратегии могут работать некоторое время. Но никакая торговая стратегия не сможет работать все время.

Таким образом, вы должны знать подходящие рыночные условия, в которых будет работать ваша торговая стратегия, и избегать рыночных условий, в которых она будет неэффективной. И здесь технические индикаторы могут вам помочь.

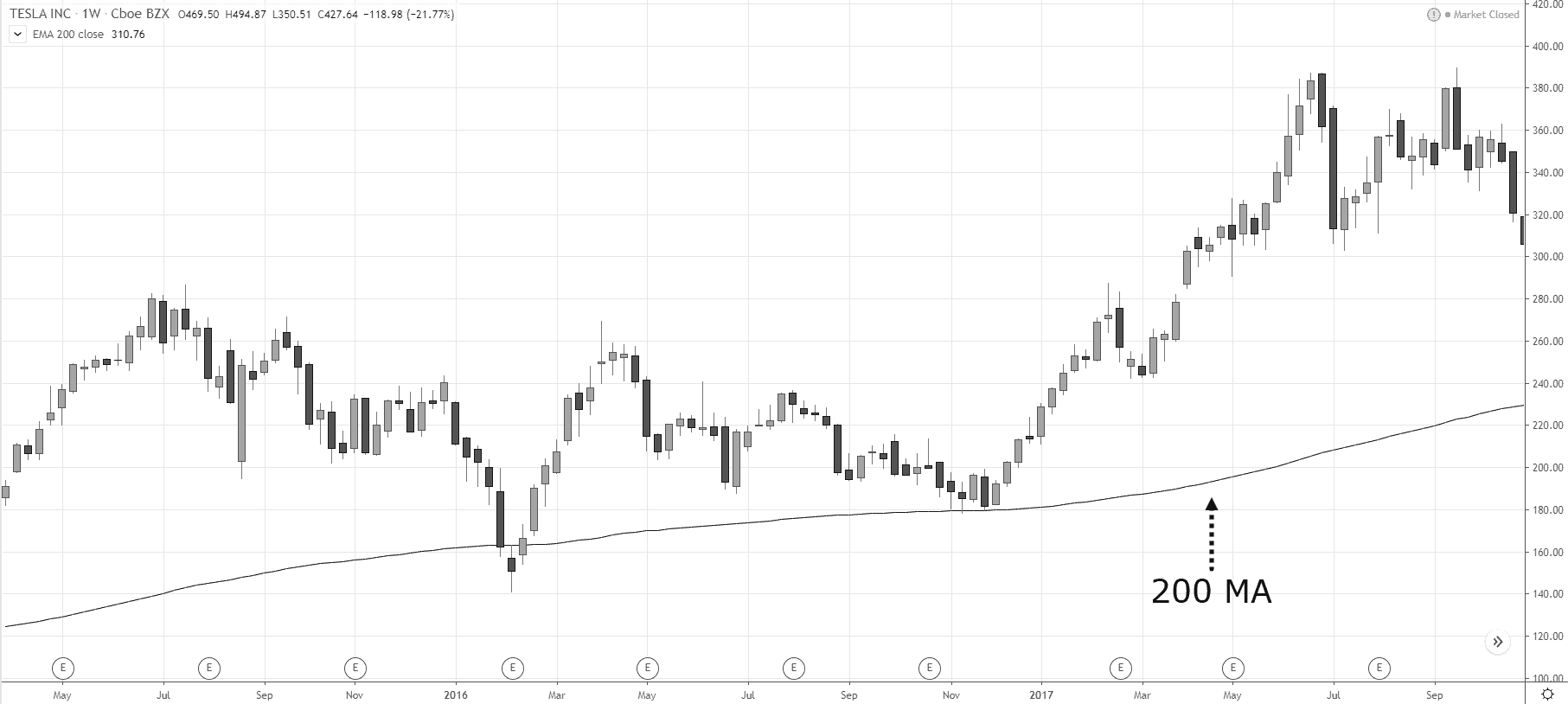

Скользящая средняя — это индикатор отслеживания тренда, который можно использовать для фильтрации трендов на рынке. Например, если цена находится выше 200-дневной скользящей средней, рынок находится в долгосрочном восходящем тренде.

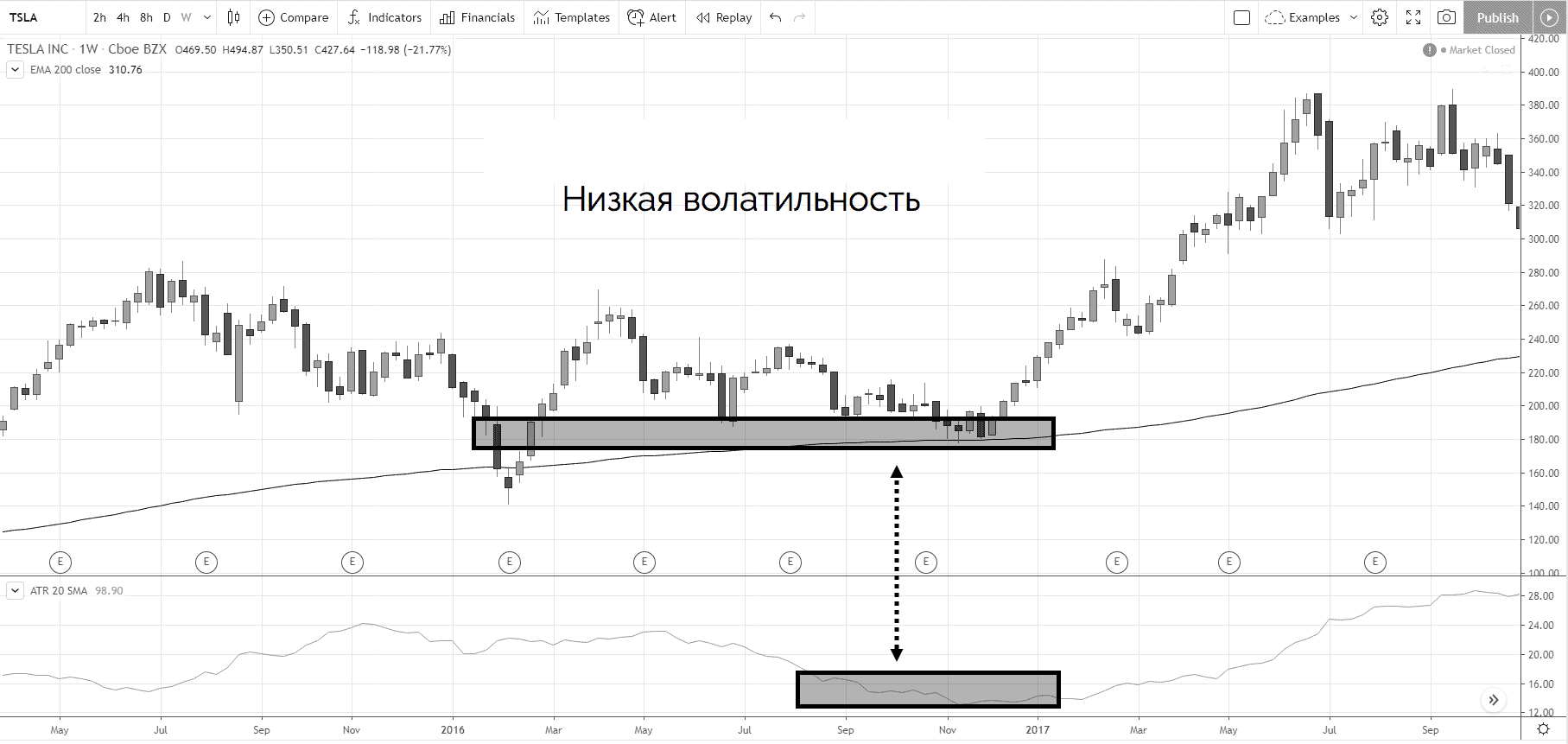

Индикатор ATR измеряет волатильность на рынке и может использоваться для определения низкой или высокой волатильности. Например, если ваша торговая стратегия хорошо работает в условиях низкой волатильности, тогда ищите значения ATR, торгующиеся на 52-недельных минимумах.

Использование индикаторов для поиска значимой области

Вы, вероятно, задаетесь вопросом: «Что такое значимая область?»

Ну, это область на вашем графике, где может возникнуть потенциальное давление покупателей или продавцов. Например, трейдеры прайс экшен используют уровни поддержки и сопротивления, линии тренда, ценовые каналы для определения значимой области.

Однако вы также можете использовать индикаторы.

Индикатор RSI является импульсным индикаторов, который позволяет измерить движение цены за определенный период времени. Его полезно применять для фондового рынка. Когда цены на акции падают, они имеет тенденцию продолжать долгосрочный восходящий тренд.

Таким образом, одним из способов определения отскока цены является поиск торговых настроек, когда 10-дневный RSI пересекает отметку ниже 30.

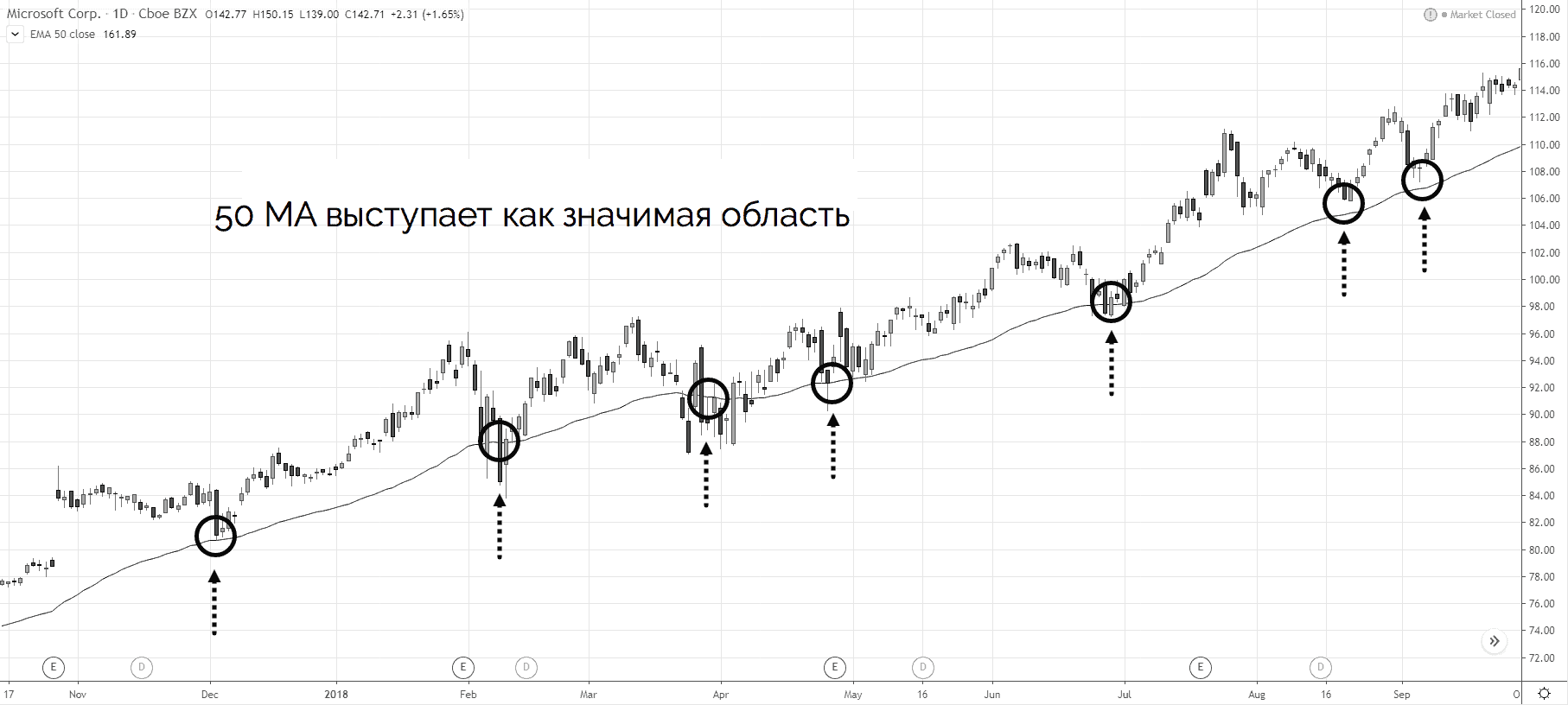

Один торговый индикатор может быть полезен для нескольких целей, к примеру скользящая средняя. Как скользящая средняя помогает определить значимую область?

На трендовом рынке цена редко повторно тестирует предыдущую поддержку или сопротивление. Вот где в игру вступает скользящая средняя. В здоровом тренде цена имеет тенденцию находить поддержку вблизи скользящей средней за 50 периодов.

В сильном тренде рынок имеет тенденцию находить значимую область вблизи 20-периодной скользящей средней. В слабом тренде это может быть 200-периодная скользящая средняя.

Как использовать технические индикаторы для поиска точек входа?

Большинство трейдеров прайс экшен знакомы с различными методами торговле. К примеру, они знают, как торговать на пробое, откате, или развороте рынка.

Но когда приходит время нажать на спусковой крючок, часто возникают сомнения, потому что движение цены не выглядит убедительным.

- Возможно, свеча недостаточно большого размера.

- Возможно, свеча медвежья, а не бычья.

- Возможно, верхняя тень свечи слишком длинная.

Поэтому вам нужен объективный триггер входа, чтобы вам не пришлось догадываться.

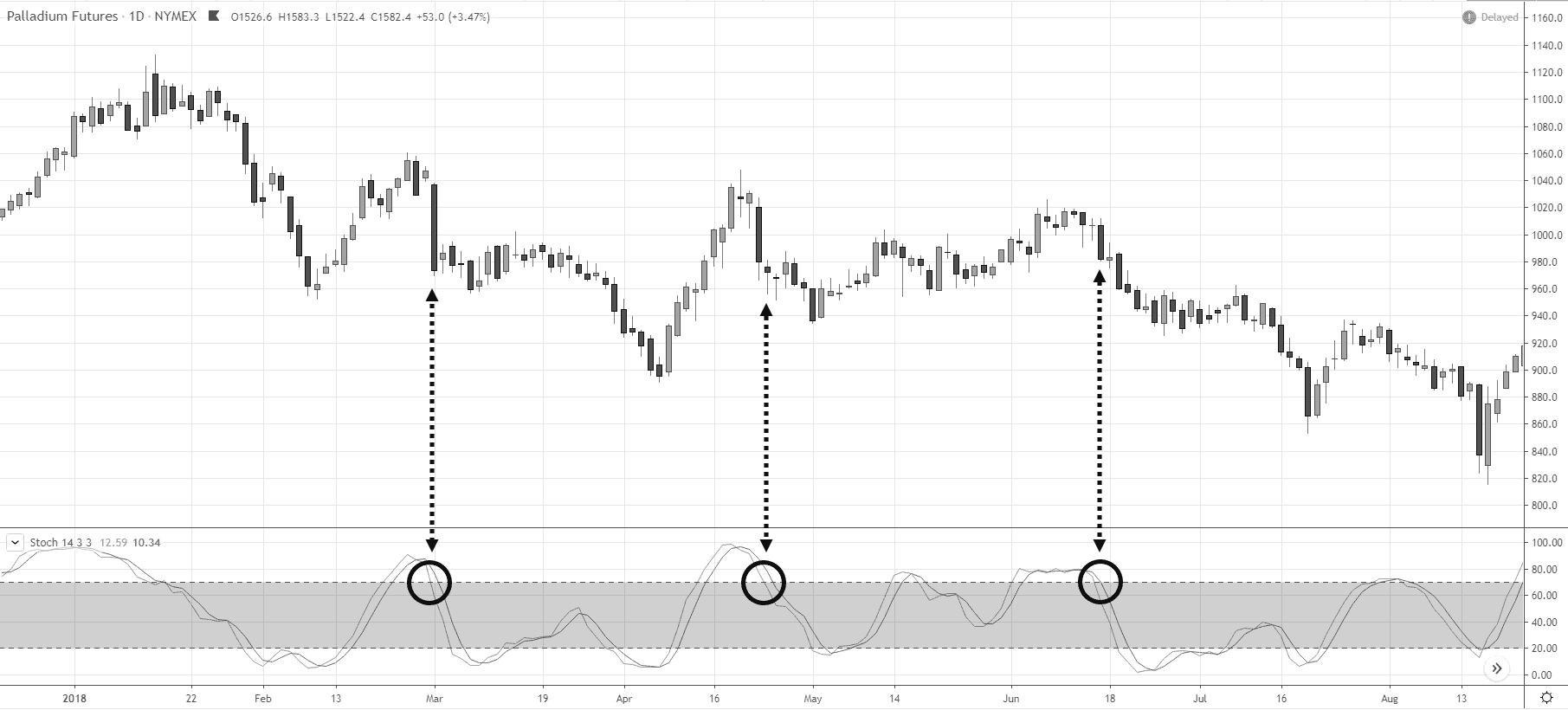

Стохастик — это импульсный индикатор (аналог RSI). Когда его значение превышает 30, это говорит о том, что наступает бычий импульс, и это может служить бычьим входным триггером для открытия сделки в лонг. Если он пересекает уровень ниже 70, наступает медвежий импульс, и он может действовать как медвежий входной триггер для открытия сделки в шорт.

Торговая настройка и триггер входа — это две разные вещи. Сначала вы должны иметь действующую торговую настройку, а затем искать триггер входа для входа в сделку, а не наоборот.

Канал Дончиана — это индикатор отслеживания тренда, разработанный Ричардом Дончианом (пионером в трендовой торговли).

По умолчанию он строит максимумы и минимумы за 20 дней, поэтому вам будет легко определить максимальную или минимальную цену за последние 20 дней. Это полезно для трейдеров, торгующих на пробой, поскольку вы можете определить время входа, когда цена достигнет верхнего канала Дончиана, или продать, когда достигнет нижнего.

Как использовать индикаторы для управления сделками?

Управление сделкой — это неотъемлимая составляющая успешной торговли. Даже если у вас будут лучшие точки входа, при плохом управлении торговлей вы все равно получите убыточную сделку.

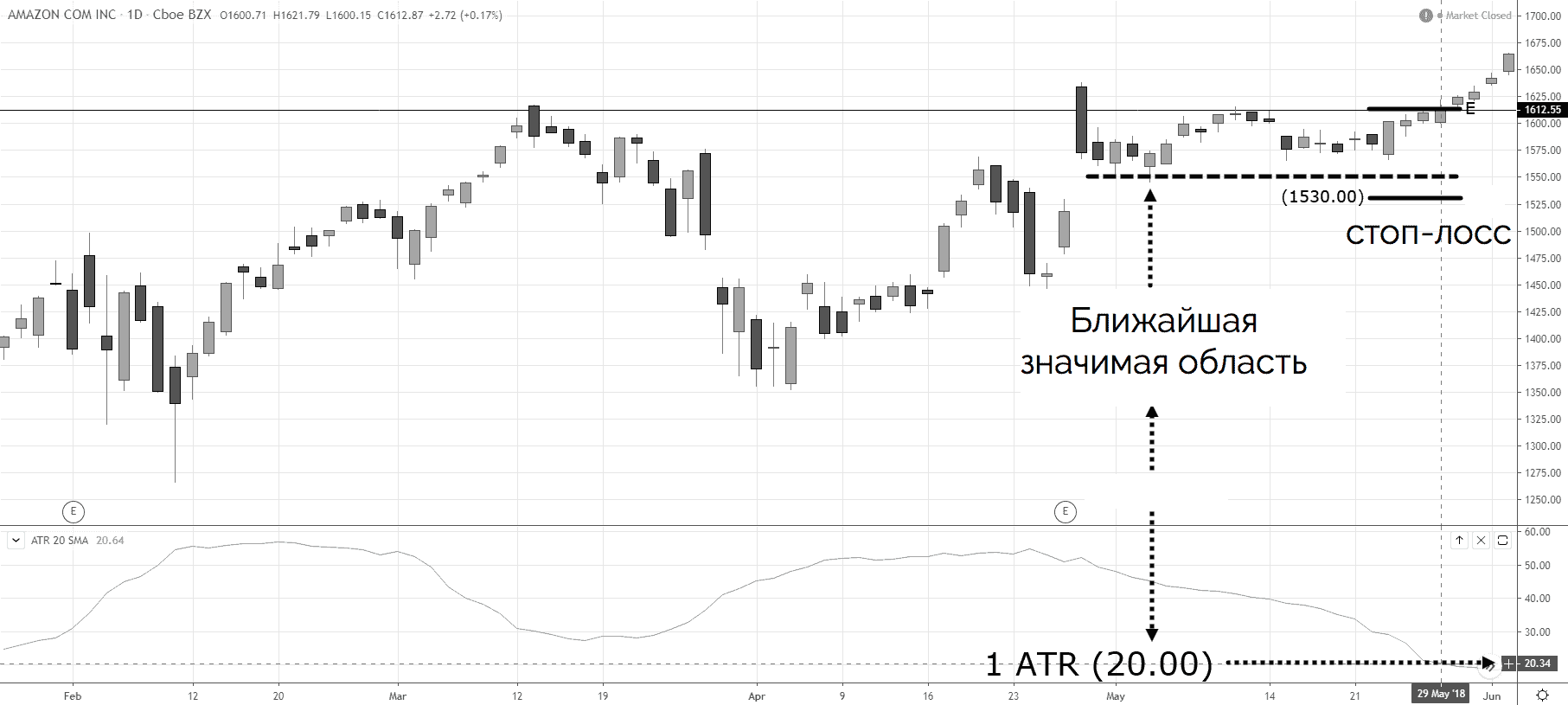

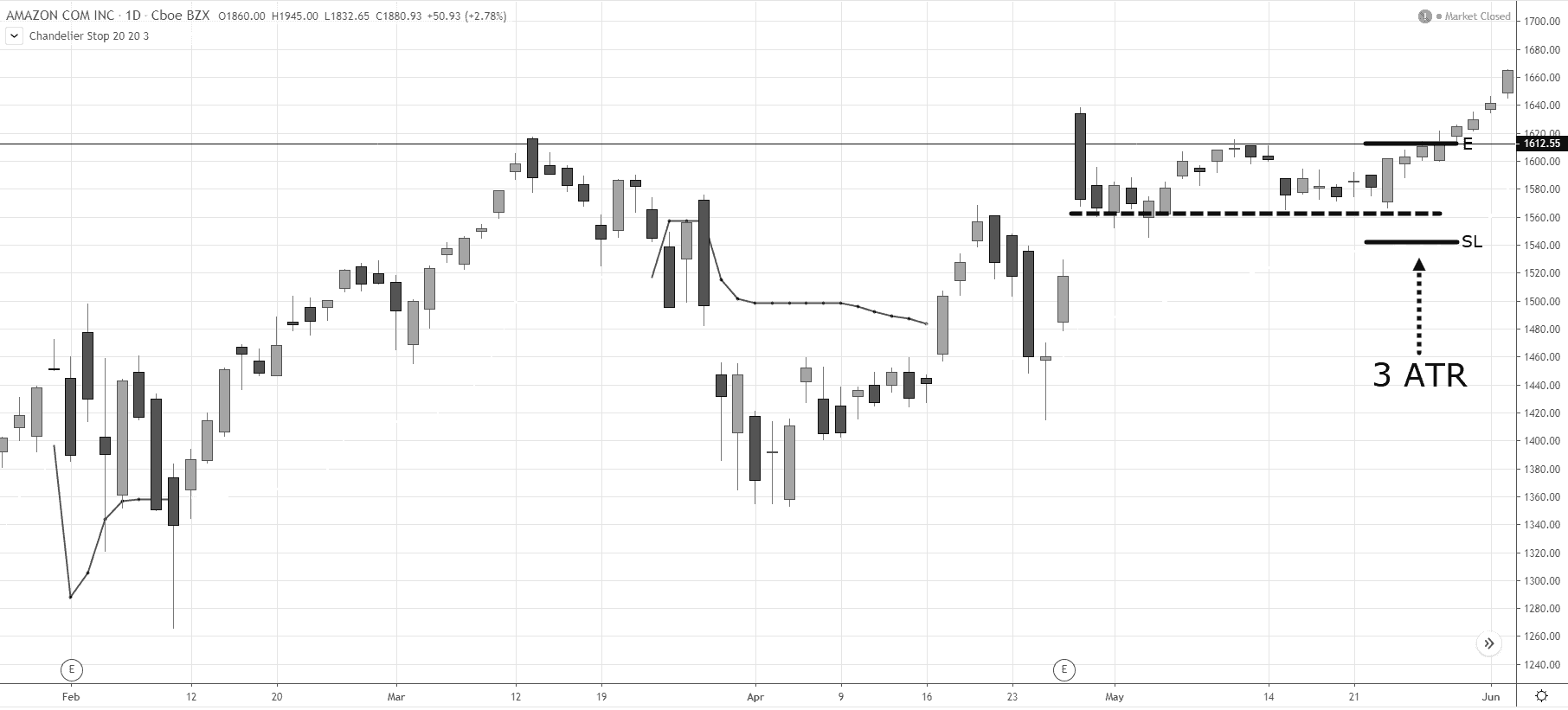

Когда вы устанавливаете свой стоп-лосс, он не может быть слишком плотным, иначе вас выбьют из рынка случайные движения цены. Вместо этого вы дожны позволить цене «дышать». И здесь нам пригодится индикатор ATR.

- Определите ближайшую ценовую структуру (например, уровни поддержки и сопротивления, линию тренда и т. д.).

- Установите ваш стоп-лосс на растоянии 1 ATR от ценовой структуры.

Ценовая структура действует как «барьер», который не позволяет рынку двигаться против вас.

Однако этот «барьер» не является конкретным уровнем, и вы не можете знать наверняка, насколько далеко может продвинуться рынок. Вот почему вы можете использовать индикатор ATR, чтобы дать цене некоторый буфер.

Выход из люстры является индикатором трейлинг-стопа. Он рассчитывает текущее значение ATR и умножает его на определенный коэффициент.

Коэффициент может быть любым числом, например 3, 4, 5, 10 и т. д.

Если вы выберете коэффициент 3, то выход люстры будет построен на расстоянии 3 ATR от максимума или минимума. И если цена закроется ниже выхода люстры, вы выйдете из своей сделки.

Если вы хотите торговать в более долгосрочном тренде, используйте более высокое значение коэффициента, например 5, 6 или 7. А если вы хотите использовать более краткосрочный тренд, используйте более низкое значение коэффициента.

Как можно комбинировать технические индикаторы?

Мы узнали, что у каждого технического индикатора есть цель, будь то для определения рыночных условий, триггера входа, управления торговлей и т. д. Как можно объединить индикаторы для лучших результатов?

Итак, вот два правила, которым нужно следовать:

- Каждый индикатор на вашем графике должен иметь цель.

- Вы должны иметь только один индикатор для каждой цели.

Ошибка, которую совершают почти все начинающие трейдеры, заключается в добавлении многих индикаторов на свои графики независимо от того, имеют ли они цель или нет. Но, как вы знаете, наличие большего количества индикаторов ничего не значит. Вместо этого они только добавляют «шум» к вашей торговле и делают анализ рынка более запутанными.

Если вы хотите определить тренд, вы можете рассмотреть скользящую среднюю. Если вы хотите определить время входа, вы можете рассмотреть Стохастик или RSI. Если вы хотите отследить свой стоп-лосс, вы можете рассмотреть выход из люстры или скользящую среднюю.

Если на вашем графике есть индикатор, и вы не можете найти для него цель, уберите его с графика.

Вам не нужно использовать несколько индикаторов из одной категории, потому что они скоррелированы и не предоставляют никакой новой информации.

Если вы хотите отследить свой стоп-лосс, вы можете использовать либо скользящую среднюю, либо выход из люстры, но не оба одновременно. Или, если вы хотите рассчитать время входа, вы можете использовать индикатор RSI или Стохастик, но не два вместе, потому что они имеют одну и ту же цель.

Эволюция трейдера

Все, что вам нужно знать о движении цены, находится прямо перед вами. Если вы хотите стать профессиональным трейдером, вам необходим чистый график. В противном случае вы будете тратить свое время на просеивание бесполезных технических индикаторов, а не на изучении движения цены.

Попытки создать работающую стратегию, основанную на индикаторах, — это неверотяно сложно. Используя простые паттерны прайс экшен, вы сможете уменьшить кривую своего обучения как минимум в два раза.

Если вы чувствуете в глубине души, что индикаторы — это ваш путь, это нормально. Просто не забудьте потратить некоторое время на изучение прайс экшен. Это поможет вам в долгосрочной перспективе, даже если вы решите использовать стратегию, основанную на индикаторах.

Что бы вы ни делали, будьте проще в своей торговле. Обучение трейдингу не должно быть сложным процессом. Все должно быть как раз наоборот. Для начала изучите несколько паттернов. Если хотите, добавьте один или два индикатора, но помните, что прайс экшен — это все, что вам понадобится для получения стабильной прибыли.