Как трейдеры, мы знаем, что рынки могут быть либо в фазе тренда, либо в фазе консолидации. Как правило, большинство финансовых инструментов демонстрируют трендовое поведение менее одной трети времени. А в остальное время рынок торгуется в более ограниченном диапазоне.

Важно понимать разницу между каждой рыночной фазой, чтобы мы применяли лучшие торговые стратегии, соответствующие текущим рыночным условиям. Здесь мы сосредоточимся на методике возврат к среднему значению, которую лучше всего применять в консолидации.

Что такое возврат к среднему значению?

Мы часто слышим, что торговые стратегии описываются либо как стратегии возврат к среднему значению, либо как стратегии торговли по тренду. Большинство трейдеров довольно хорошо разбираются в методологии следования за трендом, однако некоторые, похоже, не понимают, как обычно работают стратегии возврата к среднему значению.

Прежде чем мы погрузимся в механику возврат к среднему, давайте потратим некоторое время, чтобы понять теорию, лежащую в ее основе. Концепция модели возврат к среднему состоит в том, что цены финансовых инструментов имеют тенденцию возвращаться к своему историческому среднему значению. На основе проанализированных временных рядов ожидается, что чрезмерно продолжительное движение цены в любом направлении вернется к своему среднему или медианному уровню.

Простой пример этого можно проиллюстрировать на примере долгосрочной исторической доходности фондового рынка США. За последние 75 лет фондовый рынок США, представленный индексом S&P 500 или промышленным индексом Dow Jones, обеспечивал среднегодовую норму доходности примерно от 8 до 9%. Это считается средним или среднегодовым показателем на рынке ценных бумаг США в целом. Теперь, если вы проанализируете среднюю годовую доходность за 75-летний период, вы найдете годы, когда доходность фондового рынка превышала 30% в год, и точно так же вы найдете годы, когда фондовый рынок терял более 50% за год.

Как правило, в этой серии данных вы обнаружите, что в годы, когда рынок добивался чрезмерных прибылей, в следующем году рынок будет демонстрировать гораздо более низкие показатели доходности.

Точно так же, когда рынок несет огромные убытки в течение определенного года, он часто будет получать гораздо большие прибыли в следующем году. Несмотря на то, что на фондовых рынках обычно наблюдается тенденция к повышению, из этого примера вы можете видеть, что он имеет тенденцию проявлять тенденции к развороту после чрезмерных ценовых движений на бычьем или медвежьем рынке.

Подход возврат к среднему может быть применен к любому таймфрейму, независимо от того, являетесь ли вы дейтрейдером, ориентирующимся на пятиминутные свечи, или позиционным трейдером, торгующим по недельным графикам. По сути, методы возврат к среднему представляют собой попытку воспользоваться преимуществами экстремальных ценовых движений финансового инструмента, исполняя позицию, которая сглаживает текущее движение цены. Трейдер с возвратом к среднему сканирует рынок на предмет таких дисбалансов, предполагая, что цены должны вернуться к своим равновесным уровням.

Теперь, когда мы изучили некоторые сведения о теории возврата к среднему, давайте подробно рассмотрим некоторые преимущества и недостатки использования этого стиля торговли .

Плюсы стратегий возврата к среднему значению

Больше торговых возможностей

Как правило, рынки находятся в трендах около 30% времени, в то время как в 70% случаев рынок остается в рамках некоторой формы консолидации. Поскольку стратегии возврат к среднему значению лучше всего применять в контексте рыночных условий с ограниченным диапазоном, которые существуют более двух третей времени, будет больше возможностей воспользоваться преимуществами этих типов установок по сравнению с торговыми установками торговли по тренду.

Более короткие периоды удержания позиции

В среднем стратегия возврат к среднему значению будет иметь относительно короткий период удержания. Стратегии возврата к среднему очень популярны среди свинг-трейдеров, которые обычно удерживают позицию от двух дней до двух недель. Сравните это с подходом следования за трендом, где позиции в среднем удерживаются в среднем от недель до месяцев.

Лучшее процентное соотношение выигрышей

Одной из характеристик многих методов возврата к среднему является то, что они довольно консервативны с точки зрения соотношения риска и прибыли. Другими словами, многие торговые системы с возвратом к среднему будут стремиться брать только одну или полторы единицы прибыли на каждую единицу риска. Это по своей сути помогает увеличить среднюю прибыль.

Минусы стратегий возврата к среднему

Меньшие прибыли

Как мы уже отметили, стратегии возврата к среднему значению имеют тенденцию нацеливаться на одну или полторы единицы прибыли на каждую единицу риска. Это обобщение, однако оно типично для многих техник возврат к среднему.

Очевидным недостатком этого является то, что, хотя мы можем достичь более высокого количества прибыльных сделок, мы от чего-то отказываемся взамен. В частности, метод возврата к среднему будет приносить меньшие прибыли по сравнению с со стратегиями, следующими за трендом.

Вероятность пропустить большие движения

Мы знаем, что рынки имеют тенденцию консолидироваться примерно в 70% случаев, что является преимуществом для трейдеров, которые торгуют в консолидациях. Но имейте в виду, что рынки имеют тенденцию находиться в трендах около 30% времени. И именно во время этих фаз трендов может быть реализована самая высокая потенциальная прибыль.

Проблемы с исполнением ордеров

Большинство систем следования за трендом используют рыночные приказы или стоп-ордера для исполнения приказов на вход. В результате большинство сигналов входа, выдаваемых по моделям следования за трендом, имеют тенденцию быть исполненными.

Стратегии возврата к среднему значению часто используют лимитные ордера в качестве основного метода для входа. Таким образом, входные сигналы, выдаваемые в рамках схемы возврата к среднему, часто могут быть упущены из-за большей зависимости от лимитных ордеров. Это связано с тем, что лимитные ордера могут быть исполнены или не исполнены по запрошенной цене.

Рынки могут оставаться иррациональными

Существует известная рыночная поговорка, согласно которой рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособным. Другими словами, независимо от того, насколько вы уверены в своих рыночных предположениях, вы не должны быть настолько непреклонны, чтобы игнорировать тот факт, что рынки могут и часто торгуются вопреки тому, что кажется разумным.

Какие индикаторы можно использовать?

Методы торговли с возвратом к среднему обычно основаны на определенных типах индикаторов. Эти индикаторы могут быть в форме технических осцилляторов, фундаментальных или экономических индикаторов или индикаторов, основанных на настроениях рынка.

Большинство трейдеров знакомы с индикаторами возврата к среднему, основанными на технических исследованиях, но они часто менее знакомы с фундаментальными индикаторами и индикаторами возврата к среднему значению.

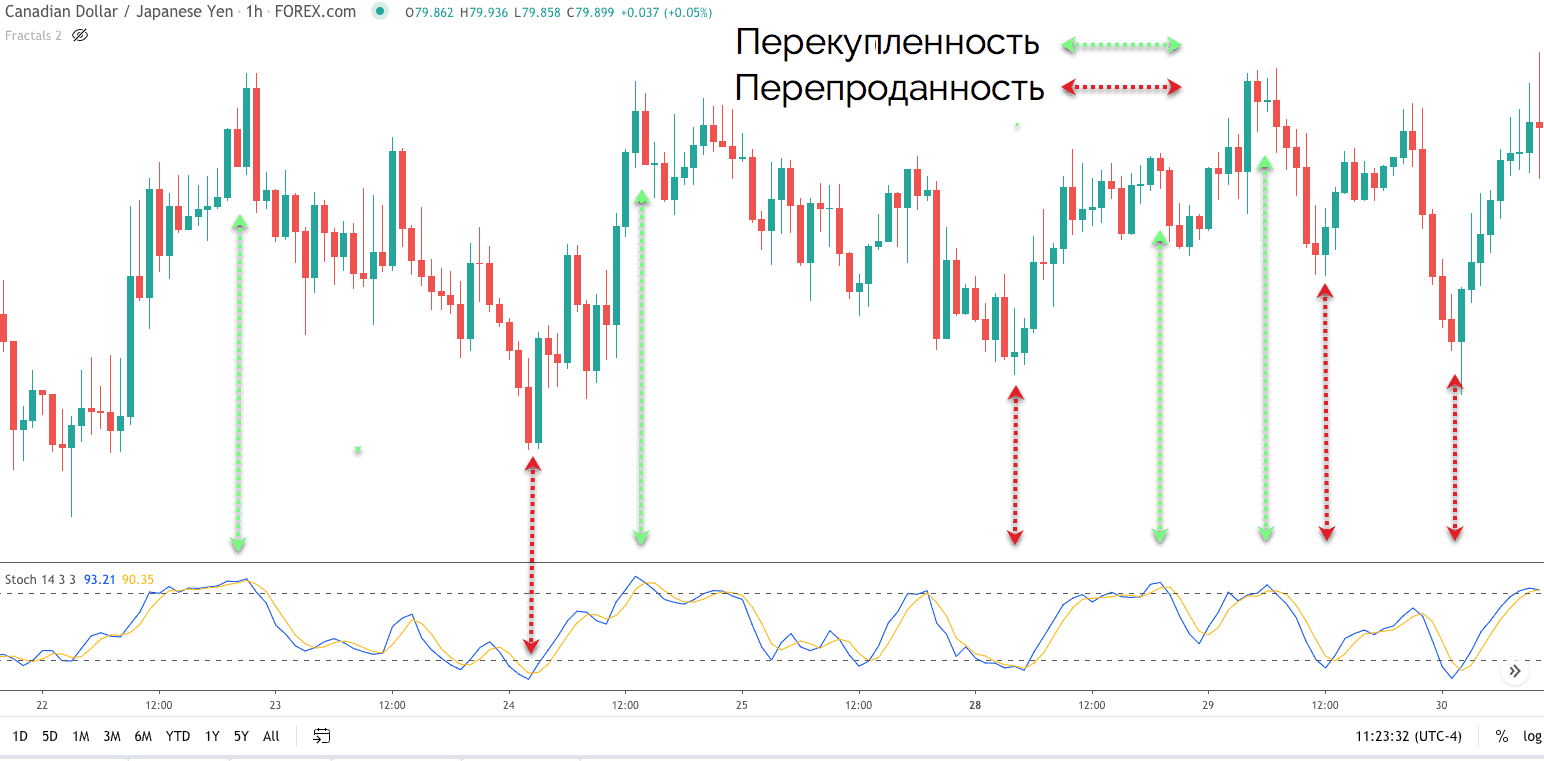

Технические индикаторы, такие как полосы Боллинджера, индекс относительной силы RSI, стохастик и Вильямса R, являются примерами технических индикаторов, которые предоставляют сигналы перекупленности и перепроданности. По сути, эти сигналы перекупленности и перепроданности говорят нам, когда движение цены на определенном рынке либо чрезмерно расширяется в сторону роста в случае значения перекупленности, либо в сторону снижения в случае значения перепроданности.

Ниже вы найдете пример индикатора стохастик. Верхняя пунктирная линия в индикаторе стохастик представляет уровень перекупленности, а нижняя пунктирная линия в индикаторе представляет уровень перепроданности. Обратите внимание на то, как цены возвращаются к своему среднему значению после достижения значений перепроданности или перекупленности.

Если вы регулярно следите за экономическим календарем, вы будете хорошо осведомлены о множестве различных типов выпусков экономических отчетов, которые выходят в течение месяца. Некоторые примеры экономических показателей, за которыми важно следить на рынке форекс, фьючерсов и акций, включают решения центрального банка по ставкам, валовой внутренний продукт, индекс потребительских цен, производство ISM, отчет NFP, и это лишь некоторые из них.

Для отдельных акций существует несколько важных фундаментальных показателей: отношение цены к прибыли, отношение цены к балансовой стоимости, отношение долга к собственному капиталу и соотношение цены и прибыли к росту.

Все эти вышеупомянутые фундаментальные данные можно использовать в рамках модели торговли с возвратом к среднему. Например, трейдер может сравнить текущие данные ИПЦ с многолетним трендом цен на сырьевые товары и использовать эти данные в своей модели возврата к среднему значению для прогнозирования будущих темпов инфляции.

Трейдеры, работающие с возвратом к среднему значению, часто будут рассматривать экстремальные значения индекса настроений как способ измерить преобладающие настроения на рынке.

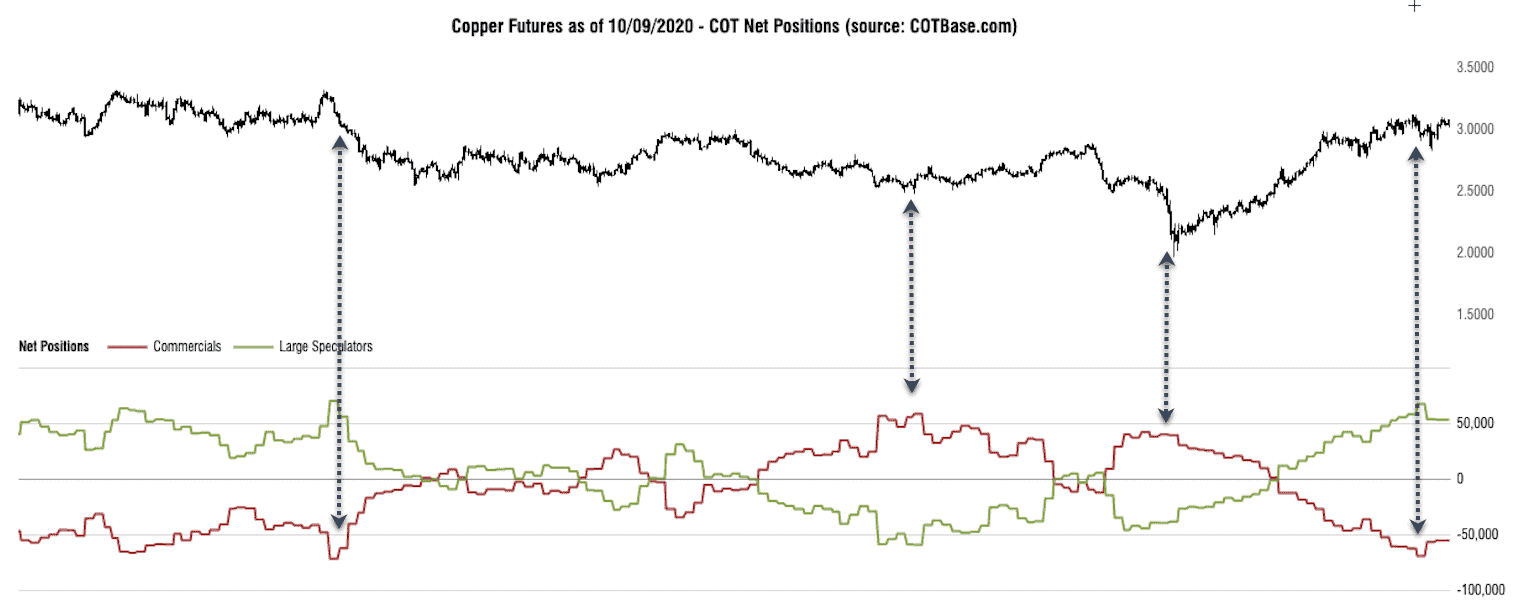

Популярный тип индикатора настроения, который регулярно используется на фьючерсных рынках, — это индекс приверженности трейдеров, обычно называемый индексом COT. Часто мы обнаруживаем, что, когда существует крайнее расхождение в позициях между коммерческими трейдерами, которые по сути являются хеджерами, и крупными спекулянтами, которые в основном являются спекулятивными фондами, цены могут быть близки к точке разворота.

Приведенный ниже недельный график цен фьючерсов на медь иллюстрирует это явление.

Торговая стратегия с использованием полос Боллинджера

Проиллюстрируем пример реальной стратегии возврата к среднему, которую можно использовать на рынке. В этой стратегии мы будем использовать полосы Боллинджера в качестве сигнала установки возврата к среднему значению волатильности.

Стратегия, которую мы подробно рассмотрим, была впервые представлена Джо Россом и называется стратегией торговли по барам Гимми. По сути, эта стратегия направлена на поиск потенциальных разворотов вблизи экстремальных значений волатильности.

Вот правила для длинного торгового сигнала:

- Цены должны демонстрировать движение цены в пределах диапазона, при этом полосы Боллинджера находятся относительно далеко друг от друга.

- Цена должна коснуться нижней линии полосы Боллинджера.

- Дождитесь движения первой полосы вверх после касания нижней полосы. Этот свечаназывается баром «Гимми».

- Подайте заявку на покупку на один тик выше бара Гимми.

- Разместите стоп-лосс на одну отметку ниже бара Гимми.

- Выходите из сделки, когда цена приближается к верхней полосе Боллинджера или касается ее.

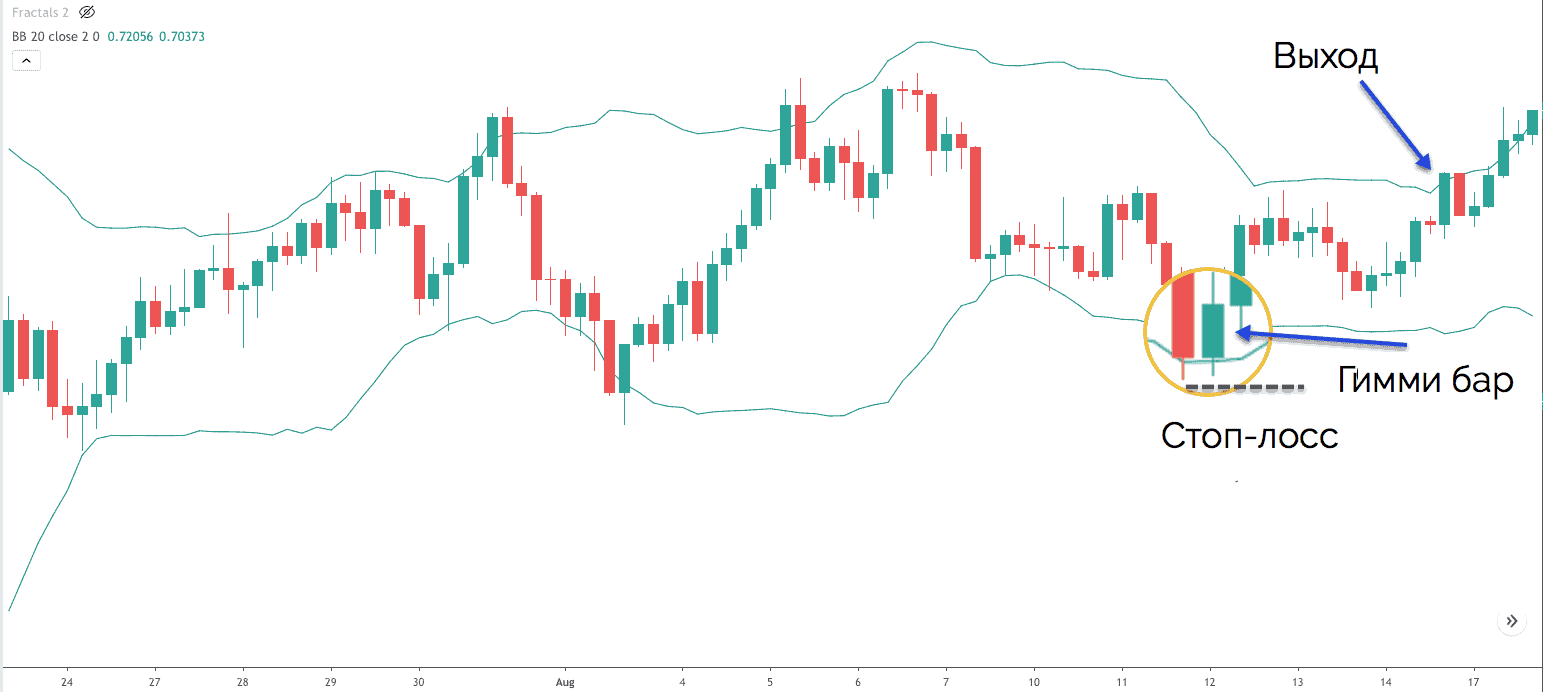

Давайте теперь посмотрим на пример торговли с возвратом к среднему на форексе с использованием описанной стратегии.

Чтобы мы могли подтвердить эту торговую настройку, нам сначала нужно убедиться, что рынок ограничен торговым диапазоном, и что полосы Боллинджера находятся относительно далеко друг от друга. На этом ценовом графике мы видим зеленые полосы, которые представляют технический индикатор полос Боллинджера.

Обратите внимание, как ценовое действие, ведущее к нашей торговой настройке торгуется в четко определенном диапазоне. Кроме того, мы можем видеть, что между верхней и нижней полосами Боллинджера достаточно места.

По мере того, как цена движется дальше, и мы распознаем эти характеристики на графике цены, мы будем рассматривать потенциальную сделку с возвратом к среднему значению. Если вы обратитесь к увеличенной области на графике, вы увидите медвежий столбик, который пересекает нижнюю полосу полосы Боллинджера. Кроме того, следующая за ней свеча является бычьим баром. Таким образом, в этом случае второй бар считается бычьим баром Гимми. И эти условия подтверждают наш длинный торговый сигнал.

Ордер на вход на покупку будет размещен на одну отметку выше бара Гимми. Вы можете увидеть полосу Гимми, отмеченную на ценовом графике. Вы также заметите, что бар, следующий сразу за баром Гимми, в конечном итоге пробивает максимум бара, что могло бы инициировать длинную позицию. Стоп-лосс будет размещен чуть ниже полосы Гимми, которая показана черной пунктирной линией.

Как только произойдет прикосновение к верхней полосе Боллинджера, мы немедленно выйдем из всей позиции.

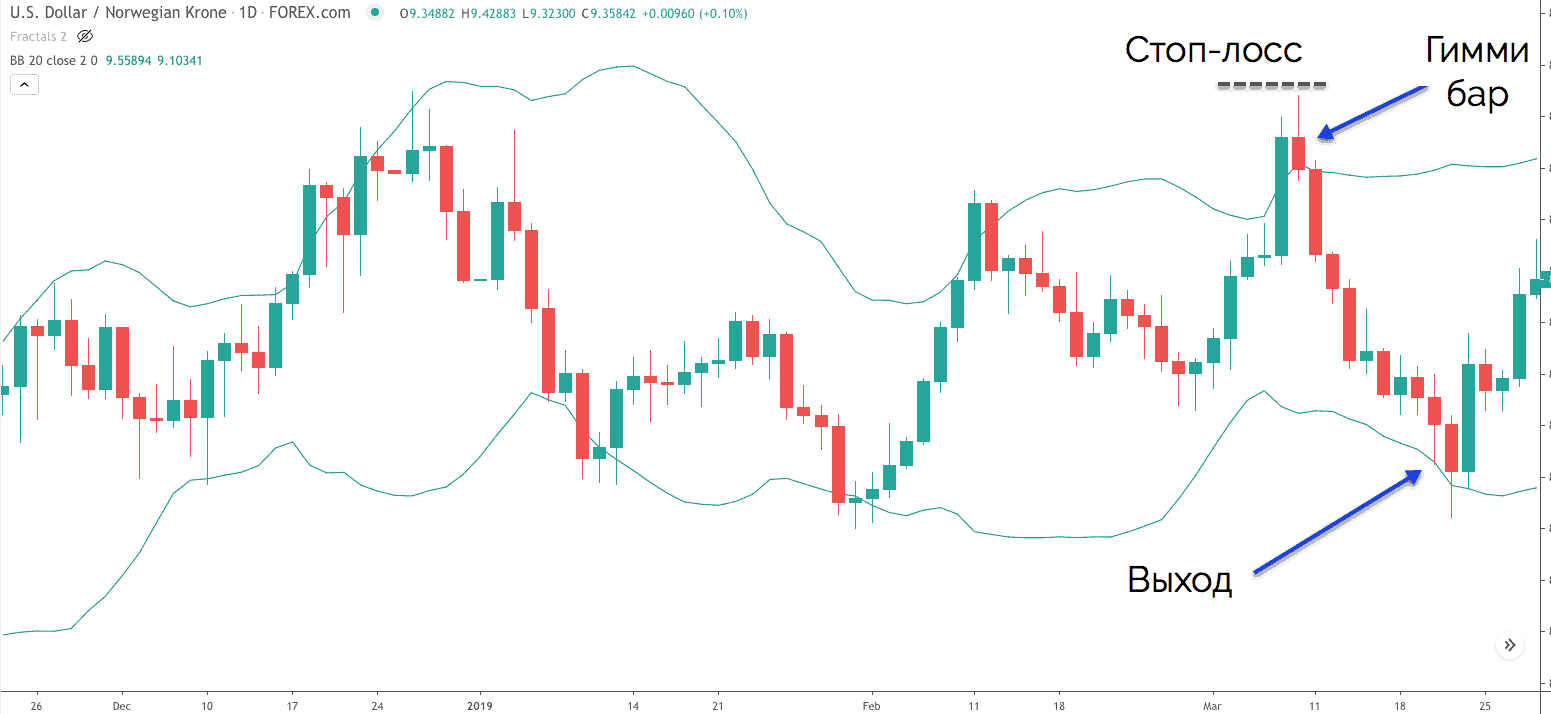

Теперь посмотрим на медвежий вариант стратегии возврата к среднему значению.

Зеленые линии на графике представляют верхнюю и нижнюю полосы Боллинджера. Чтобы подтвердить торговую настройку, мы должны наблюдать состояние рынка, при котором цены торгуются в диапазоне. Кроме того, мы хотим видеть некоторую волатильность на рынке, что подтверждается шириной полос Боллинджера. Цена здесь ясно демонстрирует, что рынок торговался вверх и вниз без какого-либо четкого направления.

Как только мы сможем распознать эту рыночную среду, мы начнем подготовку к установке возможного возврата к среднему. Если вы посмотрите на правую сторону графика, вы увидите, что появилась сильная бычья свеча, которая пробила верхнюю линию полосы Боллинджера. На этом этапе мы хотели бы дождаться первого закрытия вниз, чтобы подтвердить потенциальную медвежью установку. Это закрытие вниз произошло сразу после указанной свечи, которая пробила верхнюю полосу Боллинджера.

Вы можете увидеть эту первую нисходящую свечу, медвежий индикатор Гимми, отмеченный на нашем ценовом графике. Это событие подтвердит медвежью сделку, установленную в соответствии с нашими правилами.

Мы открываем короткую позицию, когда цена пробивает нижнюю границу бара Гимми. Бар, следующий сразу за баром Гимми, открыл бы здесь короткую позицию. Стоп-лосс должен быть размещен выше максимума бара Гимми, что видно по пунктирной черной линии. И, наконец, точка выхода по тейк-профиту произойдет, когда первая свеча коснется нижней линии полосы Боллинджера, что показано на ценовом графике.

Подведем итоги

Как я указал в этой статье, существует два основных режима торговли на рынках. Одна из них — это модель следования за трендом или модель, основанная на импульсе. И вторая — модель возврата к среднему. Мы рассмотрели некоторые характеристики стратегии возврата к среднему. Кроме того, мы изучили пример такой стратегии, которая может применяться к различным финансовым инструментам.

Наиболее важное соображение, которое следует учитывать при выборе между режимом торговли по тренду или режимом возврата к среднему, — это текущие рыночные условия. Когда вы обнаружите, что цены в рамках данного инструмента более склонны к направленным ценовым движениям, тогда в этом конкретном случае может быть более выгодным использовать трендовый подход. С другой стороны, если вы обнаружите, что ценовое действие на рынке больше ограничено диапазоном, тогда, возможно, будет более подходящим торговать методами возврата к среднему.